Что ждет российский рынок в III квартале 2023? Стратегия от БКС

Что ждет российский рынок в III квартале 2023? Аналитики БКС сохраняют рекомендацию «Покупать», но считают, что интересны выборочные покупки. Ниже — глобальный взгляд аналитиков БКС от первого лица.

Главное

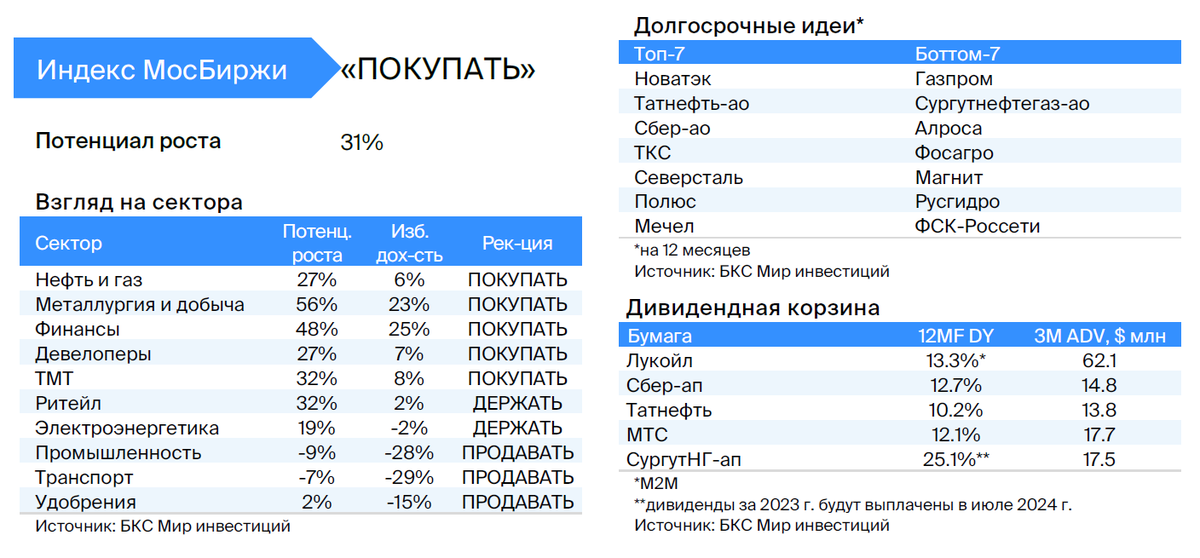

• Мы сохраняем рекомендацию «Покупать» по российскому рынку

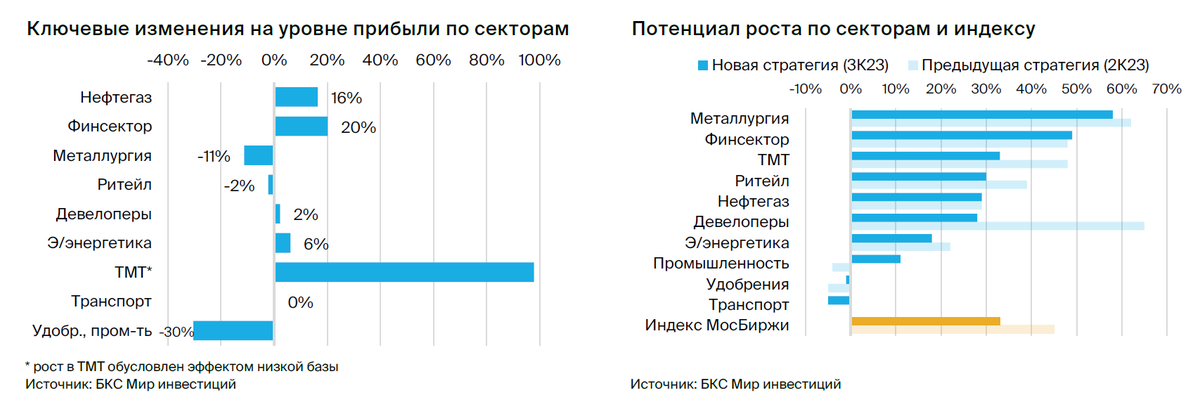

• II квартал 2023 г. — позитив благодаря ослаблению рубля, восстановлению экономики, нормализации рисков. Рынок остается фундаментально недооцененным.

• Оценки восстановятся с адаптацией рынка к новым уровням риска. Повышаем целевой уровень на 12 месяцев вперед по индексу МосБиржи до 3 700.

• Выборочные покупки интереснее, чем покупать весь рынок.

• Дивидендная корзина: ЛУКОЙЛ, Сбербанк-ап, МТС, Татнефть, Сургутнефтегаз-ап

• Фавориты: НОВАТЭК, Татнефть-ао, Сбербанк-ао, TCS, Северсталь, Полюс, Мечел

Дивиденды — среднесрочный драйвер для рынка

Дивиденды по-прежнему должны быть сильным фактором поддержки для российского рынка, который предлагает дивидендную доходность в среднем около 8%. Наша ставка на этот драйвер в прошлом квартале отчасти сработала — Сбер вернулся к хорошему потоку дивидендов, однако возобновление дивидендной истории в секторе металлургии и добычи все еще в будущем (сектор раньше выступал лидером по дивидендам).

Согласно последней статистике, только 39% компаний, которые исторически платили дивиденды, рекомендовали выплаты за 2022 г., в то время как 50% отказались от выплат. Мы ожидали, что этот показатель будет находиться в диапазоне 30–40%.

Мы по-прежнему считаем, что дивиденды будут оказывать поддержку рынку, и пропущенные дивиденды за 2022 г. в значительной степени послужат отложенными дополнительными дивидендами в будущем. Так, если посмотреть на компании сектора металлургии и добычи, их прибыль остается относительно высокой с положительными денежными потоками, что позволяет погашать долг и увеличивать денежную массу.

Отметим, что существует и другой способ «нормализации» структуры капитала — дополнительное налогообложение со стороны государства. Такой вариант представляется вполне реалистичным в свете высоких расходов бюджета. Однако мы считаем, что если налогообложение и произойдет, то оно окажет умеренное влияние на акции, как это было в прошлом.

Российский рынок остается недооцененным по сравнению с аналогами

Наша рекомендация «Покупать» также подкрепляется анализом мультипликаторов — российский рынок остается фундаментально недооцененным, торгуясь с дисконтом к историческим мультипликаторам: P/E на 12 месяцев сейчас составляет 5х против среднего исторического значения 6,1х. Мы также отмечаем, что дисконт этого показателя P/E к аналогам из развивающихся и развитых стран сейчас близок к рекордным максимумам.

Хотя рынок, на наш взгляд, по-прежнему недооценен, а экономика продолжает консолидироваться в районе 1–1,3% роста ВВП, мы бы не стали настаивать на теме «покупать российский рынок». Во-первых, волатильность рынка остается высокой. Во-вторых, рынок сейчас имеет низкий коэффициент информационной эффективности, то есть способность учитывать всю доступную информацию в котировках акций довольно ограничена, в первую очередь из-за отсутствия международных инвесторов, которые раньше определяли справедливые цены на акции, выступали дополнительными покупателями и продавцами акций и хорошо знали компании, имея прямой доступ к менеджменту.

Международные инвесторы фактически ушли, а их доля в свободном обращении составляет 60–70% — их уход стал важным изменением в ценообразовании в России. Следовательно, рынок стал более спекулятивным, и инвесторы меньше знают о драйверах, определяющих цену каждой акции. Однако это также означает, что при наличии необходимых инструментов и информации для анализа акций гораздо легче найти недооцененные идеи.

Долгосрочные идеи - выбор БКС

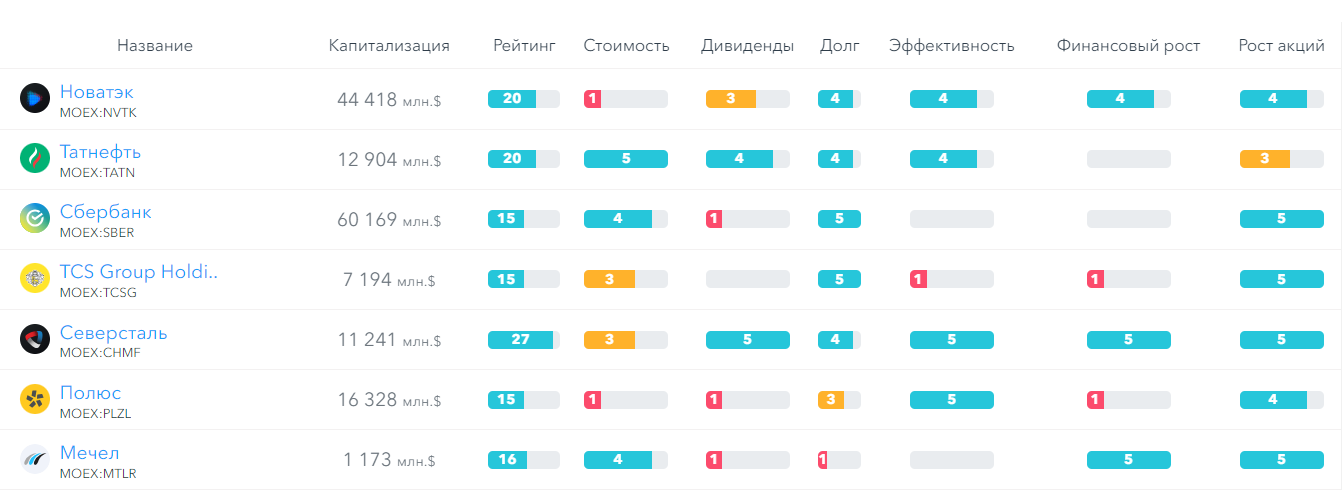

Новатэк #NVTK

Рынок СПГ должен оказать поддержку компании, которая сейчас

является нашим фаворитов в газовой отрасли.

Татнефть #TATN

Единственная нефтяная компания в числе фаворитов благодаря

низким оценкам, сильной бизнес-модели и прозрачности бизнеса

относительно других компаний сектора.

Сбер #SBER

Результаты по РСБУ показывают высокую рентабельность. Мы

отмечаем возобновление дивидендной истории и вероятный

позитив в связи с публикацией новой стратегии в конце года.

ТСS #TCSG

Сильные результаты за 1К23 по МСФО и рост клиентской базы

(более 30 млн), в 2023 г. может быть достигнут новый рекордный

уровень прибыли.

Северсталь #CHMF

Спрос на сталь в России остается достаточно высоким. Мы

отмечаем положительные денежные потоки и вероятное

возобновление дивидендов в соответствии с недавним заявлением

менеджмента компании.

Полюс #PLZL

Золото помогает снизить глобальные риски в портфеле с учетом

высоких цен на золото, восстановления производства и продаж.

Мечел #MTLR

Ставка на стремительное погашение долга, высокую прибыль и

денежные потоки, вероятный рост производства в ближайшие 12

месяцев.