X5 Retail Group #FIVE

Приветствую, друзья!

Компания отчиталась за 1 квартал 2021 года. Отчет вышел весьма неплохой, давайте взглянем на основные результаты.

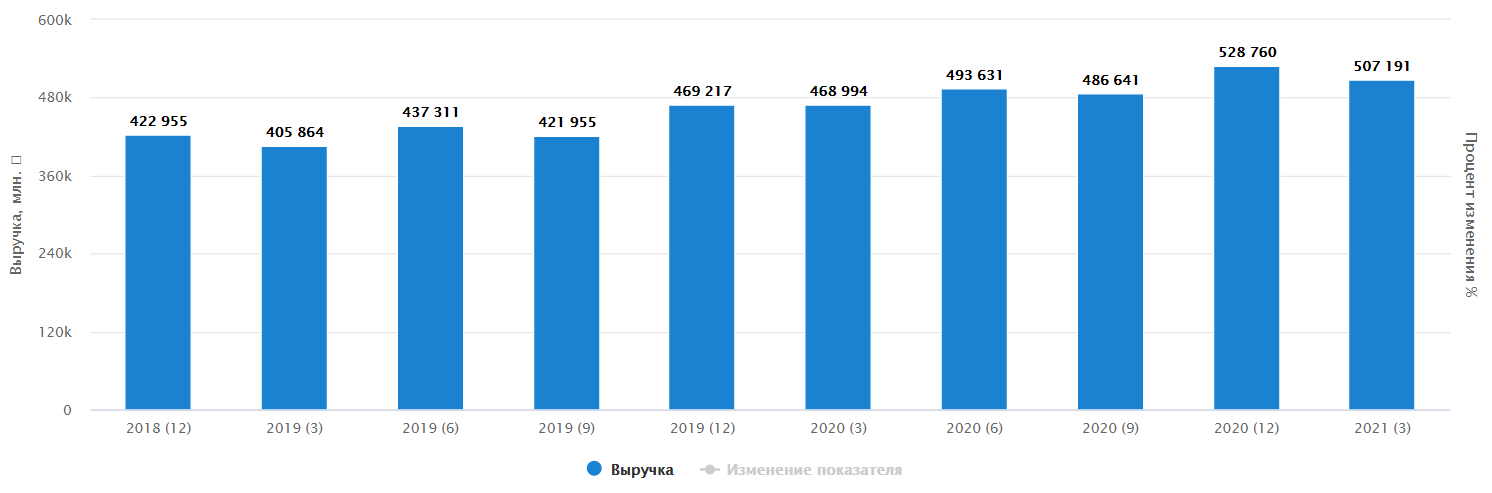

Выручка выросла на 8,1% г/г до 507,2 млрд. руб. Рост связан с увеличением сопоставимых продаж (LFL) и росту торговой площади.

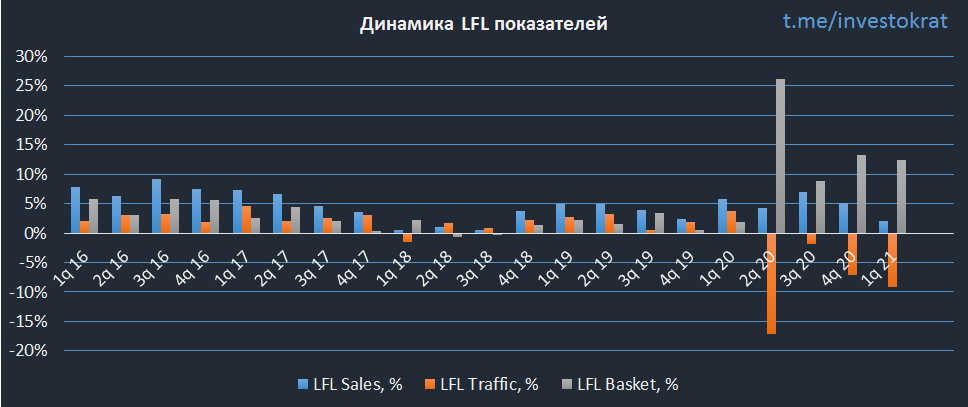

Обратимся к динамике LFL показателей.

Здесь видно, что трафик после пандемии так и не восстановился, но прилично вырос показатель среднего чека. Люди начали ходить в магазины реже, но закупаются на более длительный период.

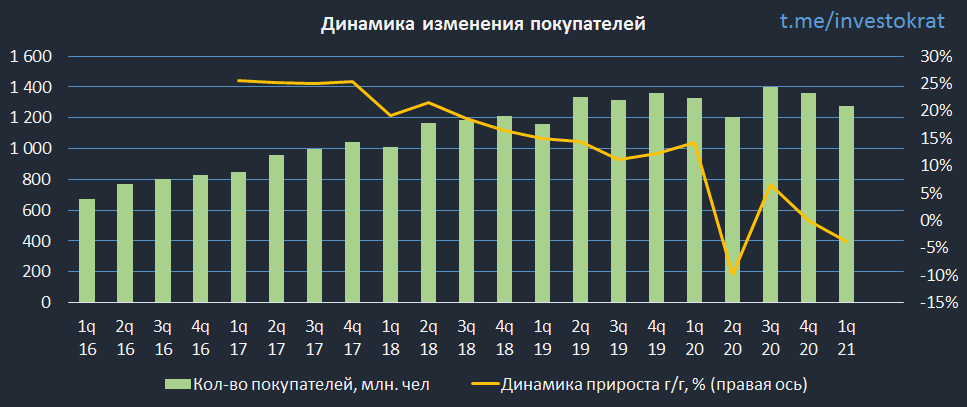

По динамике количества покупателей видно, что последние 2 года наблюдается стагнация этого показателя, а последние 2 квартала мы видим даже снижение.

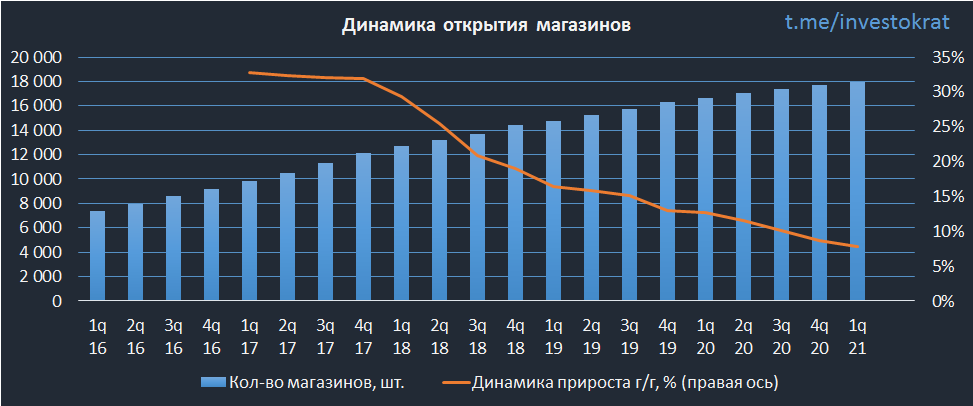

Компания открывает все меньше новых магазинов, делая основной упор на обновление старых. Новые магазины уже не дают значительного прироста покупателей.

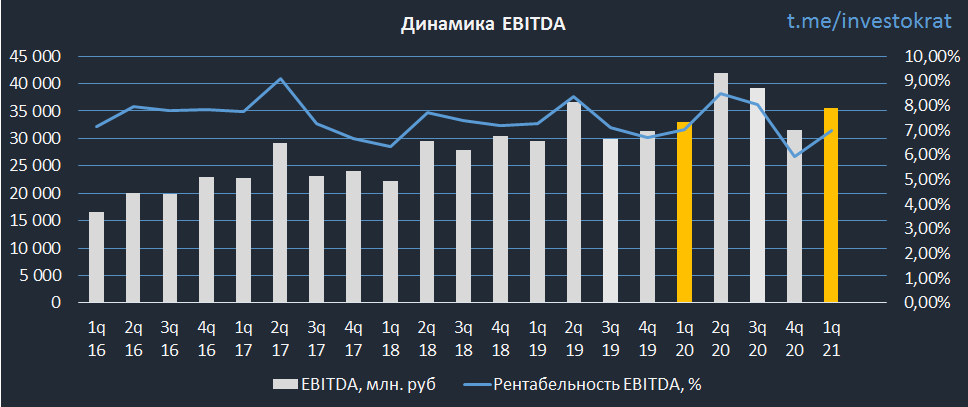

EBITDA (IAS) выросла на 8% г/г до 35 млрд. руб. Основным драйвером стал сопоставимый рост выручки за период. Рентабельность EBITDA г/г не изменилась и осталась на уровне 7%.

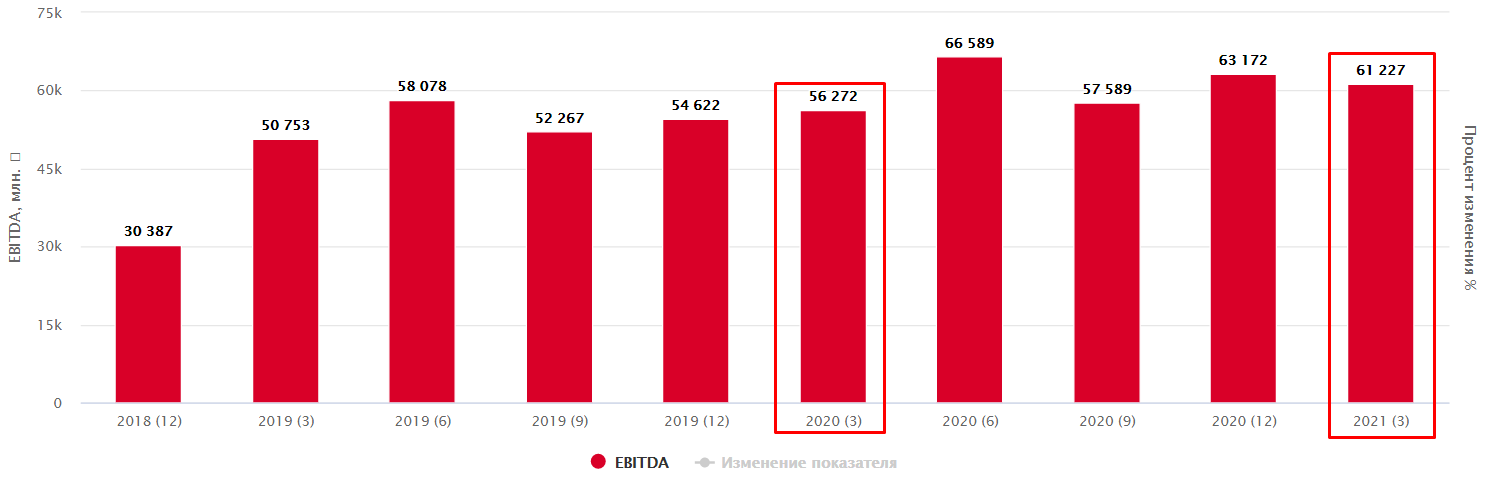

Если смотреть на показатель по IFRS, то он вырос почти на 9% г/г до 61,2 млрд. руб.

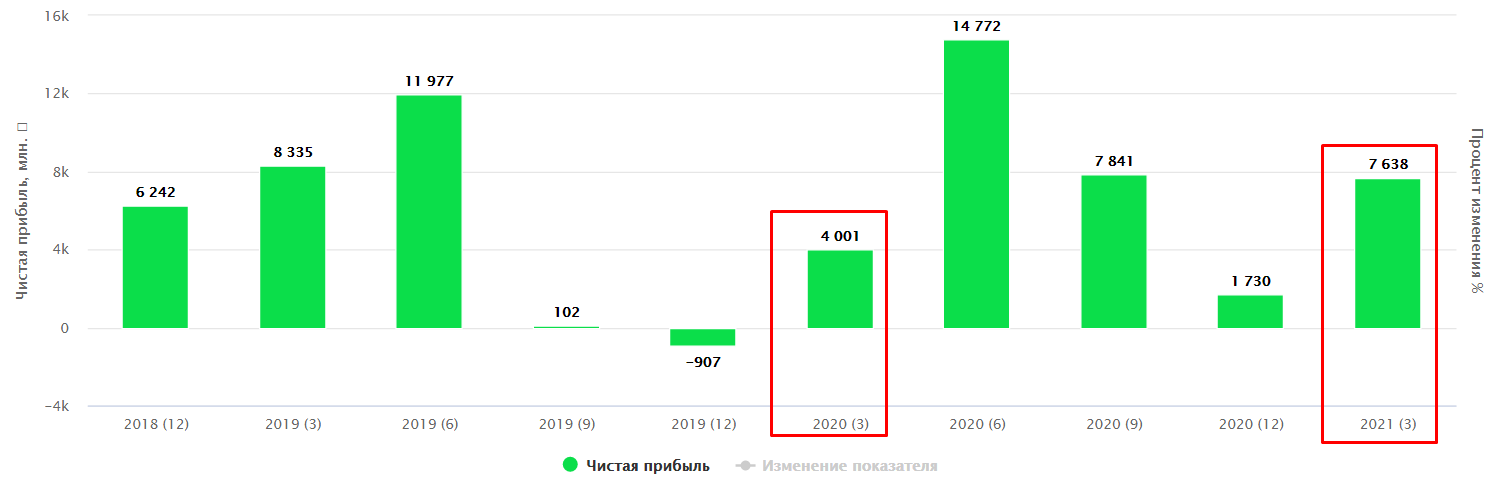

Чистая прибыль по IFRS показала рост на 91% г/г до 7,6 млрд. руб.

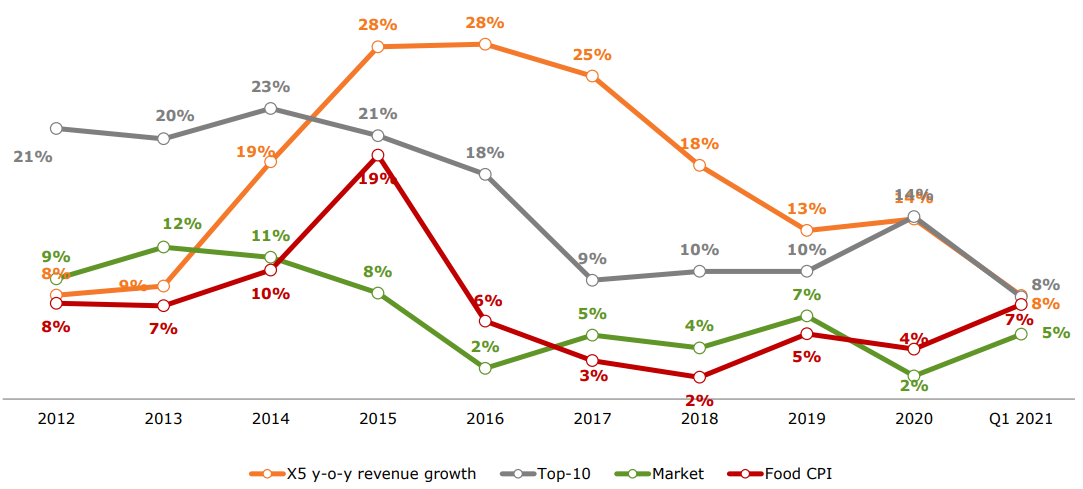

С 2015 года динамика роста выручки у Х5 была выше рынке и выше, чем у 10 крупнейших игроков. Сейчас они сравнялись, как видно из графика ниже.

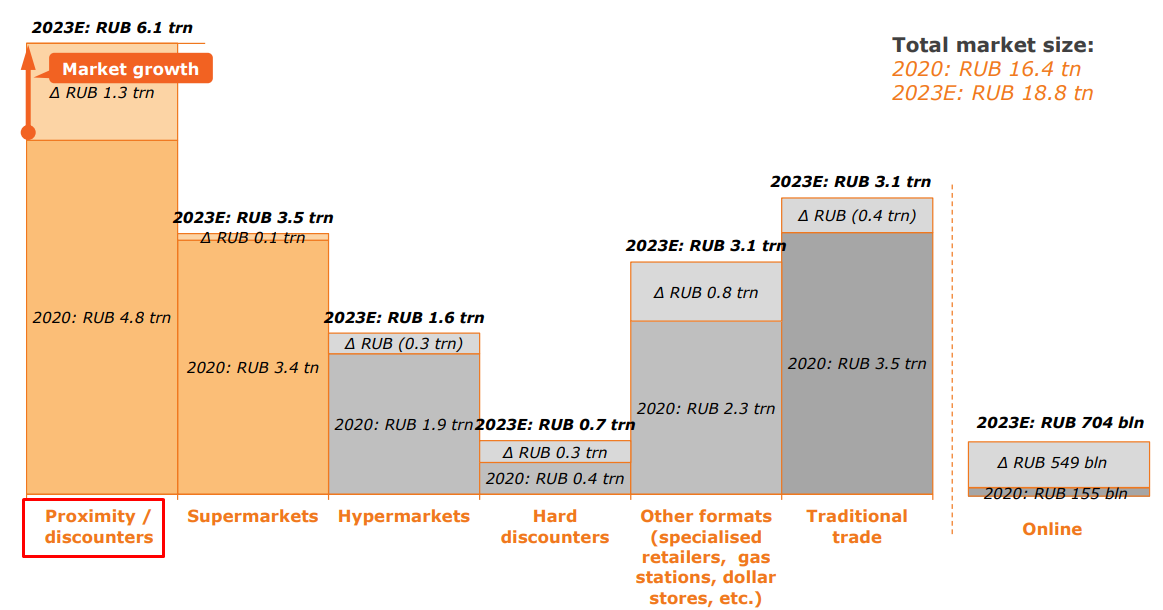

Органический рост оффлайн ритейла снизился, дальше все будет зависеть от успешного внедрения цифровизации, мобилизации и онлайнизации. Формат магазинов у дома имеет более высокий потенциал роста в ближайшее время, чем формат супермаркетов и гипермаркетов.

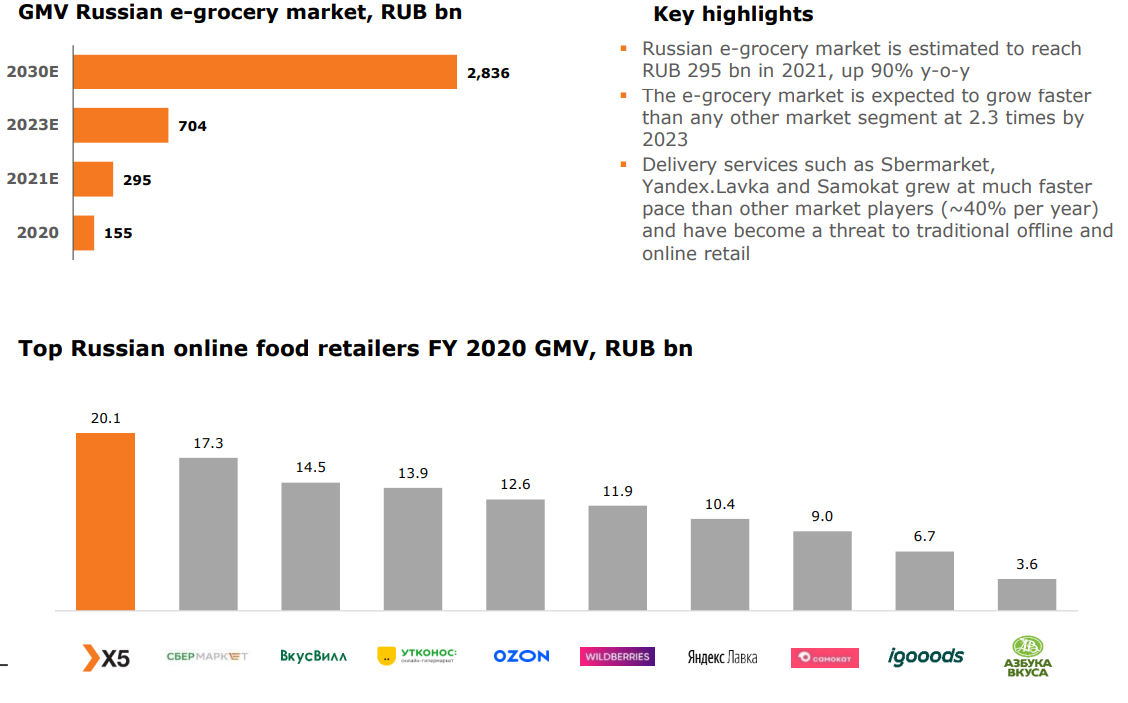

Также отличный потенциал роста в ближайшие годы имеет онлайн сегмент, где в данный момент Х5 занимает лидирующее положение.

Мультипликаторы (IAS):

EV/EBITDA = 5,9 (среднее за последние 3 года - 6,3)

P/E = 16 (среднее за последние 3 года - 18,4)

ND/EBITDA = 1,6 - в пределах нормы

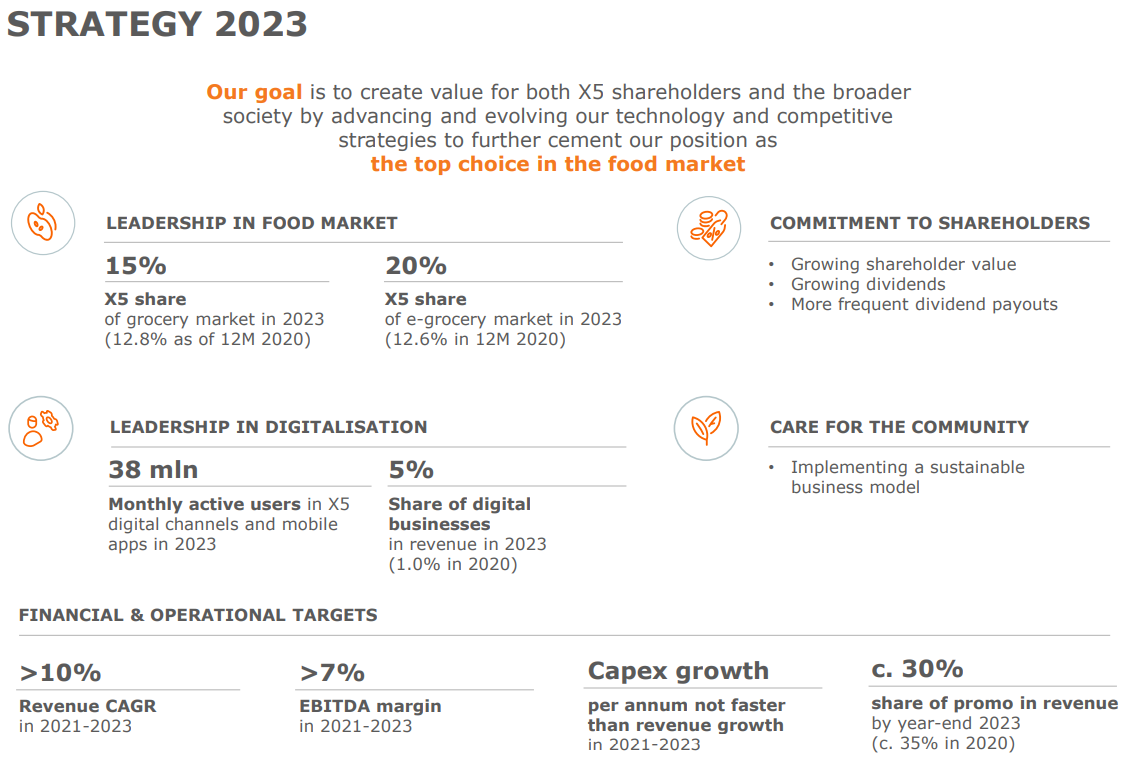

По мультипликаторам компания оценена чуть ниже своих средних значений. На мой взгляд, текущие цены интересны для набора позиции в долгосрок. Реализация стратегии 2023 должна позитивно отразится на капитализации. Пока менеджменту удается следовать поставленным целям.

Несмотря на текущую коррекцию, тренд пока остается растущим. Текущие цены уже ниже годовой средней. Но потенциальные дивиденды не дадут цене сползти сильно ниже текущих уровней.

Если предположить, что по итогам года EBITDA вырастет на 7-8% (из стратегии), то можно ожидать дивиденды около 200 рублей. При див. доходности в 7-8% цена акции должна быть в диапазоне 2500 - 2800 рублей.

Не является индивидуальной инвестиционной рекомендацией!