Куда лучше инвестировать: ETF или БПИФ? И в чем разница?

Купить одной сделкой целый портфель акций, облигаций или других активов с высокой доходностью - привлекательная возможность как для начинающего, так и для опытного инвестора. На Московской бирже для этого есть два типа инструментов - ETF и БПИФ. В этой статье разберем их отличия.

Купить одной сделкой целый портфель акций, облигаций или других активов с высокой доходностью - привлекательная возможность как для начинающего, так и для опытного инвестора. На Московской бирже для этого есть два типа инструментов - ETF и БПИФ. В этой статье разберем их отличия.

Что такое ETF и БПИФ?

ETF - биржевой инвестиционный фонд, позволяющий одной сделкой приобретать пакет ценных бумаг, который формируется по правилам фонда. Первый такой фонд появился в 1990 году, а в Россию ETF пришел в 2013 году. Провайдеры ETF на российском рынке - компании FinEx и ITI Funds.

БПИФ - это разновидность ПИФ (паевого инвестиционного фонда), паи которого свободно торгуются на бирже. БПИФ («Российские ETF») существуют с 2018 года. БПИФы представляют крупные финансовые организации: Сбербанк, Газпромбанк, Тинькофф, ВТБ, Альфа-Капитал, МКБ Инвестиции, Райффайзен Капитал, БКС. Активы БПИФов размещаются в российских депозитариях.

Чем похожи ETF и БПИФ?

По сути, и то и другое - это инструменты коллективного инвестирования. Деньги инвесторов, вложенные в акции ETF или паи БПИФов, объединяются в общий пакет и вкладываются в различные активы: акции, облигации, золото. Управлением занимается поставщик ETF / БПИФ, который берет за это небольшой процент.

Плюсы вложения средств в фонды - это:

- Диверсификация - инвестирование в широкий спектр активов снижает риск потери денег. Падение одних активов компенсируется ростом других, что в целом дает возможность в среднем расти вместе с рынком.

- Возможность совершать сделки в любое время, когда работает биржа.

- Доступность инвестирования при небольшом стартовом бюджете - от 1000 рублей. Для начала работы с фондами нужен только брокерский счет.

- Доступ к инвестиционным инструментам, которые не торгуются на российских биржах по отдельности или имеют очень высокий порог входа, например, к еврооблигациям.

- Возможность выбирать любые пассивные и активные стратегии инвестирования.

- Экономия времени - не нужно самостоятельно анализировать каждый актив и покупать акции и облигации по отдельности.

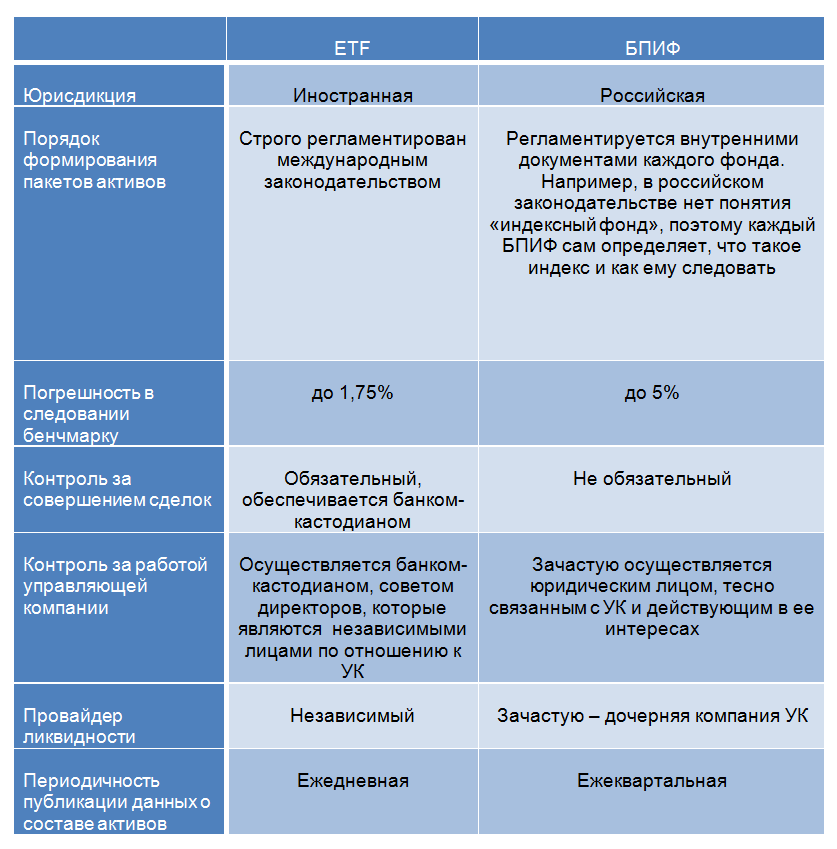

Различия ETF и БПИФ.

Отдельно скажем про комиссию. Тут нет однозначного ответа, что выгоднее - ETF или БПИФ. Все зависит от конкретного фонда. Например, у ITI Funds Россия - комиссия 0,5%, а у FinEx Russian RTS - 0,9%. У фонда «Газпромбанк - Корпоративные облигации 4 года» рекордно низкая комиссия 0,15%, в то же время у БПИФа «ВТБ - Фонд Акций американских компаний» она составляет 0,9%.

Вывод

Итак, куда же выгоднее и безопаснее вкладываться? Исследование показывает, что ETF более надежный и прозрачный инструмент инвестирования. При покупке ETF инвестору проще понять, какие именно активы он приобретает. За управляющими компаниями ETF следят независимые компании, маркет-мейкеры у них тоже не связаны с УК. Поэтому риски здесь ниже, чем при покупке паев в БПИФах, где все функции управления и контроля могут выполняться одной группой компаний.

Однако и у БПИФов есть свои плюсы. Так, многим работникам государственного сектора России запрещено покупать иностранные компании, поэтому ETF им не подходят, а биржевые паевые фонды доступны. К тому же, БПИФы принадлежат крупным российским компаниям (Сбербанку, ВТБ и другим), поэтому и риски не настолько велики.

При выборе ETF/БПИФ, обращайте внимание не только на «прописку» фонда, но и на другие факторы: тип и соотношение активов внутри фонда, валюту, размер комиссии, дивидендную доходность и отзывы инвесторов.

Найти и сравнить ETF и БПИФы можно с помощью бесплатного скринера ETF на FinanceMarker.ru