Эталон: отчет по МСФО за 2022 год

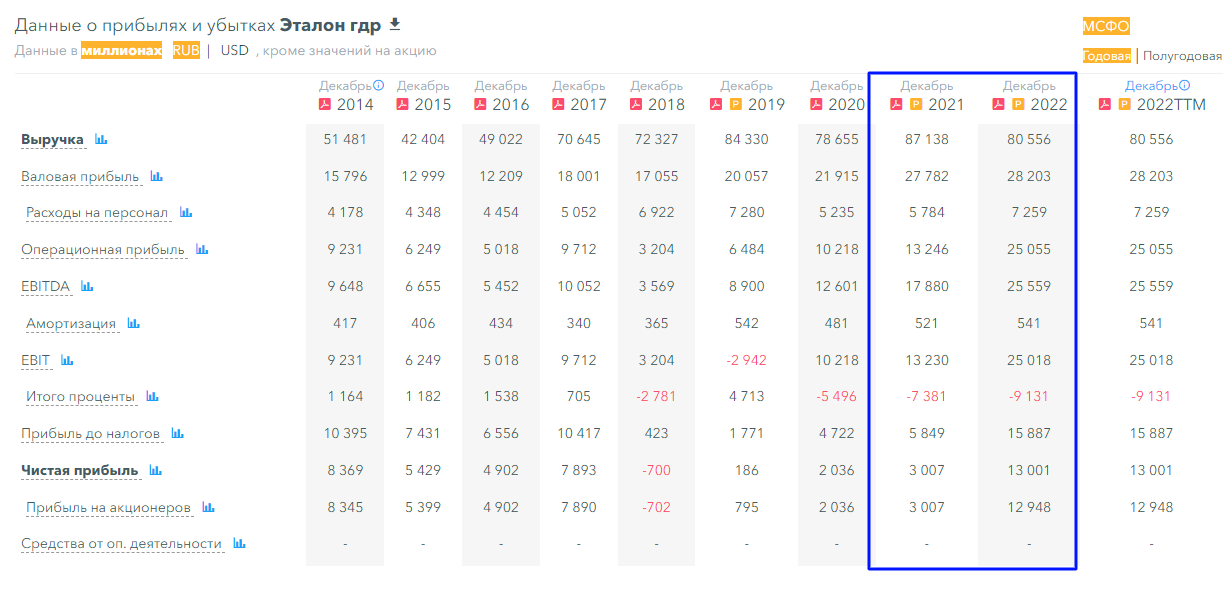

Чистая прибыль группы «Эталон» за последний год выросла более чем в 4 раза и составила рекордные 13 млрд рублей. Но у такой впечатляющей динамики есть вполне разумное объяснение: сделка по приобретению бизнеса финской "ЮИТ", которая принесла ~12 млрд рублей. Что с остальными показателями? Посмотрим 🔎

О компании

Группа «Эталон» — компания, работающая в сфере девелопмента и строительства в России. Компания фокусируется на жилой недвижимости для среднего класса в Санкт-Петербурге, где она представлена брендом «Эталон ЛенСпецСМУ», а также в Москве и Московской области. Группа компаний «Эталон» включает в себя более 20 предприятий, специализирующихся на строительстве жилых, коммерческих и промышленных объектов. Управляющая компания — АО «ГК «Эталон». Предприятия «ГК «Эталон» действуют на рынке недвижимости в качестве заказчика, застройщика, генпроектировщика, генподрядчика, занимаются производством строительных материалов, продажей и эксплуатацией недвижимости, специализированными подрядными работами.

Что о говорят результатах представители Группы Эталон?

По итогам года Компания продемонстрировала рост по целому ряду ключевых показателей, отражающих повышение операционной эффективности.

Валовая рентабельность увеличилась на 3 п.п. до 35%, валовая прибыль достигла 28,2 млрд рублей (+1,4% к аналогичному показателю 2021 года), а чистая прибыль выросла более чем в 4 раза и составила рекордные для Группы «Эталон» 13,0 млрд рублей.

Объем выручки за 2022 год составил 80,6 млрд рублей.

Валовая прибыль до распределения стоимости приобретения активов (PPA) за период составила 30,5 млрд рублей. Валовая рентабельность до распределения стоимости приобретения активов (PPA) увеличилась на 2 п.п. до 38%

Прибыль до вычета процентов, налогов и амортизации (EBITDA) составила 16,5 млрд рублей. Рентабельность по показателю EBITDA в 2022 году была на уровне 20%

Прибыль до вычета процентов, налогов и амортизации (EBITDA) до распределения стоимости приобретения активов (PPA) составила 18,8 млрд рублей. Рентабельность по этому показателю равнялась 23%

Чистый корпоративный долг по состоянию на 31 декабря 2022 года составил 14,5 млрд рублей, при соотношении чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (PPA) на уровне 0,77x

Сумма средств, накопленных на счетах эскроу, также увеличилась по сравнению с 2021 годом и достигла 60,4 млрд рублей.

Комментируя финансовые результаты за 2022 год, Президент Группы «Эталон» Геннадий Щербина отметил:

«В условиях турбулентности и растущей конкуренции на рынке девелопмента, мы сконцентрировались на росте операционной эффективности и сохранении высоких показателей рентабельности бизнеса. В 2022 году мы проделали большую работу для повышения качества нашего портфеля, в том числе за счет приобретения других игроков с привлекательным банком земли. Кроме того, мы сосредоточили усилия на технологической трансформации бизнеса, которая позволит успешно конкурировать на рынке благодаря снижению себестоимости проектов.

В результате, по итогам 2022 года, валовая прибыль Группы «Эталон» увеличилась с 27,8 млрд до 28,2 млрд руб. Рентабельность по валовой прибыли до распределения стоимости приобретения активов в очередной раз показала рост год к году, с 36% до 38%, превысив целевой уровень в 35%, заложенный в стратегии Группы «Эталон». В нашем основном сегменте девелопмента жилой недвижимости рентабельность до PPA увеличилась с 38% до 40%.

За счет заключения сделки с «ЮИТ» на выгодных для Группы «Эталон» условиях чистая прибыль за год выросла более чем в 4 раза и достигла рекордных 13 млрд рублей.

Понимая стратегическую значимость новых технологий для развития бизнеса, мы продолжаем активно развивать цифровые продукты и технологии промышленного домостроения. Комфортная финансовая позиция и собственные наработки, созданные за время работы над проектом технологической трансформации, открывают для нас возможности для успешной реализации намеченных стратегических целей».

Вице-президент Группы «Эталон» по экономике и финансам Илья Косолапов добавил:

«Несмотря на рыночную турбулентность и увеличение валового долга, нам удалось сохранить комфортный уровень долговой нагрузки и невысокую стоимость обслуживания долга. Соотношение чистого корпоративного долга к pre-PPA EBITDA составило менее 1x, что существенно ниже целевого уровня в 2х–3x. Средняя ставка по кредитному портфелю снизилась с 6,5% на конец 2021 года до 5,2% на 31 декабря 2022 года. При этом раскрытие счетов эскроу по введенным в эксплуатацию корпусам способствовало высвобождению дополнительной ликвидности. Все перечисленное позволяет Группе «Эталон» обеспечивать выполнение стратегических целей, включая развитие новых технологий и приобретение новых проектов, а также реализацию проектов из текущего портфеля».

Финансовые результаты

Из интересного, помимо уже упомянутого 4-кратного изменения чистой прибыли, отметим выросший на 78% чистый долг.

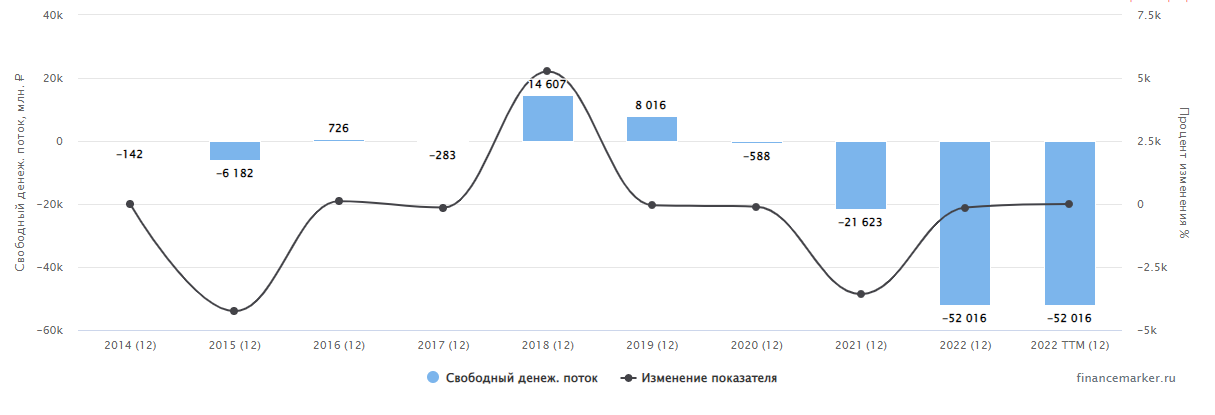

И отдельно покажем график изменения свободного денежного потока:

Он упал до -52 016 млн. рублей и это -141% к прошлогоднему результату.

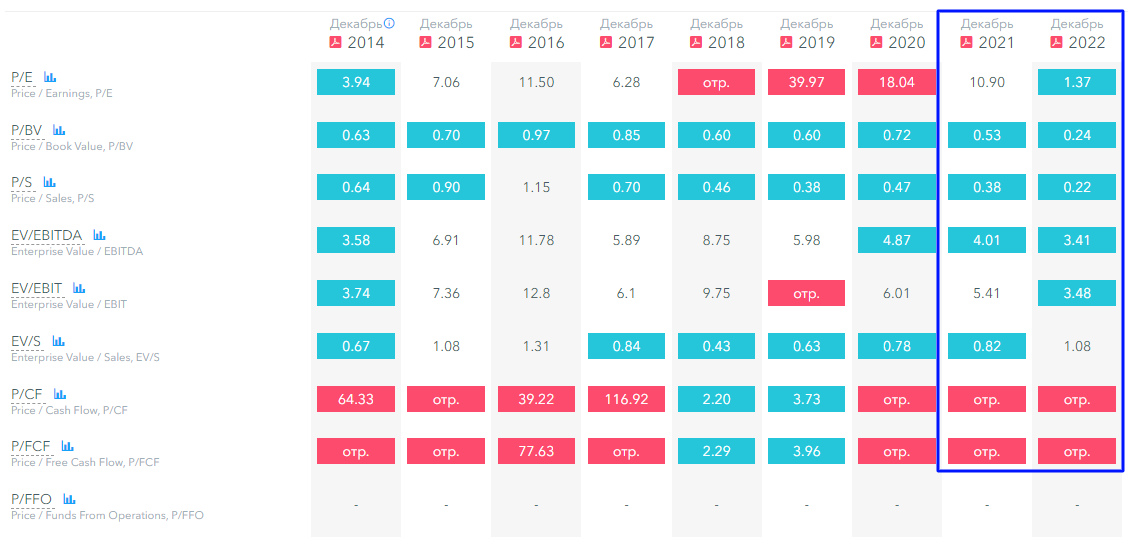

Оценка стоимости

Первые пять мультипликаторов стали лучше по сравнению с прошлым годом, только EV/S изменился в худшую сторону.

P/FCF и P/CF отрицательные (помним про состояние денежного потока).

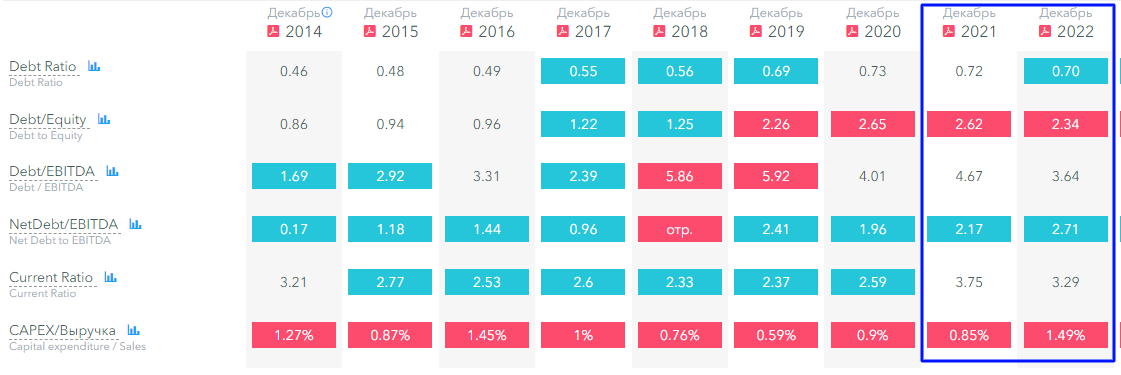

Долговая нагрузка

Динамика показателей долговой нагрузки разнонаправленная, каких-то значимых изменений не произошло.

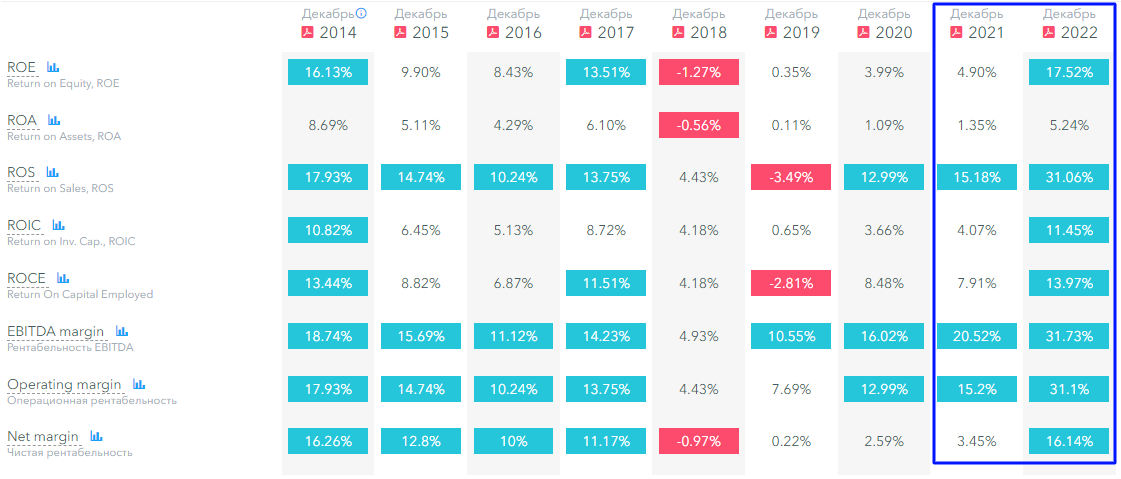

Оценка эффективности

Все показатели рентабельности стали лучше, некоторые - даже удвоились или утроились. Самый мощный прирост у ROE и чистой рентабельности (Net margin).

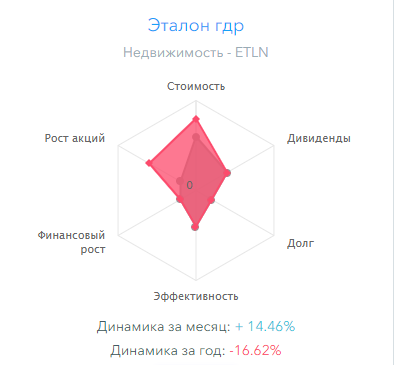

Рейтинг FinanceMarker (на основе данных за последние 3 года)

Хороший рейтинг только один - стоимости. Рейтинги финансового роста и долга минимальны - 1 из 5.

Но при этом Эталон лучше среднего по стоимости и росту акций, а остальные показатели соответствуют средним в отрасли.