Итоги 2019 и планы 2020

Приветствую, друзья!

Вот и подходит к концу 2019 год. Открывая ИИС летом 2016 года мне казалось, что 3 года это такой большой срок, но время пролетело незаметно. Да и вообще, после окончания школы время стало пролетать гораздо быстрее.

Сегодня я хотел бы коротко подвести итоги инвестирования за текущий год, описать основные события, которые затронули данный портфель и составить примерный план действий на 2020 год.

Итоги по портфелю ИИС

Текущий год оказался лучшим с точки зрения доходности, как для рынка в целом, так и для моего портфеля в частности. Сразу хочу оговориться, все доходности указаны с учетом облигаций и кэша на счете, я не выделяю акции в отдельную группу.

26,5% это очень достойный результат для меня. Как я ранее говорил, моя цель лежит в пределах 20-25% годовых по портфелю на ближайшие 5 лет. По мере роста активов я буду постепенно сокращать долю акций в сторону облигаций. В этом году доходность портфеля с учетом полученных купонов и дивидендов составила примерно 50% от моего ежегодного дохода по основной работе, это очень круто и это не магия.

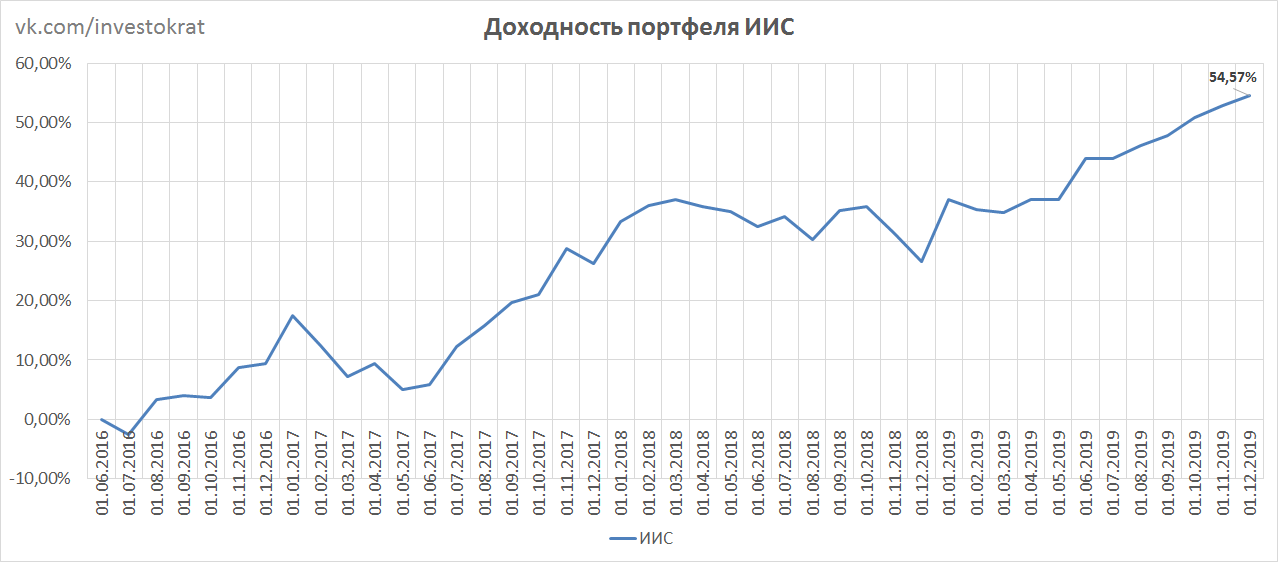

Если посмотреть на суммарную доходность по счету с момента открытия ИИС, она следующая:

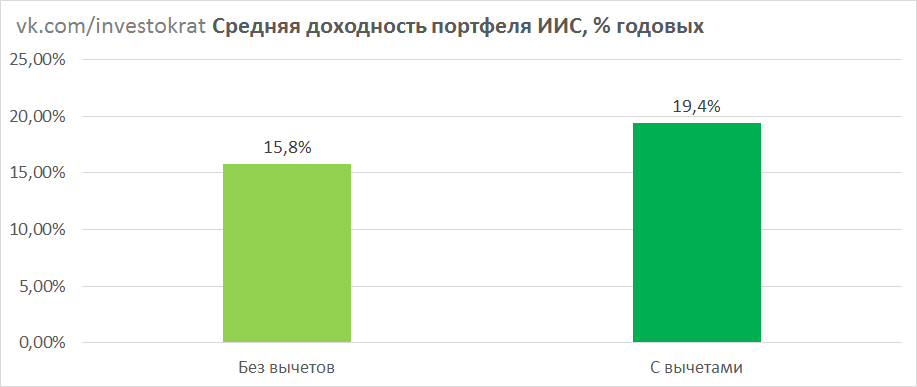

На данный момент среднегодовая доходность выглядит так:

Портфель обгоняет ставки по вкладам минимум в 2 раза, а с учетом вычетов по ИИС в 3 раза. Так же в начале 2020 года должен придти вычет со взносов за 2019 год, в ближайшее время займусь заполнением декларации 3-НДФЛ. Для тех, кто еще не заполнял самостоятельно декларацию, я делал подробный обзор тут. В целом меня данная доходность вполне устраивает, учитывая, что портфель отнимает не так много времени, сделки я совершаю редко, а анализ компаний приносит удовольствие.

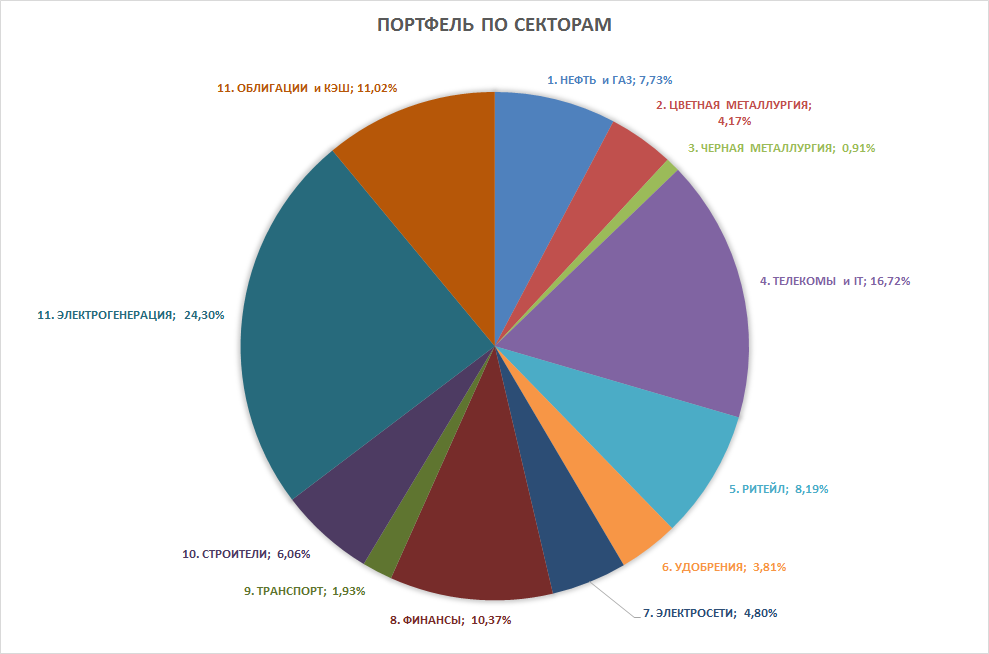

Структура портфеля ИИС

Ставка на генерирующие компании вполне себя оправдала, эта часть портфеля прилично выросла в этом году:

Про то, на что буду делать упор в 2020 году рассмотрим чуть ниже.

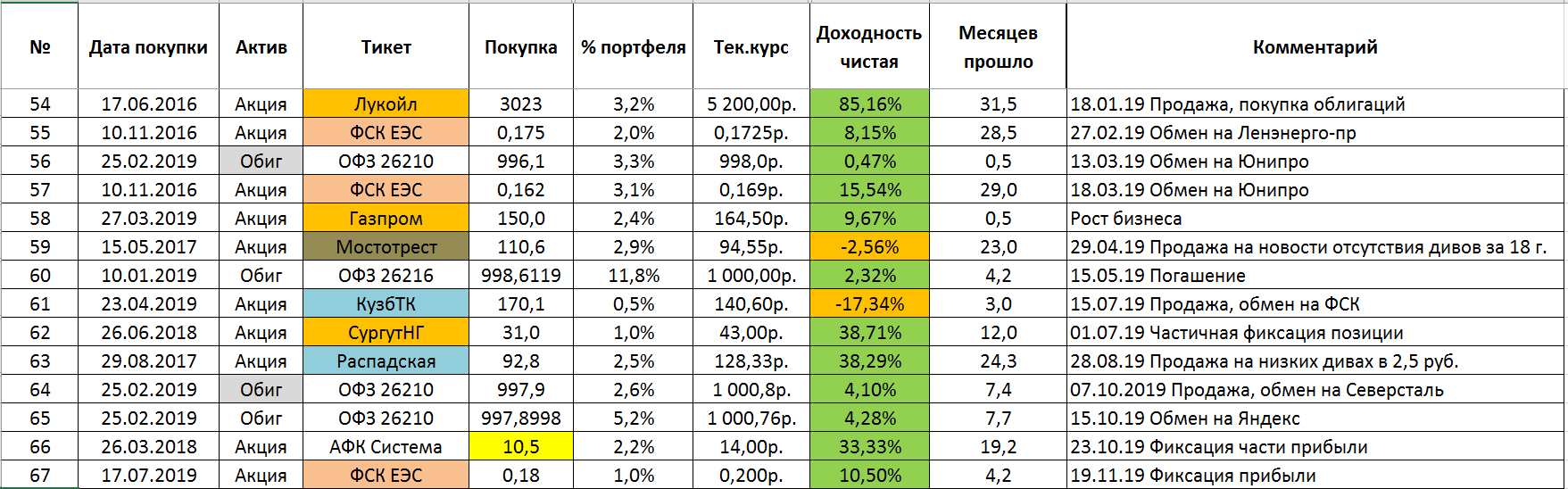

История сделок

За 2019 год я совершил всего 14 сделок по продаже активов, основную часть сделок я подробно рассматривал на вебинаре.

Из нового:

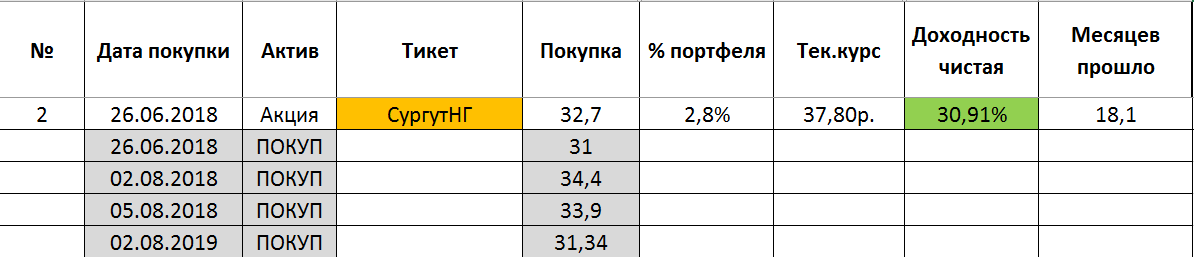

Сургут-НГ(пр) - удалось спекулятивно продать по 43 рубля и потом откупить по 31,3 рубля после див. ГЭПа. Основная позиция в портфеле занимает около 3% и продавать пока не планирую. С учетом того, что курс доллара на конец 2019 года будет ниже, чем на конец 2018, у СНГ будет скорее всего бумажный убыток и низкие дивиденды, надеюсь, это даст возможность еще немного подкупить акций ниже 33 рублей (моя средняя).

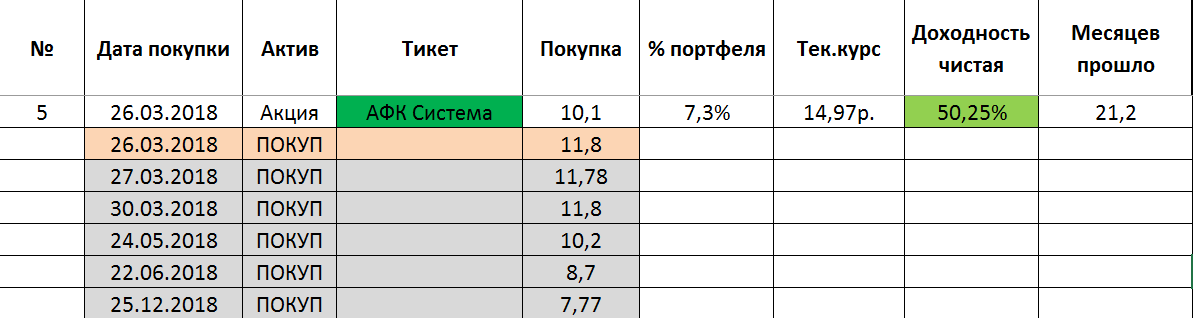

АФК Система - была достаточно большая доля акций данной компании в портфеле, пересидел в ней все походы в сторону 7 рублей, по возможности докупал. На данный момент сократил позицию до 7,3% от портфеля и продолжаю удерживать с целью 20+ рублей.

ФСК ЕЭС - была небольшая доля в портфеле, около 1%, после роста до 20 копеек решил продать. В перспективе докуплю, если снова дадут цены ниже 19 копеек.

Про КТК и Распадскую писал в предыдущем обзоре.

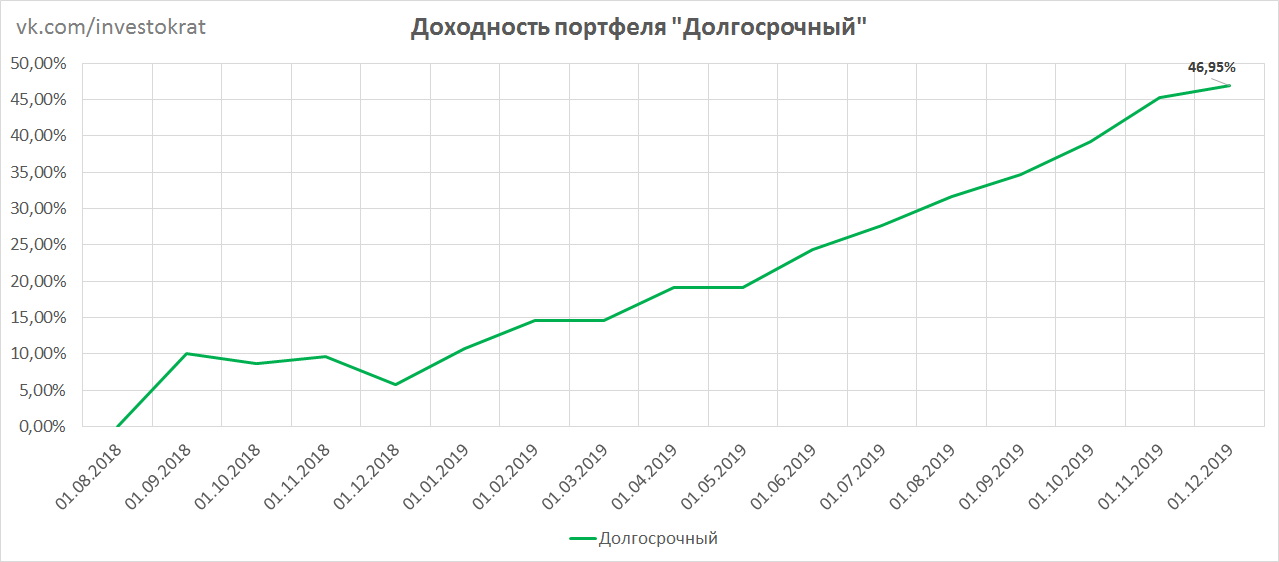

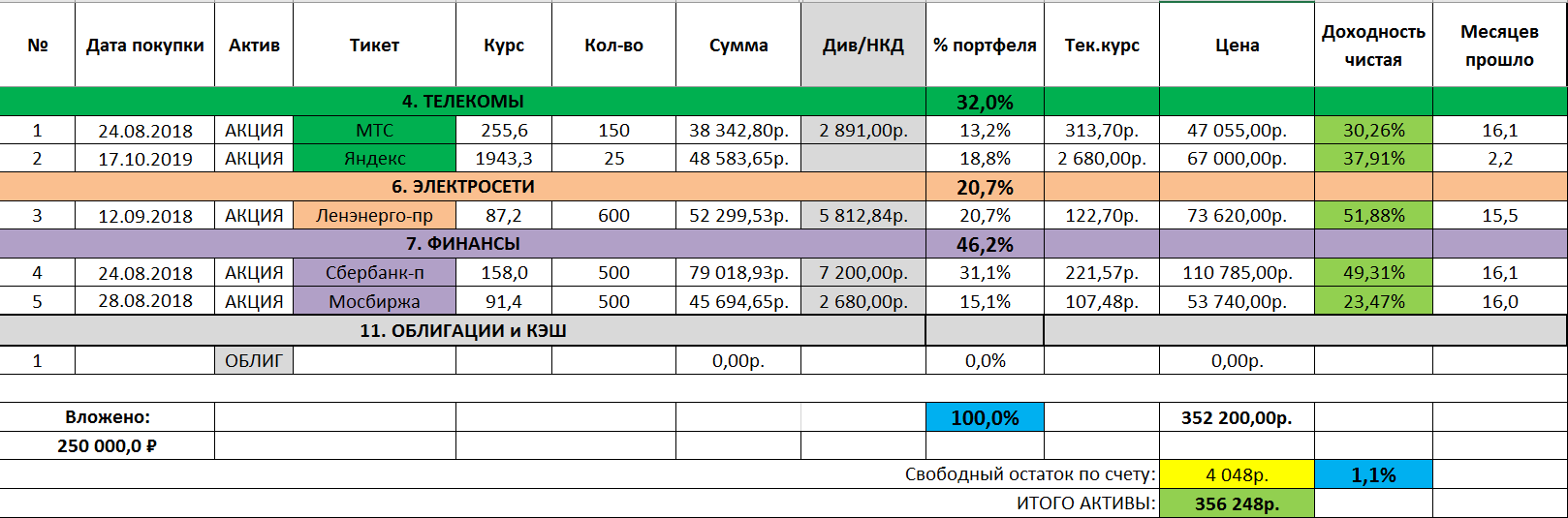

Портфель "Долгосрок"

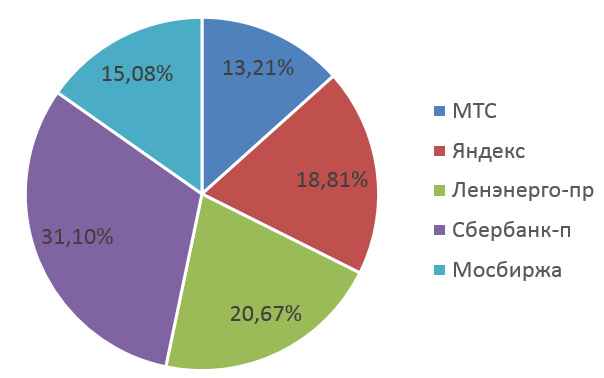

Как вы помните, я еще сделал модельный портфель, куда покупаю то, что душе угодно и на долгий срок, чтобы получить 3х летний вычет за удержание позиций. В этому году в портфеле прибавление, там появился еще Яндекс, который я не смог обойти стороной, когда его раздавали по 1900 рублей. Ровно через 2 месяца будет пройден экватор в 1,5 года, буду стараться раз в пол года, может чаще писать о состоянии портфеля. Все акции дивидендные, кроме Яндекса, но все дивиденды реинвестируются обратно.

Общая доходность портфеля с августа 2018 года составляет +47%.

Несмотря на то, что пришлось немного размыть портфель, сделав дополнительный взнос на покупку Яндекса, это не сильно сказалось на конечной доходности.

Структура портфеля:

Таким образом видно, что покупая активы по собственному анализу можно достаточно неплохо зарабатывать. Правда, в портфеле "Долгосрочный" диверсификация так себе. Но именно поэтому в моем основном портфеле больше секторов и доходность, соответственно ниже, но меня устраивает.

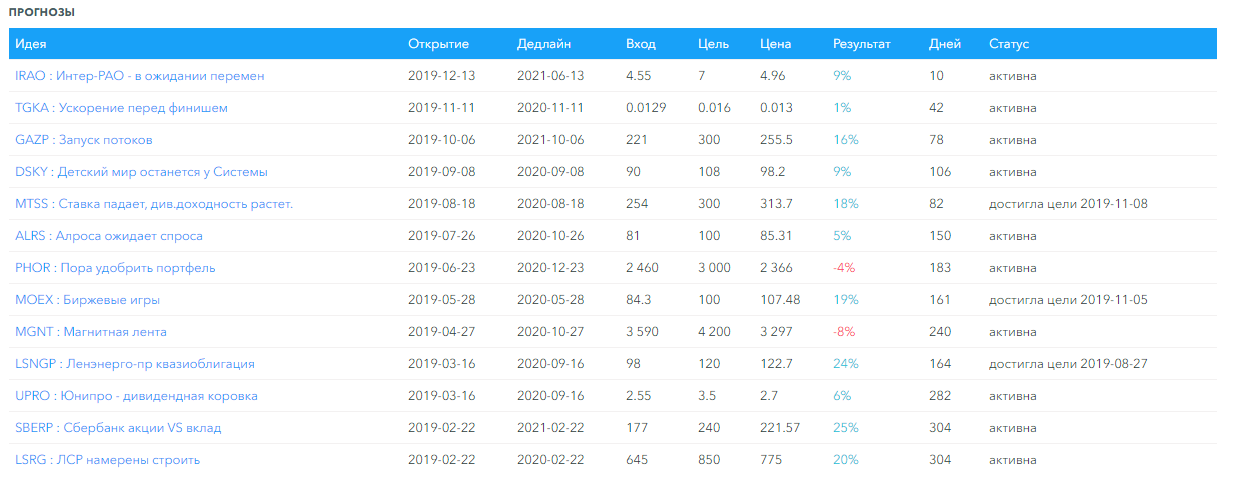

Прогнозы в 2019 году

Пользуясь случаем, приведу скрин с моими прогнозами за 2019 год, там описаны цели, примерный срок и эмитенты. Данные прогнозы доступны на сайте. Я время от времени буду делать посты о том, что считаю интересным и почему. Почти все идеи, которые я описываю, сам же и покупаю. Некоторые компании не успел купить в силу отсутствия свободных средств на счете.

Но помните, что я не Ванга, в случае коррекции даже самые хорошие активы могут показать отрицательный результат. Данные прогнозы не являются индивидуальной рекомендацией, просто можете сопоставить свои цели с моими, возможно найдутся точки пересечения, значит мы мыслим примерно одинаково ).

Планы на 2020 год

Мой основной портфель сосредоточен на 97% в акциях, приносящих дивиденды и только Яндекс выбивается из общего правила, но мне нравится этот бизнес.

Я раньше себя успокаивал, что, когда мой портфель будет большим, я буду более консервативно действовать... Но увы, проверено на собственном опыте, это не так. Я стараюсь с самого начал прививать у себя дисциплину к обдуманным действиям и консервативному подходу, т.к. от этого будет зависеть моя дальнейшая жизнь и пенсия. Я слил только 1 счет в трейдинге на 5000 рублей, потом потерял сумму более, чем в 1 млн. рублей, доверив свой капитал другому человеку. А оказывается, я и сам неплохо справляюсь с управлением собственным капиталом и каждый из вас с этим справится. Главное не торопиться стать долларовым миллионером, а действовать по стратегии и помнить о рисках.

Немного отошли от темы, но вернемся.

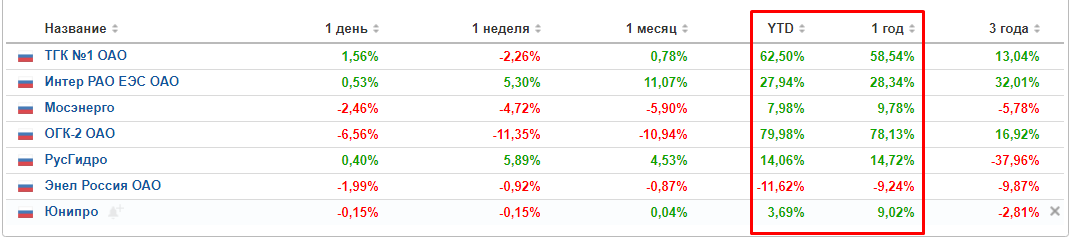

Электрогенерация

Интересных компаний становится все меньше. Я в данный момент держу Русгидро, Энел, ТГК-1, Юнипро, на падении начал набор ОГК-2, но пока доля менее 1%, поэтому я ее не учитываю.

В целом за этот год сектор электрогенерирующих компаний показал себя с хорошей стороны со следующими показателями:

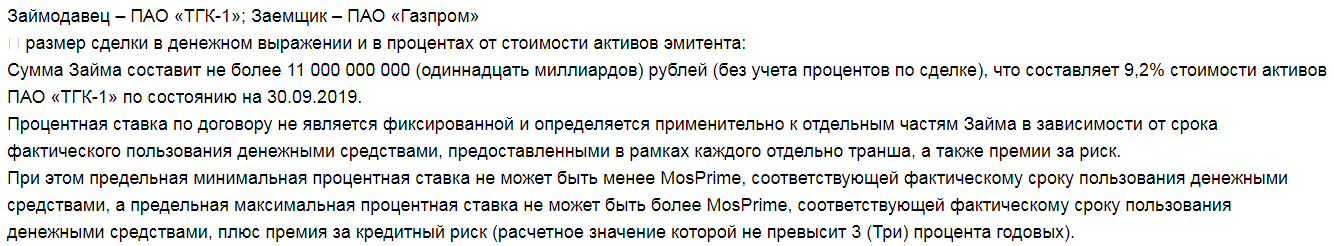

В последние дни ГЭХ разочаровывает, напомню, ОГК-2 дала в долг Газпрому займ на 19 млрд руб (подробнее), но за день до этого компания внесла вклад в 20 млрд. руб в уставной капитал "ГЭХ Индустриальные активы" (подробнее). Мосэнерго внесла 22,7 млрд руб туда же. Данная компания по предварительным данным будет заниматься производством турбин высокой мощности для ДПМ-2, чтобы они удовлетворяли требованиям по локализации.

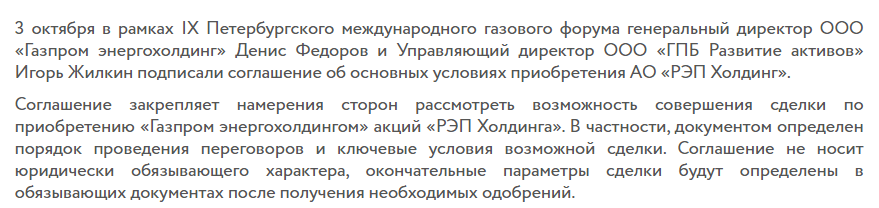

Осенью этого года уже проходила новость о приобретении ГЭХом РЭП холдинга:

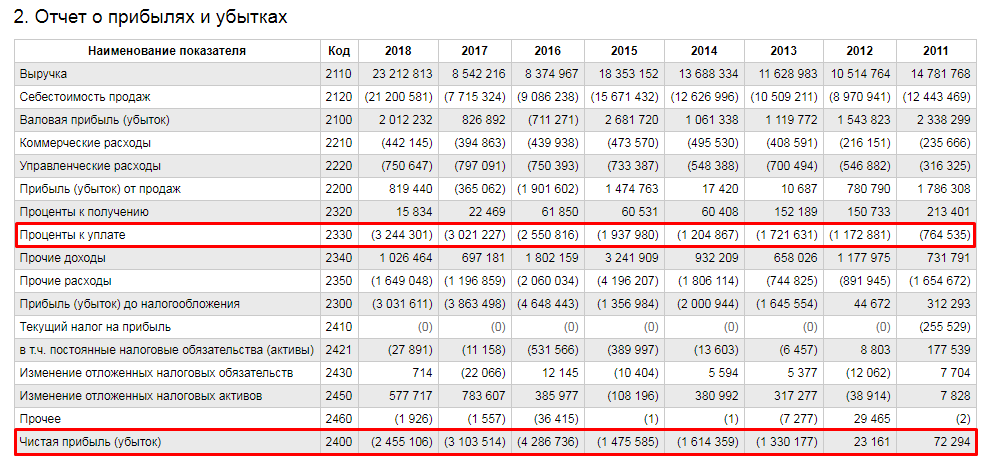

Это однозначно негативные новости для компаний ГЭХа, т.к. РЭП Холдинг показывает отрицательную доходность и имеет приличный долг:

Общий долг более 40 млрд. рублей по данным отчетности по РСБУ, собственно, это видно и по процентным платежам из скрина выше.

Ну не будем на этом подробно останавливаться, думаю, суть ясна. Но пока не ясно на сколько эта компания реально справится с поставленной задачей (изготовление российской турбины). Если реально получится сделать турбину, которая будет конкурентна с мировыми аналогами, то компания сможет неплохо заработать на нашем рынке, т.к. старых мощностей, требующих обновления в РФ достаточно. Но если не справится (как это часто бывает), то вложенные деньги можно просто списать.

ТГК-1 отделалась лишь займом. Я думаю, это связано с тем, что блокирующий пакет находится у финов (Фортум), а они знают что к чему и заблокировали возможный вход в капитал "ГЭХ Индустриальные активы".

Я ранее планировал поменять ТГК-1 на ОГК-2, т.к. в следующем году у компании заканчиваются повышенные платежи по ДПМ и с 2021 года прибыль начнет снижаться, но теперь задумаюсь. Все будет зависеть от цен, которые дадут за акции ОГК-2.

Энел

Отличная компания, избавилась от единственной своей угольной станции, в моменте котировки сильно падали, но потом начали восстанавливаться. Считаю сделку по продаже Рефтинской ГРЭС положительной для компании, неоднократно писал об этом. С точки зрения стратегии развития Энел, она полностью укладывается в тренд по развитию генерации на ближайшие десятилетия, это мне нравится в компании (подробно разбирали на вебинаре). Планирую докупать при любых возможностях и падениях цены ниже 90 копеек. Все будет зависеть от потенциального дивиденда за 2019 год, если не заплатят или заплатят по минимуму, будет отличная точка входа.

Юнипро

Отличная компания, есть много слухов о том, что Юнипро хочет купить ИРАО. Для нас это однозначно позитив. Т.к. компания зарубежная, продавать будут по справедливой цене. Если не продадут, цена сама в перспективе придет к 3-4 рублям после начала выплаты высоких дивидендов. Для этого нужно дождаться запуска 3 блока БГРЭС.

Русгидро

В начале 2020 года сделаю отдельный вебинар по компании, не буду подробно останавливаться. Компания нравится, держу и буду держать.

В целом по сектору электрогенерации на ближайший год все спокойно, а вот потом начнутся окончания ДПМ. ДПМ-2 в ближайшие годы не поможет, ожидания наши не оправдались, причины так же разбирали подробно на вебинаре.

Черная металлургия

Я из данного сектора полностью вышел в середине 2018 года. Сейчас рынок дает возможность откупать активы по более низким ценам. Но нужно действовать с умом, т.к. падение может затянуться на пару лет. Я постепенно наращиваю Северсталь ниже 900 рублей, думаю, в следующем году будут более интересные точки входа на долгосрок.

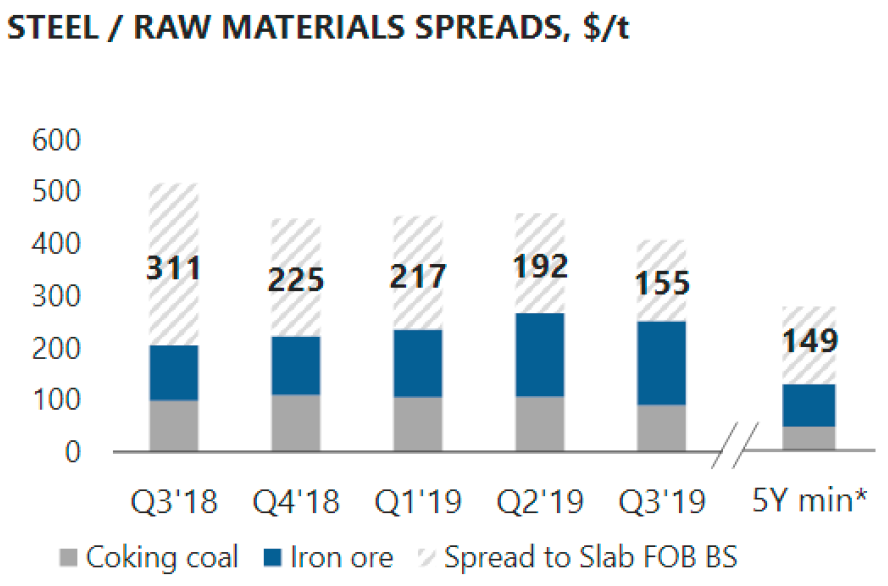

Из презентации НЛМК видно, как снижаются доходы у сталеваров, цены на сталь падают, цены на уголь держатся, цены на руду растут, в 3 квартале 2019 года по отношению к 3 кварталу 2018 года падение EBITDA на 36%. Дивиденды начинают платить в долг, но долго так длиться не сможет, за снижением дивидендов будут снижаться и цены на акции, пока спрос на сталь вновь не восстановится. Поэтому я жду более интересных цен на акции металлургов в 2020 году и постепенно набираю позицию.

В приоритете на покупку у меня Северсталь, она сама себя обеспечивает рудой и рост цен на последнюю не оказывает такого сильного влияния, как на аналогичные компании.

Финансовый сектор

Сектор плавно превращается в IT. Планирую удерживать Сбербанк-пр, Мосбиржу и АФК Систему. Все эти акции были куплены по более дешевым ценам. В моменте не рассматриваю покупку никого из сектора. Только если случится какая-нибудь серьезная коррекция.

АФК-Система

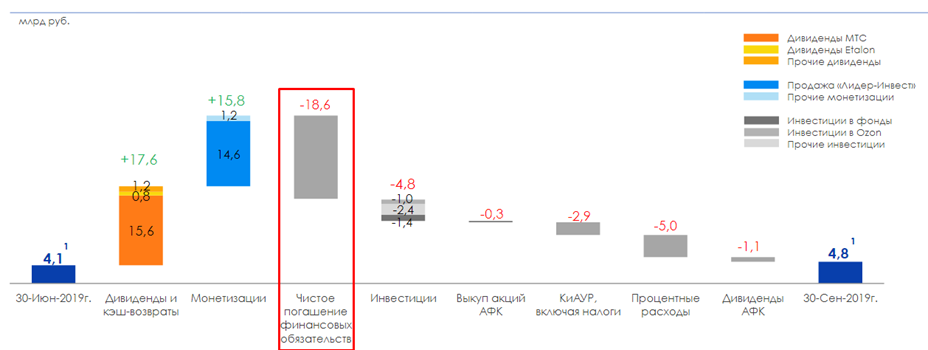

АФК-Система начала наконец снижение долга, плюс мы помним, что в 4 квартале было SPO Детского мира, с которого АФК получит еще + 12,5 млрд. рублей и экстра дивиденды от МТС в сумме около 13 млрд рублей. Что так же позволит снизить долг и приблизит его к целевому уровню в 150 млрд. руб.

Так же в перспективе ждем дивидендов от самой АФК, возможно уже в следующем году. Напомню, пока АФК владеет напрямую менее, чем 50% МТС, мы с вами с полученных дивидендов от АФК налог не платим.

Я немного снизил долю в АФК на росте, сократил примерно 20% позиции, остальные акции планирую держать до покорения 20+ рублей.

Мосбиржа

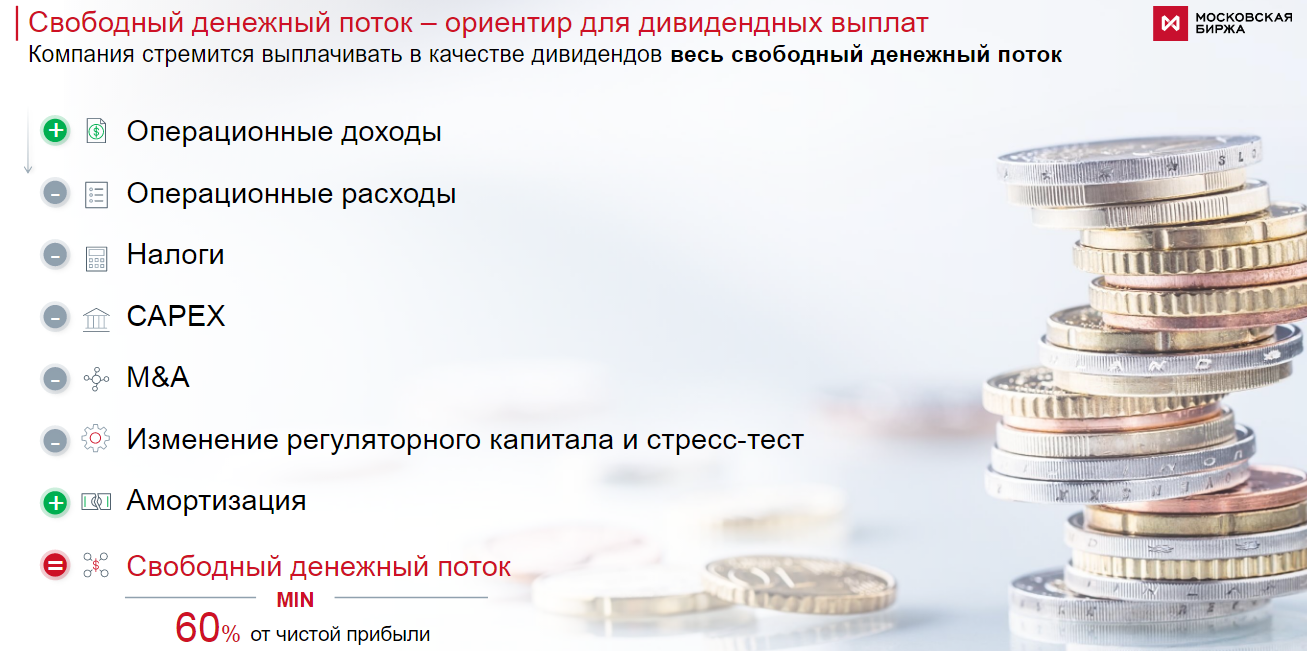

Мосбиржа анонсировала новую дивидендную политику, где установлен минимальный порог в 60% от прибыли по МСФО, а основа выплат будет формировать из свободного денежного потока. Так же компания стремится к тому, чтобы комиссионные доходы составляли около 70% всех доходов. Это очень важный момент, т.к. финансовые доходы плавают в зависимости от ключевой ставки, а комиссионные доходы более постоянные.

В этом году так же была отличная точка в входа в акции Мосбиржи, все, что ниже 100 рублей вполне интересно на долгосрок.

Сбербанк-пр

Отличная компания, но немного снижается доходность, с падением ставок снижаются процентные доходы, которые составляют львиную долю от операционных доходов. Цель в 1 трлн. руб по чистой прибыли вполне достижима, а вот дальнейший рост пока под вопросом. Сбер активно развивает свою экосистему, но чтобы доходы от этой экосистемы стали заметны в чистой прибыли без микроскопа должны пройти годы. Даже Яндекс с его достаточно широкой экосистемой (поиск, навигатор, кино, такси, карты и т.д.) имеет прибыль менее 20 млрд. руб. Если подобную ЧП сравнить с ЧП Сбера (округлим до 900 млрд. руб), то это менее 2,5%.

Да, не совсем корректно сравнивать такие компании, но направление деятельности очень схожее и сколько лет понадобится Сбербанку, чтобы Экосистема давала хотя бы 15-20% от ЧП это вопрос, но явно не 2-3 года.

Тем не менее, курс взят в правильном направлении и переживать шторм (если он будет) на таком большом корабле мне вполне комфортно.

Телекомы и IT сектор

Из данного сектора планирую удерживать МТС, Яндекс. Яндекс недавно давал очень интересные цены для покупки, чем многие воспользовались, в том числе и я.

МТС

МТС порадовал неожиданными экстра-дивидендами в размере 13,25 рублей от продажи бизнеса в Украине. Суммарный дивиденд за 2019 год может составить около 41 рубля, что приятно, учитывая, что я покупал акцию по 250-260 рублей. Так же не стоит забывать про квазиказначейский пакет, который составляет около 10% уставного капитала, который тоже может быть погашен в любое время, что увеличит цену акции минимум на 10%. Все эти факторы дают цель по акции в 350+ рублей, там я задумаюсь о фиксировании прибыли.

Яндекс

Яндекс пока единственная компания у меня из тех, кто не платит дивидендов. Но по цене в 1900 рублей я не смог устоять. Я постоянно вижу на дорогах их беспилотники (автомобили) рядом с местом моей работы (офис Яндекса через дорогу) и это приятно, что люди делают прорыв у всех на глазах. Плюс перспективные IPO его дочек (вроде Яндекс Такси) положительно скажутся на капитализации самого Яндекса. Это акция из ряда купил и забыл, я так и сделал.

Пожалуй, на этом пока остановимся, не буду перегружать пост. По остальным секторам и компаниям в моем портфеле и тем, что я планирую купить напишу в ближайшее время.

Благодарю всех, что проявляете интерес к моему творчеству и оставляете полезные комментарии и лайки :). Это действительно очень приятно. В силу обстоятельств в этом году писал относительно мало, в следующем году постараюсь писать больше и выступать больше в формате вебинаров.

Заранее поздравляю всех с Наступающим Новым Годом!

Желаю вам творческих успехов, новых вершин и новых максимумов по портфелям. А так же крепкого здоровья и получать удовольствие от жизни, занимайте тем, что приносит радость, остальное приложится!

Всем успешных инвестиций!

Представленная информации носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией.

P.S.Ищите все инвестиционные прогнозы Георгия Аведикова, а также других авторов нашего блога в "Рейтинге аналитиков" на FinanceMarker. Для бесплатного доступа, зарегистрируйтесь.