Гайд для инвестора: как читать финансовую отчетность?

Умение правильно читать финансовую отчетность компаний - очень полезный навык для инвестора. В этой статье разберем ключевые моменты, ошибки и нюансы при чтении финансовых отчетов.

Умение правильно читать финансовую отчетность компаний - очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?

Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой - данные за весь год.

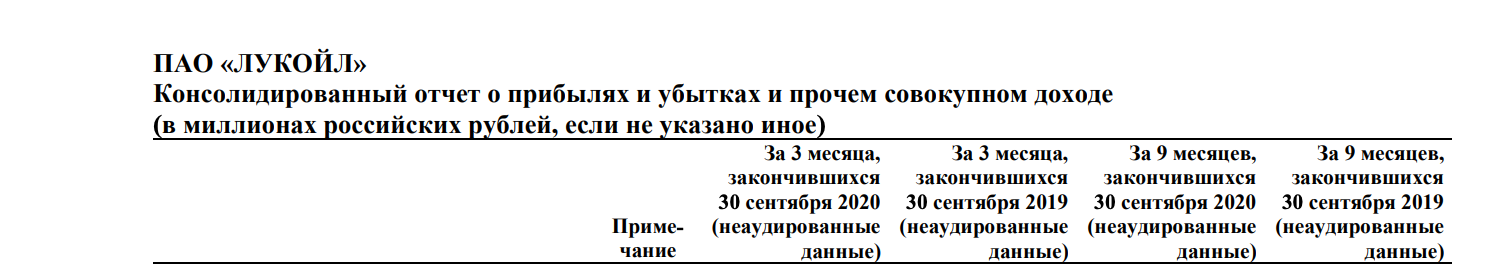

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

Если вам нужно посчитать мультипликаторы на основе квартального отчета, сперва нужно привести данные к годовым значениям. Лучше всего взять 4 квартальных отчета подряд и посчитать так называемый TTM.

В крайнем случае можно экстраполировать данные квартала на весь год, но результат получится не точным.

Бухгалтерские и финансовые отчеты

Здесь объяснение лучше начать с цели:

- Цель бухгалтерского отчета - рассчитать сумму налога для уплаты

- Цель финансового отчета - дать инвесторам оценку компании

Отсюда следуют 2 важных различия:

- Как считается?

Одни и те же активы по разным стандартам учитываются по-разному. И если US GAAP исторически по смыслу близок к международному стандарту IFRS, то РСБУ отчетность отличается значительно. - Что считается?

Бухгалтерский отчет формируется для каждого юридического лица отдельно, в то время как финансовая отчетность строится на основе консолидированных данных.

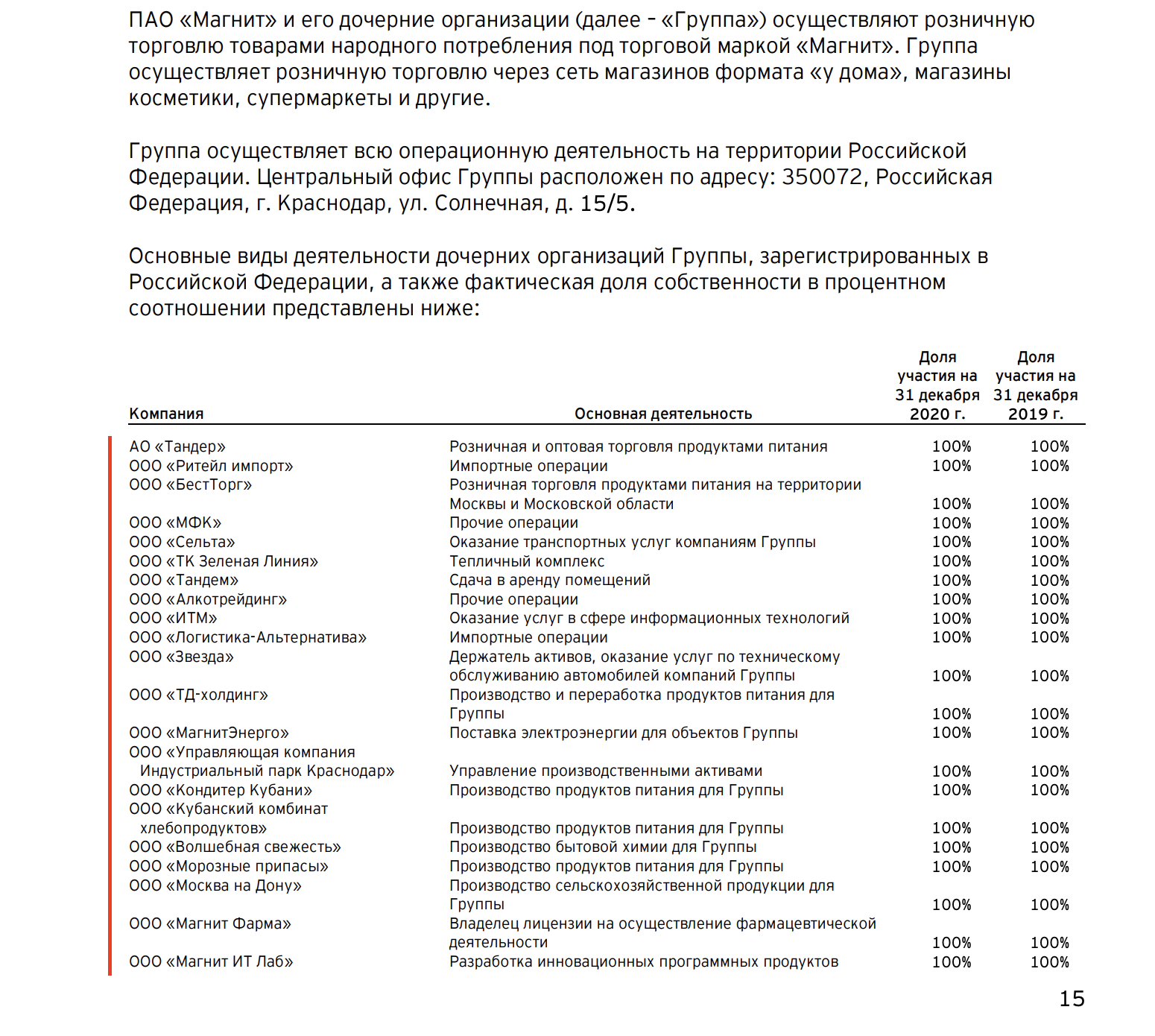

Показательные различия можно найти в ритейле, например в отчете компании Магнит:

Как видите, финансовая отчетность, помимо самого "ПАО Магнит" учитывает группу из более 20 дочерних компаний, тогда как бухгалтерская отчетность считается для каждого юр. лица отдельно.

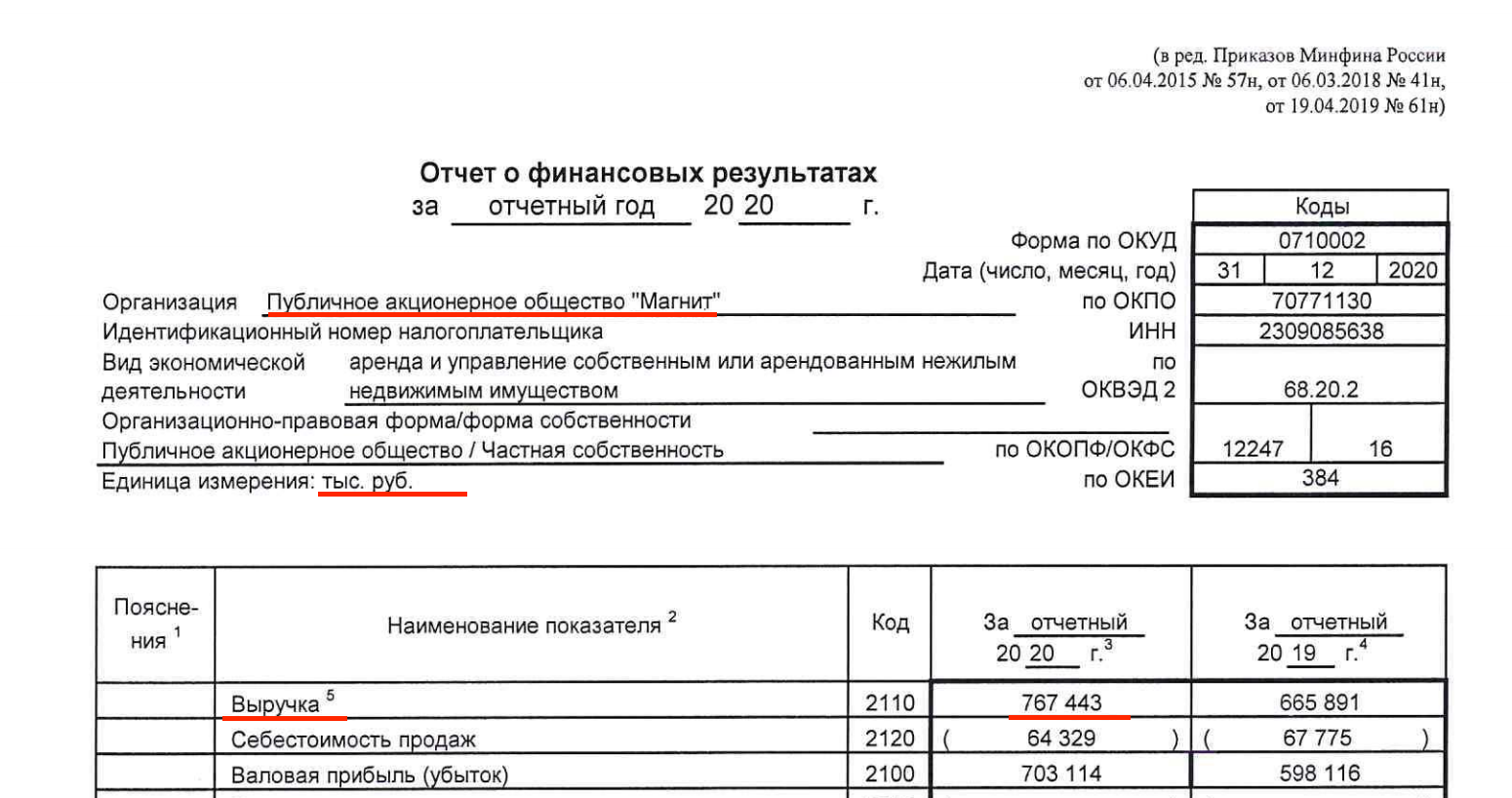

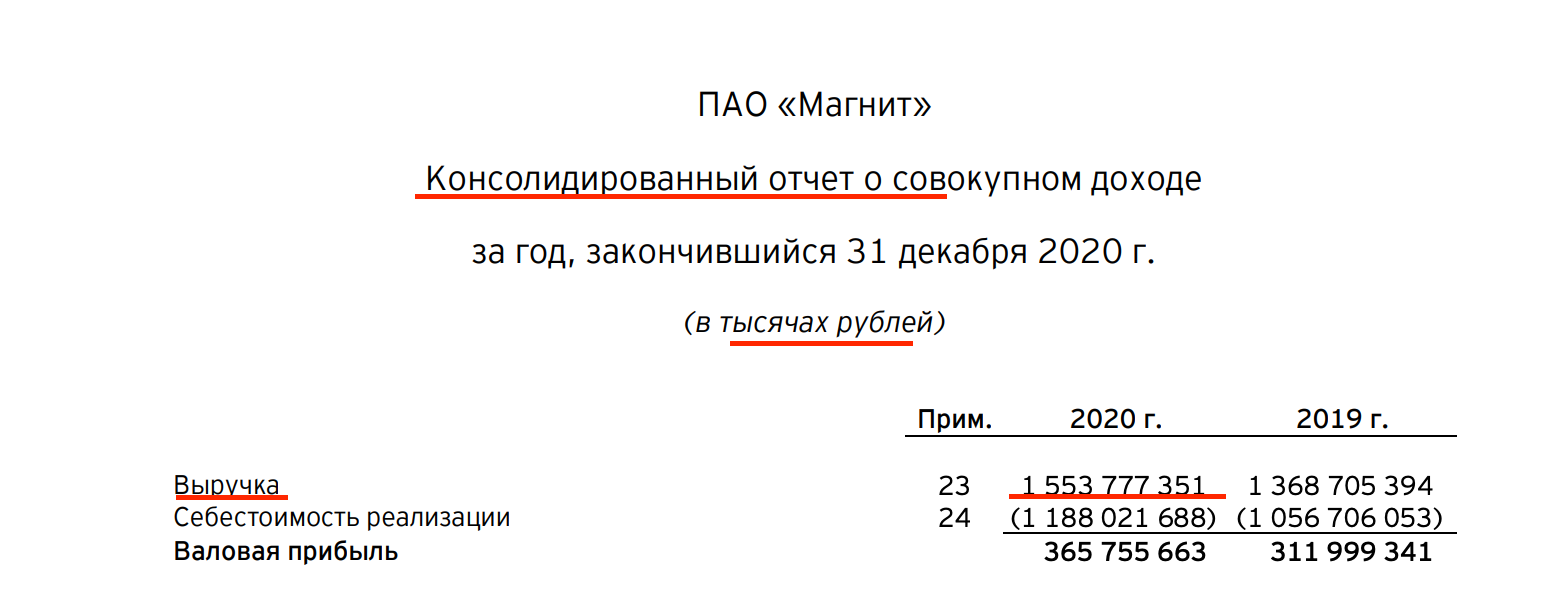

Вот как это отражается на цифрах отчетов:

Нас, как инвесторов интересует весь Магнит, а значит его консолидированная финансовая отчетность.

Аудированные и неаудированные финансовые отчеты

Аудитор - это сторонняя, лицензированная компания, которая проверяет и заверяет финансовую отчетность компании-клиента (за большие деньги), согласно стандартам отчетности и несет за это ответственность, вплоть до уголовной.

Аудированные данные априори достовернее неаудированных данных.

При этом это не означает, что неаудированные данные обязательно содержат искажения, или что аудированные данные эти искажения содержать не могут.

Где брать финансовые отчеты?

На эту тему мы снимали отдельное видео, так что здесь просто перечислим:

- E-disclosure (отчеты РФ)

- SEC.gov (отчеты компаний, торгующихся в США)

- FinanceMarker.ru (и те, и другие - по платной подписке)

Как читать и анализировать финансовые отчеты?

Наконец мы подобрались к главному.

Мы будем читать и анализировать одновременно 2 отчета:

Внешне отчеты могут выглядеть по-разному, но по сути окажутся очень похожи.

Не бойтесь большого размера финансового отчета

Размер финансового отчета Лукойл - 61 страница, а Apple - 67 страниц. И поэтому я решил начать с пункта о размере отчетов и том, что его не надо бояться. Какой бы ни был отчет, нас в нем интересуют в первую очередь только 3 страницы:

- Форма баланса

- Форма о прибылях и убытках

- Форма движения денежных средств

Остальное в 99% случаев вам не нужно, если вы не работаете финансовым аналитиком.

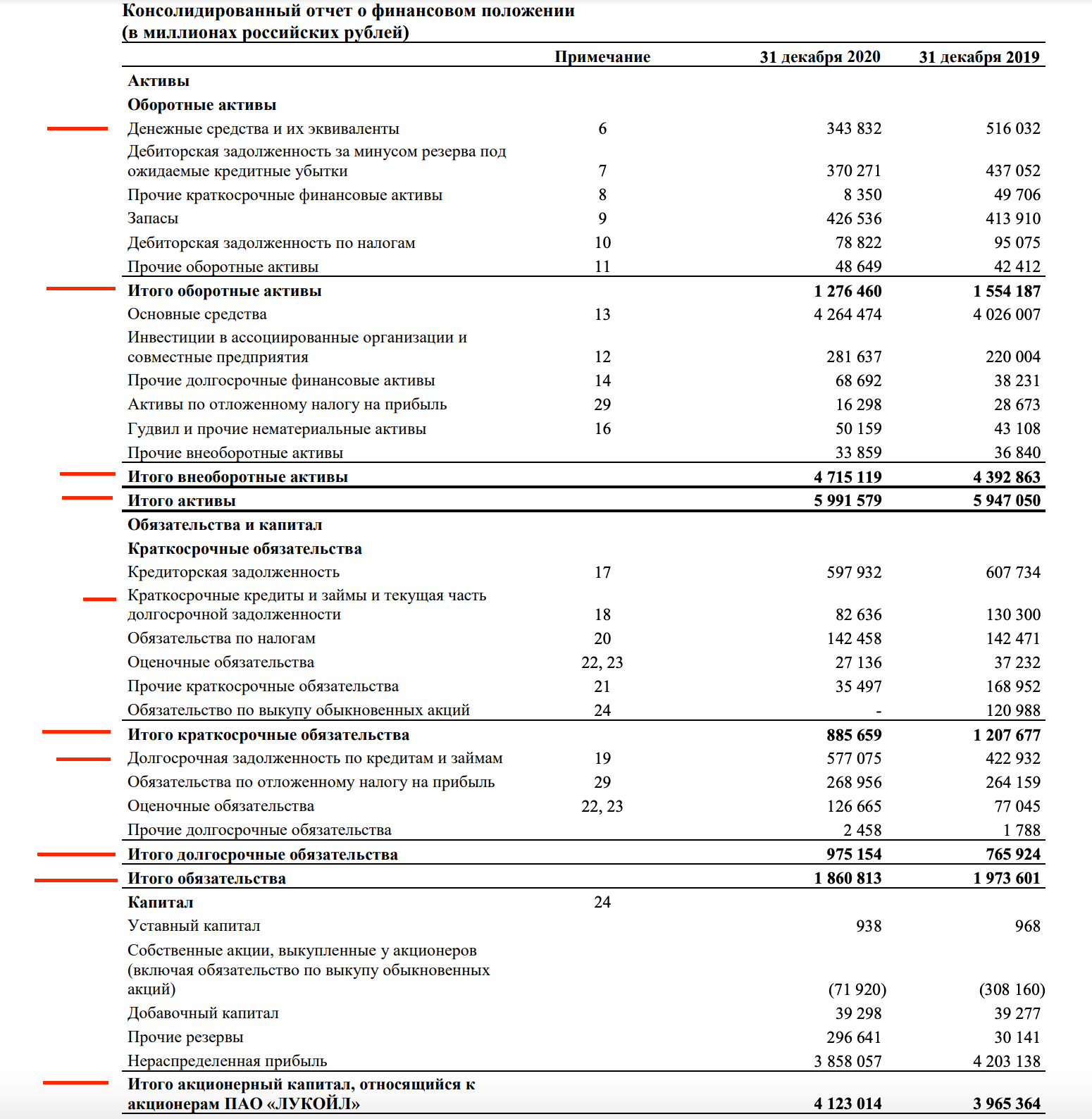

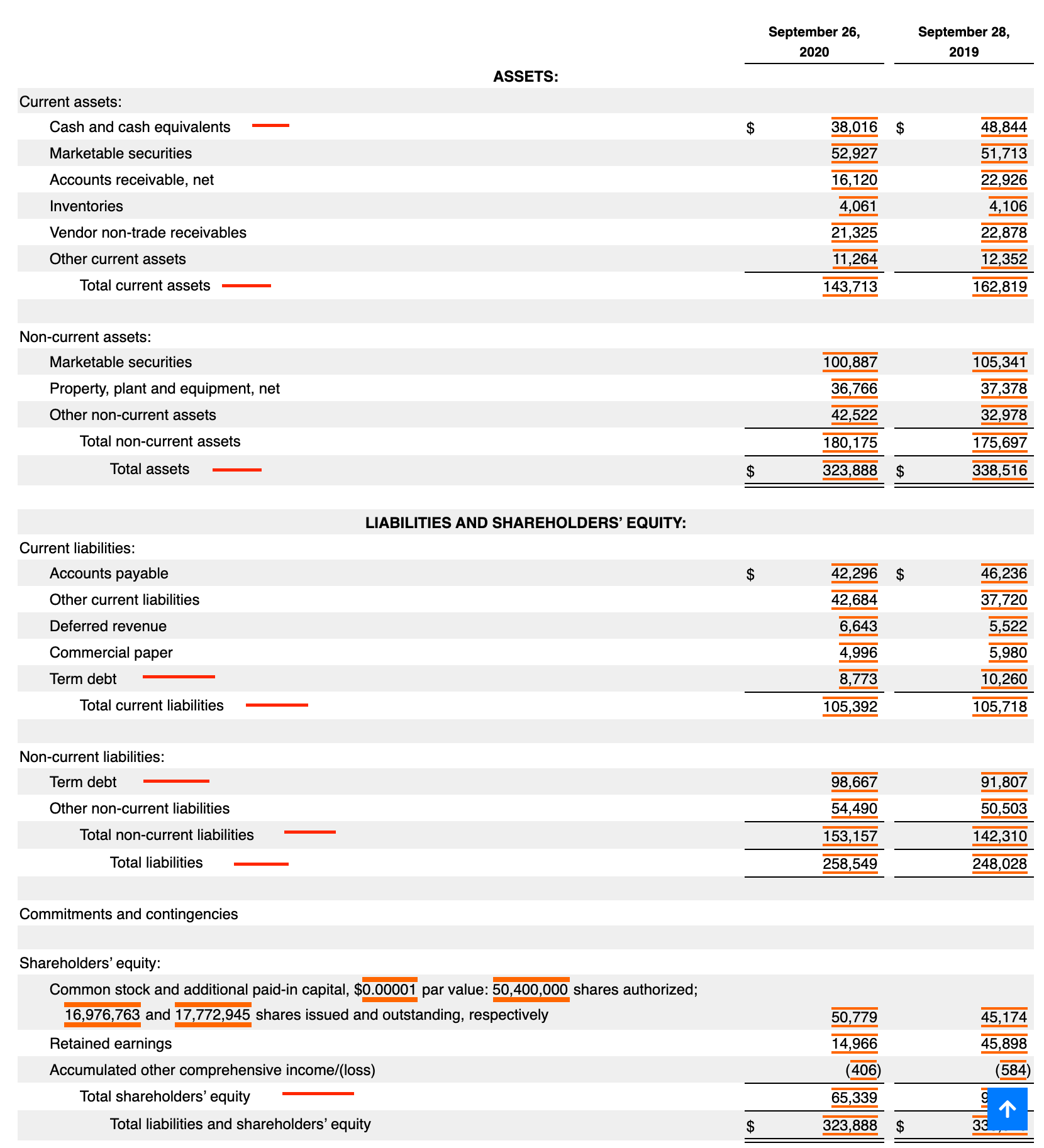

Форма баланса

Первая интересующая нас страница финансового отчета - это форма баланса. Форма баланса отражает структуру активов компании: размер собственного капитала и обязательств в подробной разбивке.

На скриншотах я выделил ключевые поля форм. Думаю теперь хорошо видно, что структура форм практически идентична.

Итак, форма баланса помогает ответить на вопрос - а что вообще компания из себя представляет?

- Какой размер собственного капитала?

- Какой размер заемных средств?

- Какой размер денежных средств есть на счетах?

По форме баланса считаются такие мультипликаторы, как P/B, Current Ratio, Debt Ratio, Debt/Equity, EV.

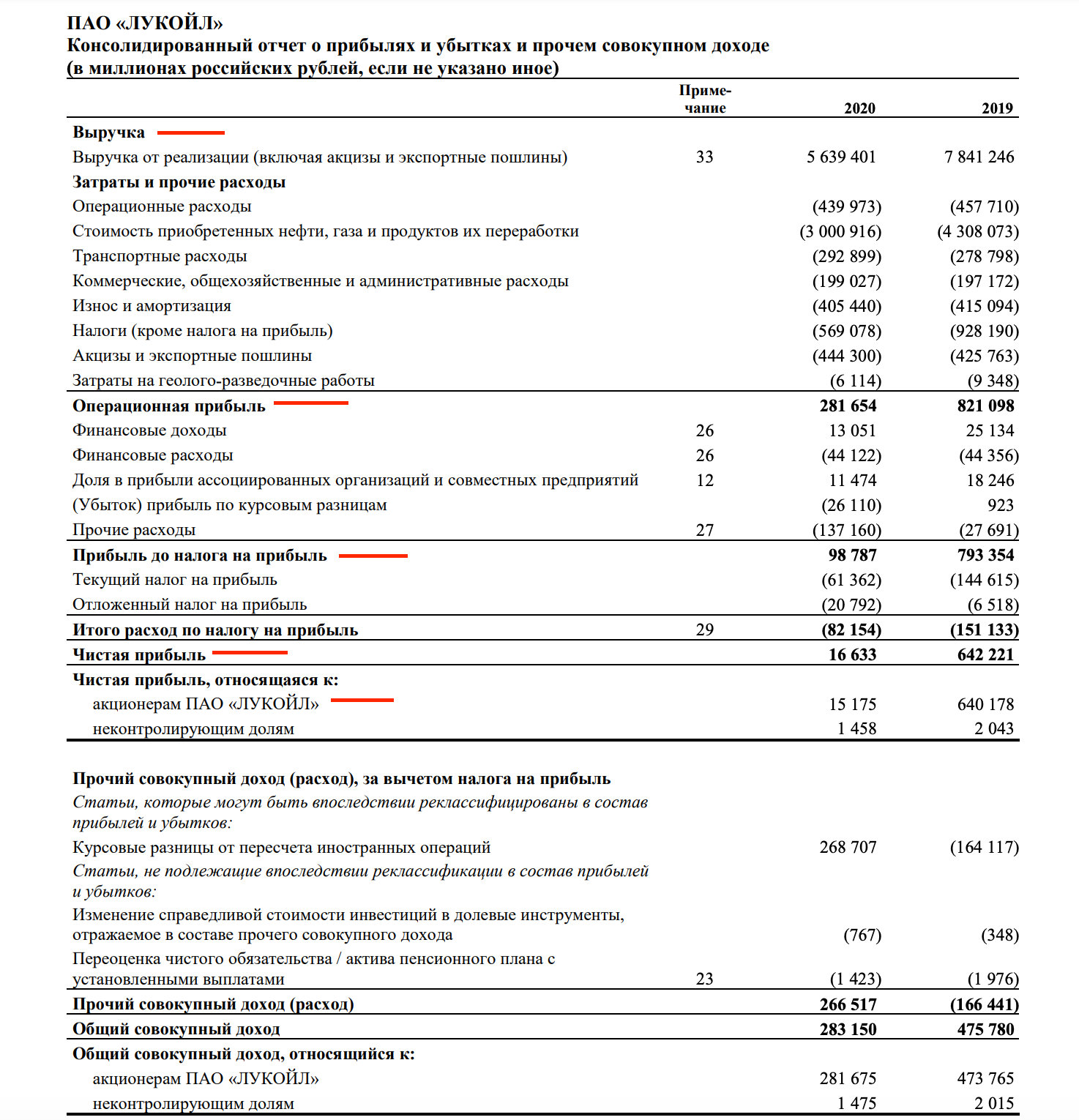

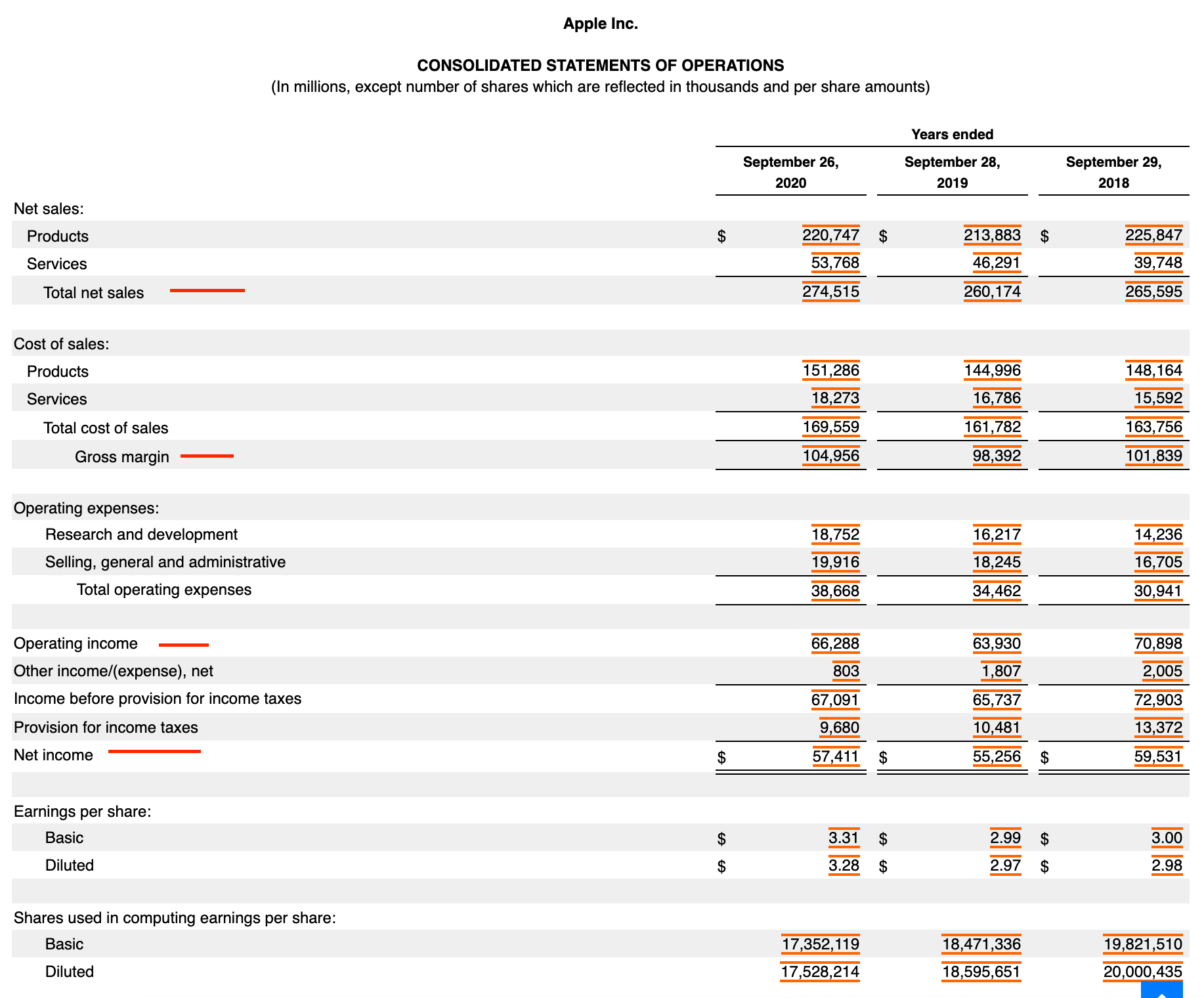

Форма о прибылях и убытках

Вторая страница финансового отчета, которая нас интересует - это форма о прибылях и убытках. Данная форма отражает структуру доходов компании от выручки до чистой прибыли или убытка.

Как видите, структура форм опять очень похожа. Я выделил ключевые поля в обеих формах.

Итак, форма прибыли помогает ответить нам на вопрос - а как у компании идут дела?

По форме прибыли считаются такие мультипликаторы как P/E, P/S, EBITDA, ROS и основные показатели рентабельности.

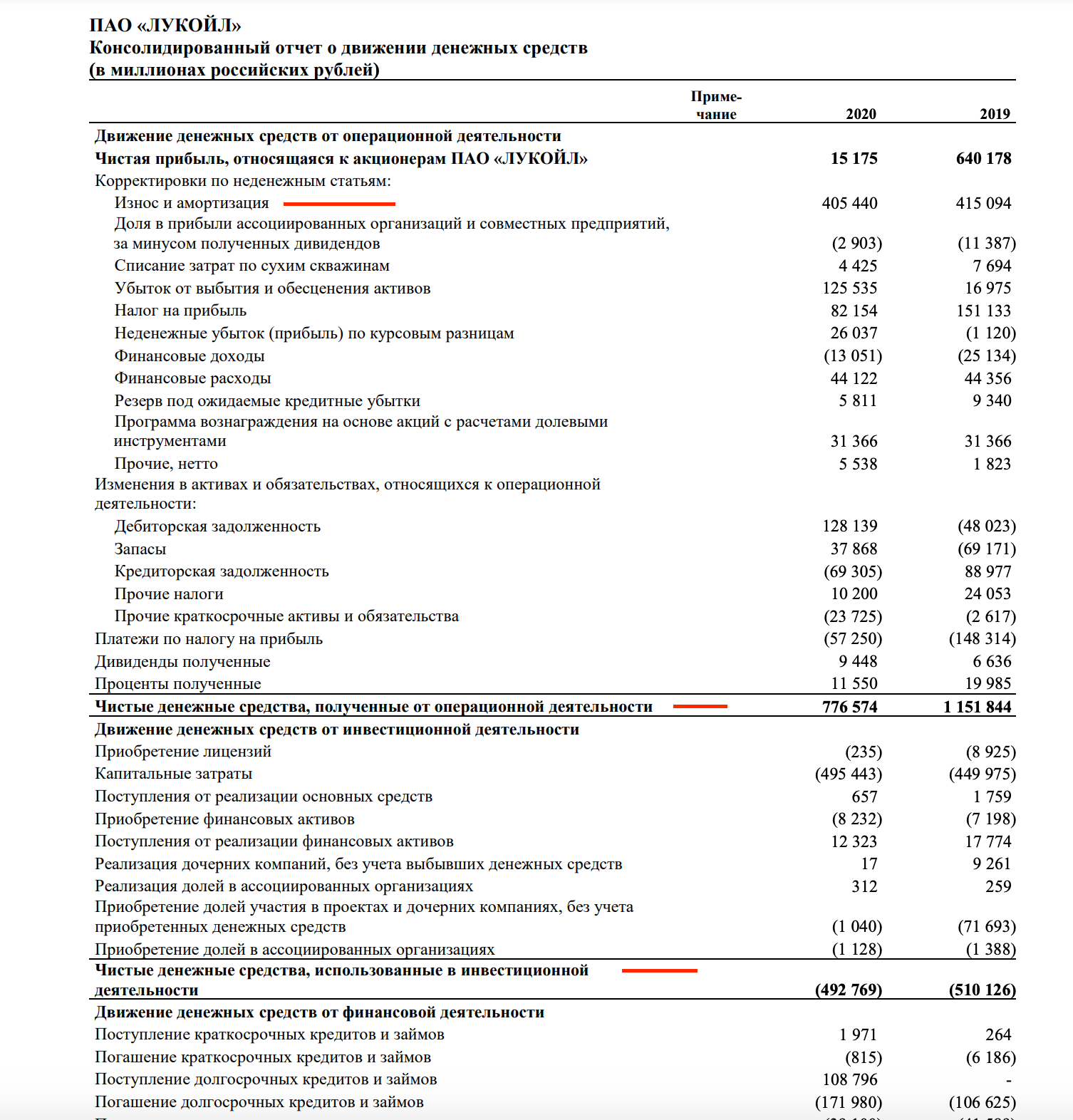

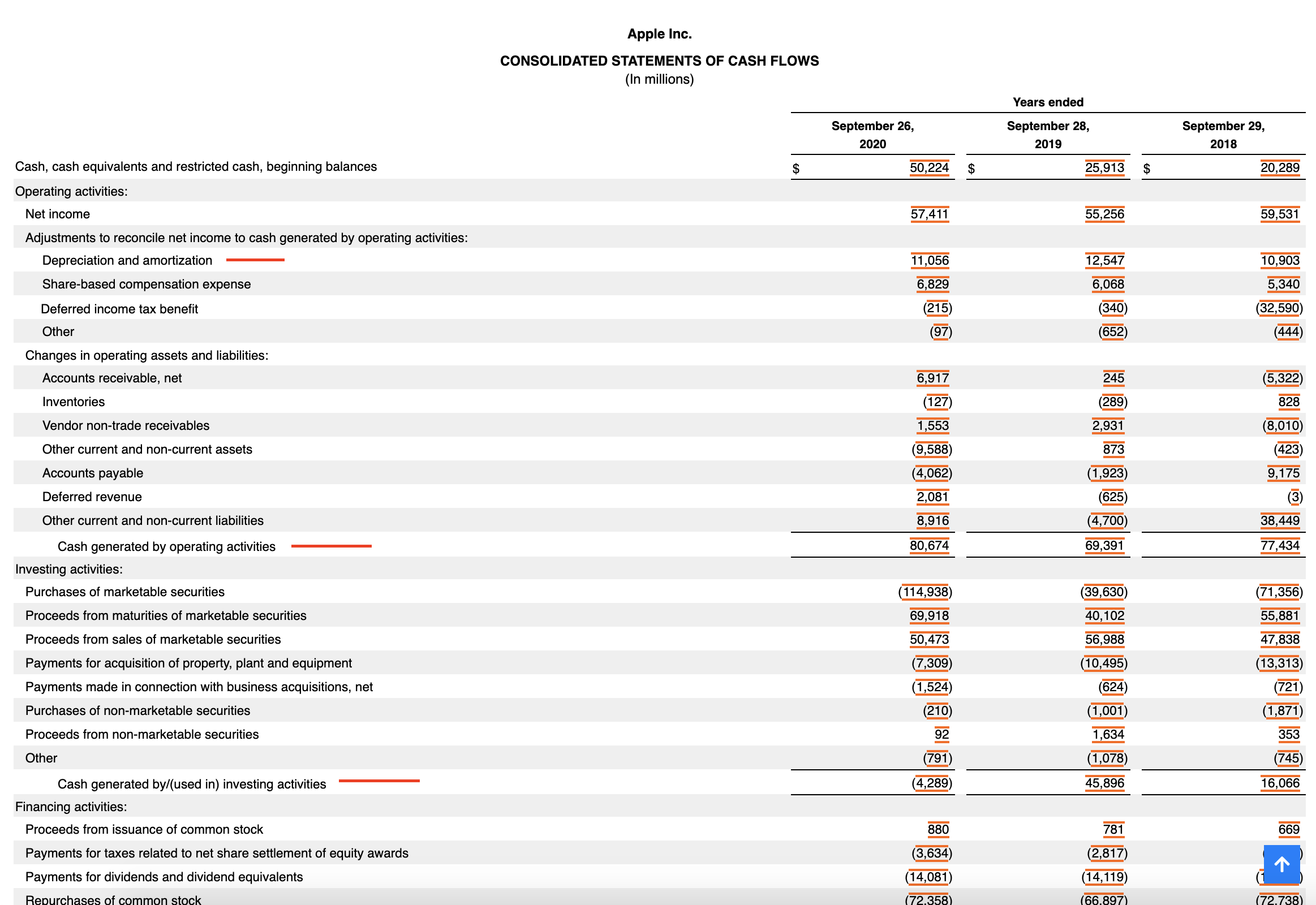

Форма движения денежных средств

Последняя интересующая нас страница финансовой отчетности - это форма движения денежных средств, которая позволяет ответить на вопрос - а остаются ли у компании деньги?

Даже прибыльная на бумаге компания может легко обанкротиться, например из-за кассового разрыва:

За поставленную продукцию компания получает оплату через год, а за сырье расплачивается сразу. И тогда может оказаться, что компания по форме о прибылях и убытках прибыльна, однако в кассе у нее нет денег даже на зарплату сотрудникам.

Форма движения денежных средств создана, чтобы увидеть подобные проблемы.

По форме движения денежных средств считаются такие мультипликаторы как FCF, P/FCF, P/CFO

Примечания

Последний момент, о котором стоит сказать - это работа с примечаниями. Вы можете посмотреть скриншоты выше и увидеть, что ко многим строкам рассмотренных форм, есть сноски на примечания.

Если смотреть их все - анализ 3-х страниц превратится в анализ всего отчета, поэтому важно понять: как правильно работать с примечаниями в финансовом отчете?

Ответ я бы сформулировал так:

Смотрите примечание тогда, когда значение в строке сильно отличается от значения прошлого периода и влияет на ключевые показатели компании

Пример:

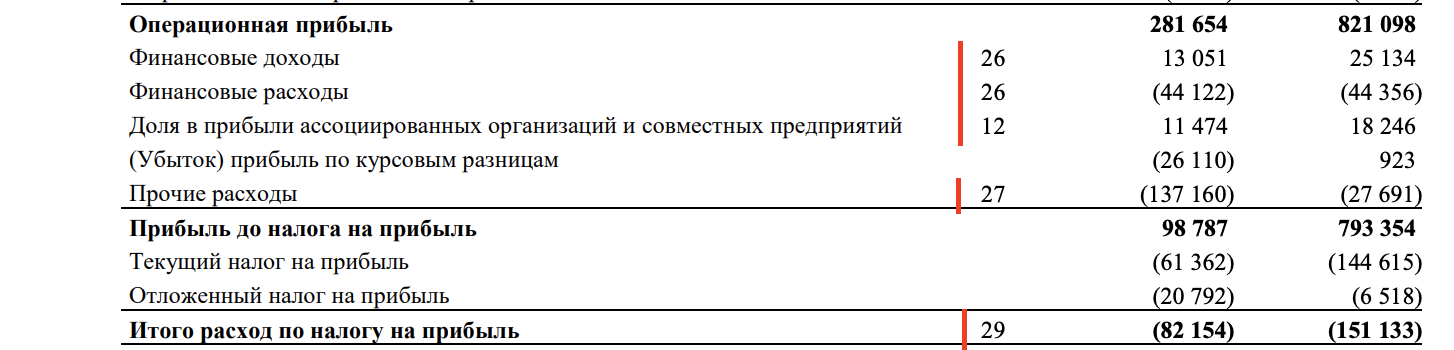

Взгляните на отрывок из отчета Лукойла и подумайте, по какой строке стоит взглянуть на примечание?

Если вы выбрали строку "прочие расходы", то вы правы и вот почему:

- Непонятно, что вообще сюда входит

- По сравнению с прошлым годом расходы по пункту увеличились в 5 раз

- Прочие расходы оказывают значительное влияние на итоговую прибыль

Другими словами значение именно в этой строке нам не понятно, сильно изменилось и оказало существенное влияние на ключевой параметр - чистая прибыль.

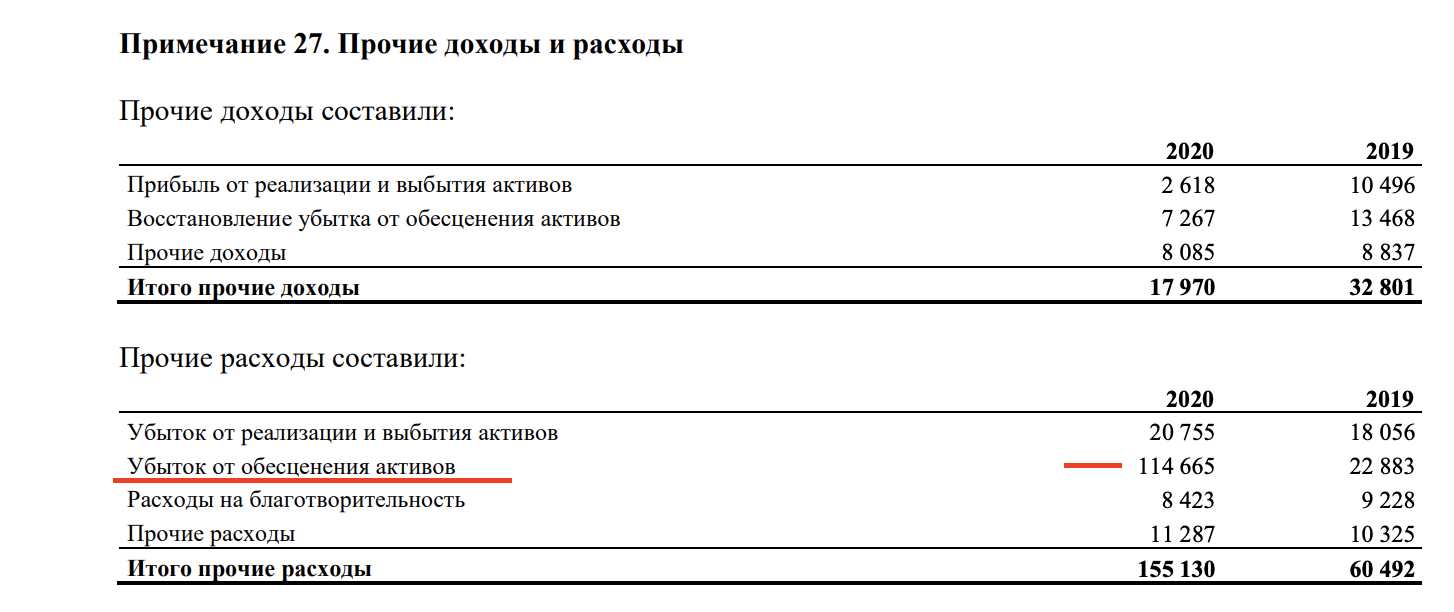

Чтобы посмотреть примечание - листаем отчет вниз, пока не найдем примечание 27:

Мы нашли примечание и увидели причину изменения прочих доходов/расходов. И пусть в данном случае, это не сильно повлияло на наше понимание ситуации и решение по акциям, примечания могут оказаться очень полезными.

Пример из реальной жизни

Мы изучили, как инвестору читать и анализировать финансовую отчетность, а теперь давайте рассмотрим реальный пример и увидим, насколько это может быть важно.

Кейс компании Центральный телеграф

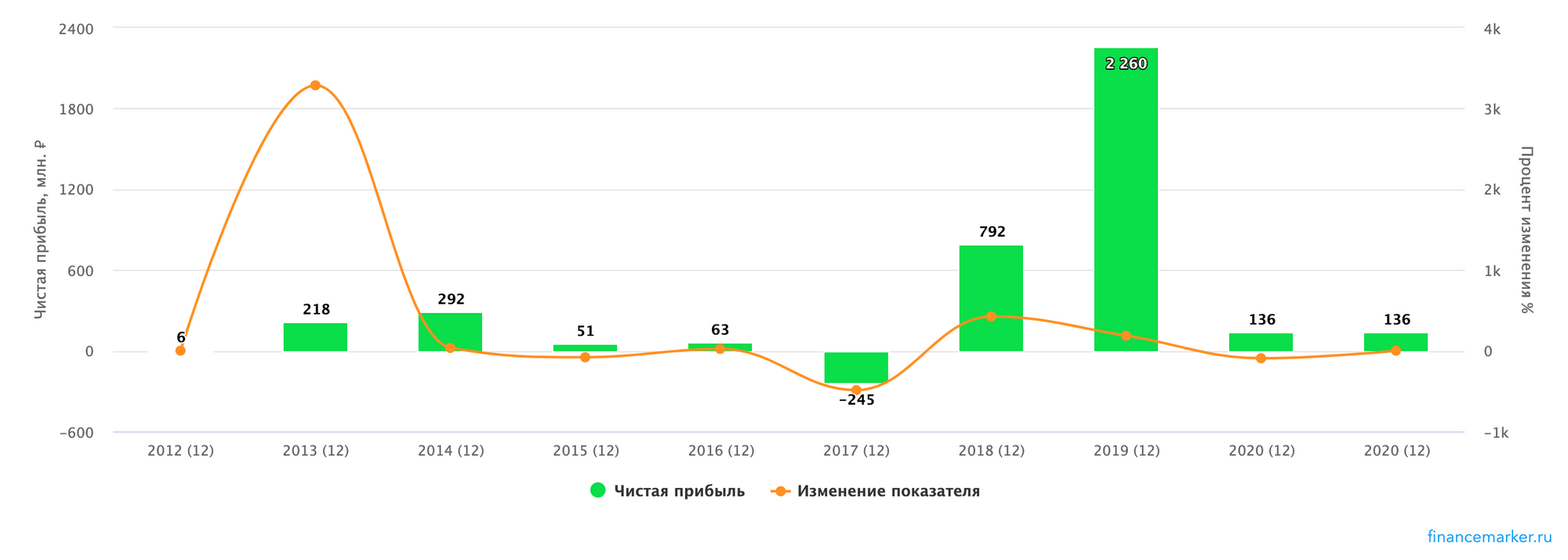

В 2019 году компания центральный телеграф показала рекордную чистую прибыль:

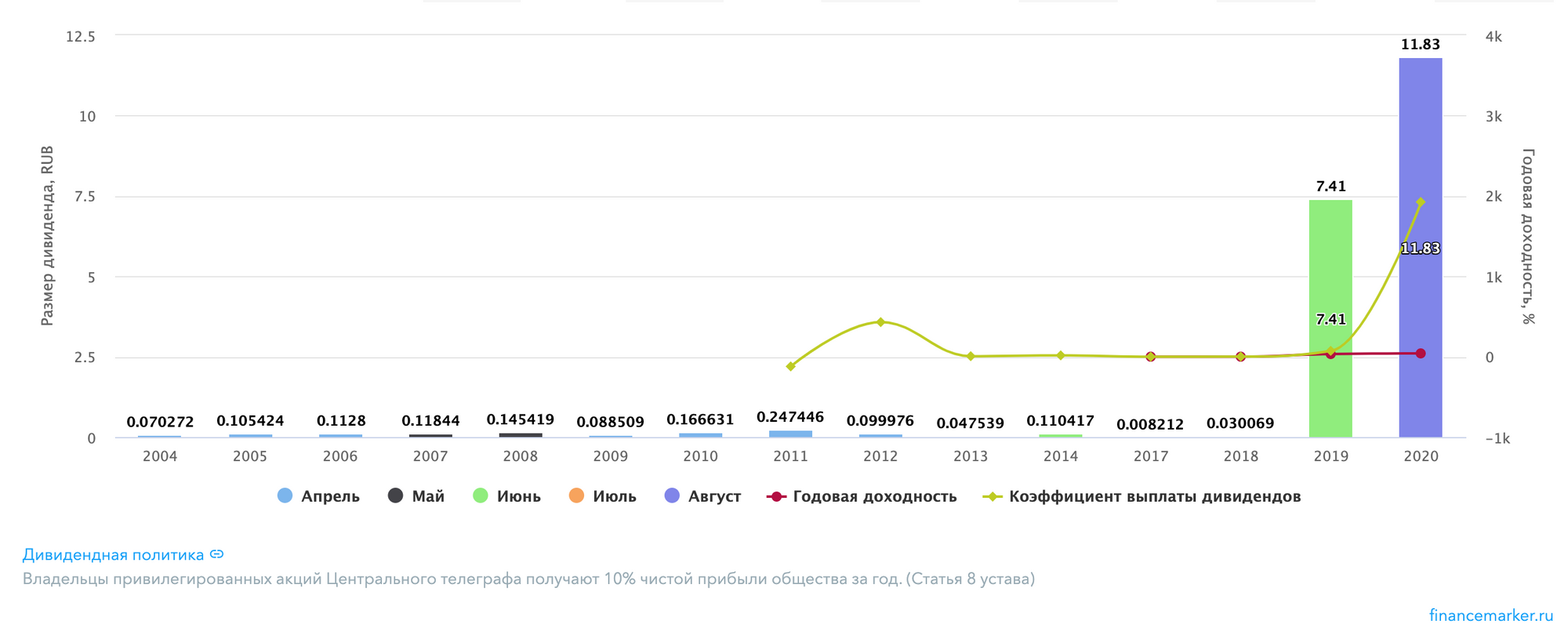

Которая повлекла за собой рекордные дивиденды:

Которые спровоцировали рост акций:

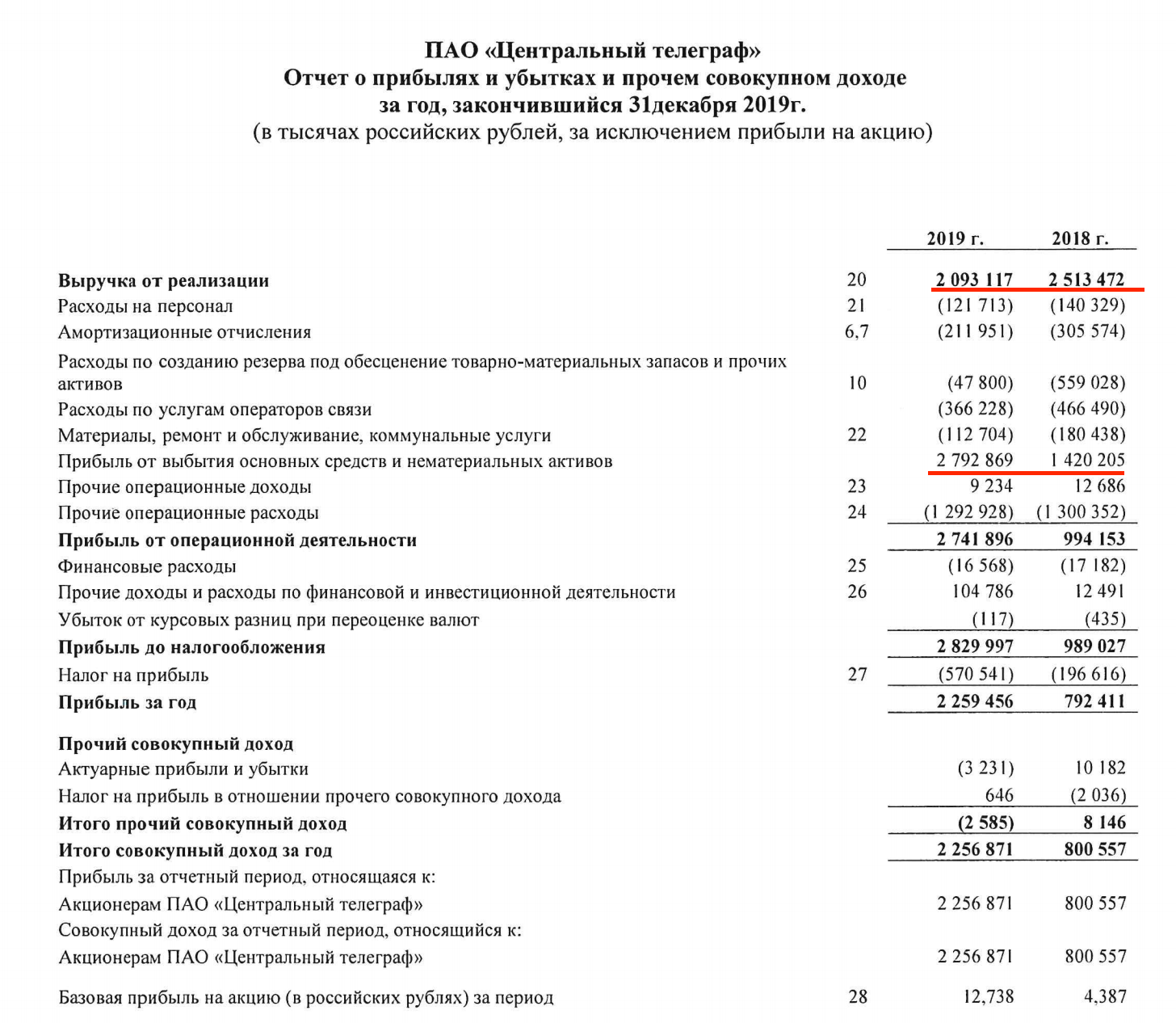

Однако многие инвесторы не изучили вопрос и не увидели, что прибыль разовая и получена от продажи здания центрального телеграфа в Москве:

После рекордных дивидендов акции обрушились:

Также ушли прибыль компании, ее активы и вероятность новых больших дивидендов:

Сейчас, даже после обвала акций, компания стоит дорого по мультипликаторам (большинство в красной зоне):

Многие инвесторы надолго застряли в акциях компании и будут вынуждены зафиксировать убыток. Полученный дивиденд компенсирует его только частично.

Итоги

Мы рассмотрели теорию того, какие бывают финансовые отчеты, на практике узнали, как инвестору читать финансовую отчетность и проанализировали кейс компании Центральный телеграф, чтобы понять почему инвестору важно читать финансовую отчетность компаний.

От себя хочу добавить, что анализ финансовой отчетности - это хоть и интересный, но трудоемкий и энергозатратный процесс и большинству частных инвесторов на регулярной основе он будет недоступен.

Я рекомендую набить руку в самостоятельном анализе финансовых отчетов - чтобы он вас не пугал, но в повседневной жизни использовать FinanceMarker.ru - именно на его основе мы рассмотрели кейс компании Центральный телеграф.

Я начал создавать FinanceMarker.ru 4 года назад, основываясь на собственных потребностях в фундаментальном анализе акций, а сейчас этим сервисом пользуются десятки тысяч инвесторов по всему СНГ.

Зарегистрируйтесь и получите 7 дней полного доступа бесплатно.

Спасибо!

Если у вас есть вопросы или пожелания к темам новых статей - напишите об этом в комментариях.