Как повышение ключевой ставки влияет на ваши финансы и инвестиции?

В этой статье разбираем, что такое ключевая ставка Центрального Банка и как ее очередное повышение повлияет на основные финансовые инструменты.

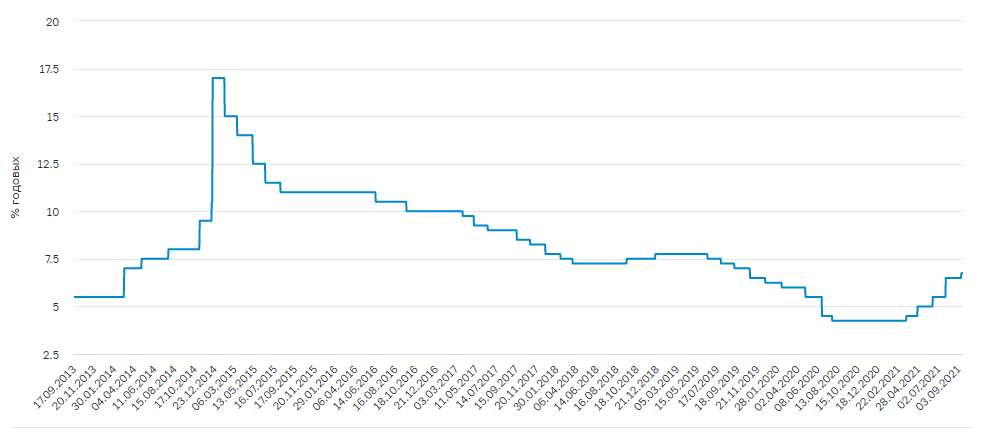

10 сентября 2021 года Центральный Банк Российской Федерации повысил ключевую ставку до 6,75%. Всего годом ранее ключевая ставка была на историческом минимуме 4,25%. Но с марта 2021 года ЦБ РФ начал цикл ее повышения.

Виной тому стала бурно растущая инфляция, которая увеличилась до 6,68% (после 6,46% в июле) и, по оценке на 6 сентября, составила 6,74%. Именно бурные темпы роста инфляции вынудили Центробанк начать цикл повышения ставок.

Что такое ключевая ставка?

Ключевая ставка - основной инструмент денежно-кредитной политики Банка России. Через нее ЦБ РФ таргетирует инфляцию и влияет на экономические процессы. Таким образом, ключевая ставка (КС) - фундаментальный фактор, оказывающий влияние на все финансовые инструменты. Рассмотрим, как рост ключевой ставки отражается на основных инвестиционных инструментах.

Как повышение ключевой ставки влияет на финансовые инструменты?

Банковские вклады

Когда растет ключевая ставка, процентные ставки по вкладам тоже постепенно идут вверх и стремятся к уровню ключевой ставки. То есть мы вскоре должны увидеть процентные ставки по вкладам на уровне 6,5-7%. Стоит ли в текущих условиях спешить размещать деньги на банковских вкладах? На мой взгляд нет, поскольку, цикл повышения ключевой ставки может продолжиться и дальше, а значит продолжат расти и ставки по банковским вкладам. Поэтому долгосрочные вклады на срок более года сейчас открывать точно не стоит. И вторая причина - почти весь доход по вкладам будет съеден выросшей инфляцией. Поэтому банковские вклады по-прежнему остаются инструментом для хранения финансовой подушки и накопления на краткосрочные цели.

Облигации

Рынок облигаций чувствителен к изменению ключевой ставки. При ее повышении купонный доход размещающихся облигаций так же повышается. Цены уже обращающихся на рынке облигаций снижаются. Поскольку облигации часто имеют фиксированный купон, то для соответствия более высокой доходности, цены облигаций должны снизиться. Сильнее всего реагируют долгосрочные облигации с погашением от 10 лет и более - их цены обычно падают больше. Краткосрочные облигации, наоборот, подвержены изменению цены в наименьшей степени.

Если вы хотите инвестировать в облигации, в текущих условиях лучше рассматривать краткосрочные бумаги с погашением 1-2 года и не более. Покупку долгосрочных облигаций можно отложить, когда станет понятно, что цикл повышения ставок закончился и возможно начался обратный цикл их снижения.

Лучше всего обратить свое внимание на облигации с переменным купоном. И в первую очередь на облигации, чей купон привязан к ставке RUONIA (ставка межбанковского кредитования, которая близка к ключевой). В условиях повышения КС ставка RUONIA так же будет расти, а вслед за ней и купонный доход таких облигаций. Среди государственных облигаций, такие облигации имеют индекс ОФЗ-ПК.

Разумеется, в условиях роста инфляции стоит еще рассмотреть государственные облигации с защитой от инфляции ОФЗ-ИН. Номинал таких облигаций индексируется на величину официальной инфляции. Плюс выплачивается купонный доход 2% с небольшим процента. На данный момент на бирже торгуется три выпуска ОФЗ 52001, 52002, 52003 с разным сроком погашения. Наиболее предпочтительным выглядит ближайший 52001.

Акции

Конечно, ключевая ставка влияет и на рынок акций. Стандартно повышение ключевой ставки должно вызывать падение рынка акций. И чем больше повышение ставки, тем сильнее должно быть падение. Во-первых, повышение ставки означает удорожание кредитов, которыми очень активно пользуется бизнес. Что должно привести к увеличению стоимости привлечения капитала и снижению чистой прибыли. Больнее всего это должно ударить по сильно закредитованным компаниям. Во-вторых, инвесторы станут требовать более высокую дивидендную доходность, что приведет к падению цен.

Однако, текущее повышение ключевой ставки Центробанком ожидалось многими, и поэтому какой-то особой реакции на рынке акций не последовало. Российские акции по-прежнему остаются выгодным вложением в текущих условиях. В акции многих компаний "зашит" механизм защиты от инфляции. Поскольку компании могут закладывать инфляционные риски в стоимость своих продуктов и услуг, и тем самым поддерживать свои финансовые показатели.

В частности, среди наименее подверженных риску инфляции можно выделить компании потребительского сектора. Поскольку продукция ретейлеров является одной из составляющих корзины, на основе которой рассчитывается официальная инфляция. Поэтому цены ретейлеров растут вслед за инфляцией и это отражается в их прибылях.

Другая категория компаний, которые не сильно страдают от повышения ключевой ставки — это финансовые компании (банки и Мосбиржа). Рост КС означает рост не только ставок по депозитам, но и ставок по кредитам. А значит банки смогут повысить или хотя бы не снизить свою прибыль. Прибыль Мосбиржи от процентных доходов так же в таких условиях не должна упасть, а может и вырасти.

Рубль и валюта

Текущие темпы роста инфляции и КС не должны вызвать никаких шоков на валютном рынке. Но в случае дальнейшего бурного роста инфляции, это может привести к обесцениванию рубля. В таких условиях будут выгодны вложения в иностранные активы - еврооблигации, фонды иностранных акций и облигаций. А так же акции компаний-экспортеров, в первую очередь сырьевые (нефтегаз и металлы).

С другой стороны, если ЦБ РФ продолжит повышать ставку более спокойными темпами, это будет означать, что рублевые инструменты станут более привлекательны, что может сдержать ослабление рубля или даже вызвать небольшое его укрепление.

Недвижимость

Повышение ключевой ставки, как было сказано выше, влечет за собой рост процентных ставок по кредитам, в том числе по ипотеке. В свою очередь это должно вызвать снижение спроса на недвижимость за счет снижения спроса на подорожавшую ипотеку. Учитывая, что годом ранее действовала льготная программа по ипотеке, и на рынке был ажиотажный спрос, вызвавший бурный рост цен на квадратные метры. И что в 2021 году эти факторы уменьшили свое влияние, то ждать дальнейшего бурного роста цен на недвижимость в таких условиях скорее всего не придется.

Резюме: куда вкладывать деньги при росте ключевой ставки?

В условиях роста процентных ставок самыми невыгодными инструментами являются долгосрочные долговые вложения - банковские вклады на срок более года и облигации с фиксированным купоном и длительным сроком погашения. Более выгодными инструментами являются краткосрочные облигации, особенно с плавающим купоном и с защитой от инфляции. Акции так же остаются выгодным вложением, особенно компании из потребительского сектора.

Найти такие компании можно с помощью скринера акций FinanceMarker.ru

Зарегистрируйтесь и попробуйте - 7 дней полного доступа бесплатно.