Магнит: назрела трансформация

Магнит отчитался по МСФО за 3 квартал 2019 года и приходится констатировать тот факт, что улучшений в финансовых результатах ритейлера пока что не замечается, и только дивидендные ожидания, судя по всему, сдерживают котировки акций компании от более глубокого и агрессивного падения.

Магнит отчитался по МСФО за 3 квартал 2019 года. И с большим сожалением приходится констатировать тот факт, что улучшений в финансовых результатах ритейлера пока что не замечается, и только дивидендные ожидания, судя по всему, сдерживают котировки акций компании от более глубокого и агрессивного падения.

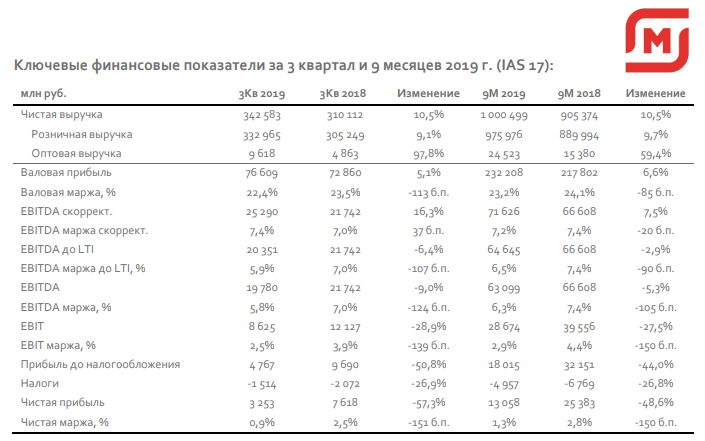

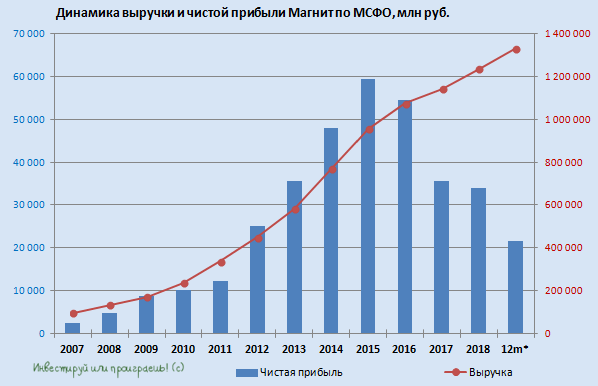

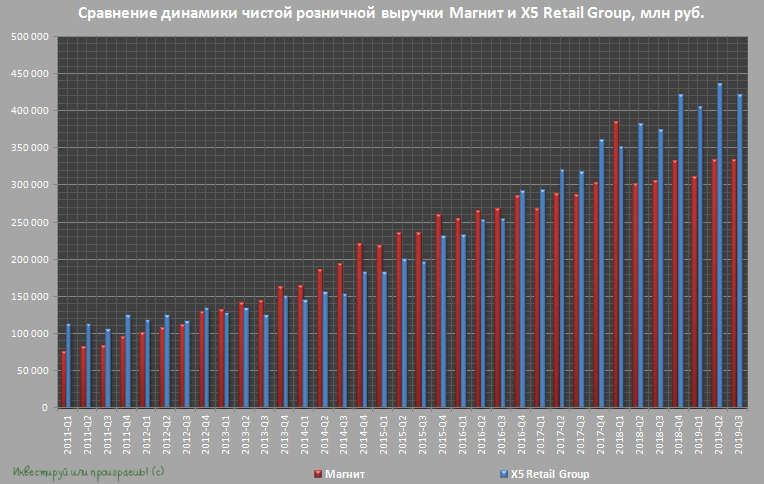

Двузначный рост чистой выручки на 10,5% (г/г) до 343 млрд рублей не должен вводить в заблуждение: добиться такой динамики удалось во многом благодаря заметному ускорению роста торговых площадей (+17,3%), превысивших уже в общей сложности 7 млн кв.м. Что, в свою очередь, оказало серьёзное давление на рентабельность, о которой ещё пойдёт речь ниже.

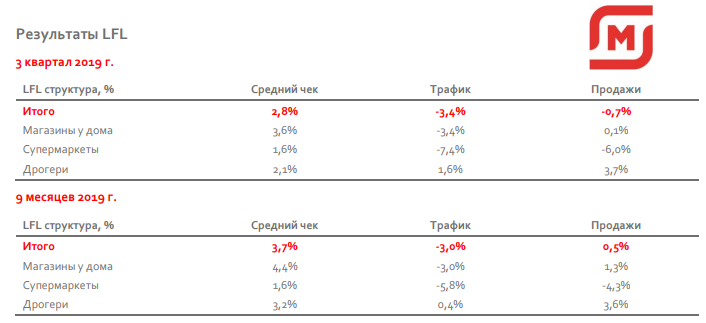

А вот куда более показательные сопоставимые продажи (LFL) Магнита сократились в 3 квартале 2019 года на 0,7%, на фоне падения трафика по всем ключевым сегментам, и особенно сильным оно оказалось в супермаркетах (-7,4%), что и стало главной причиной снижения LFL-продаж. В представленном отчёте можно увидеть, что покупателей теряют все форматы, за исключением разве что магазинов косметики и бытовой химии. При этом замедление роста среднего чека всего на 2,8% в сравнении с прошлым кварталом компания объясняет проведением распродаж, а отрицательную динамику трафика – холодной погодой.

Помимо указанного выше опережающего роста торговых площадей, по сравнению с выручкой, в качестве ещё одного негативного фактора выступила распродажа товарных запасов из так называемого пассивного ассортимента (например, продажа ёлочных украшений летом или подарки на Хэллоуин весной) в общей сложности на 16,7 млрд рублей. В пресс-релизе отмечается:

Эти усилия позволили снизить долю пассивной матрицы в ассортименте с 40% до 13%, что является приемлемым уровнем для регулярной деятельности компании, и в дальнейшем компания продолжит постепенную оптимизацию пассивного ассортимента до уровня 8% без существенного влияния на рентабельность.

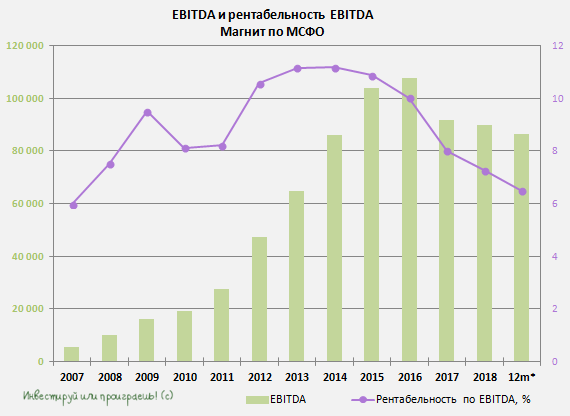

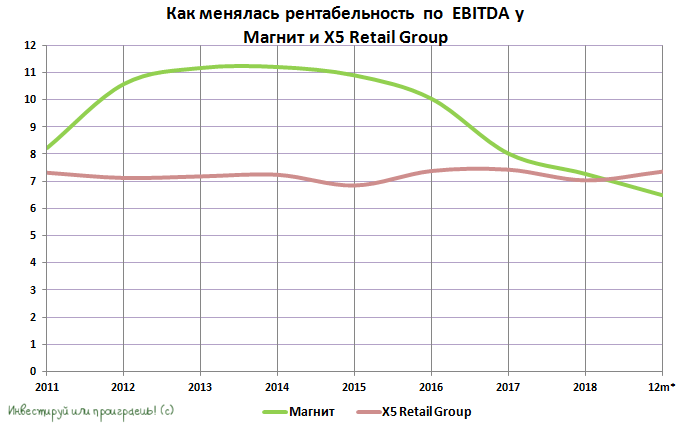

Ну а пока это влияние имеет место быть, и негативная тенденция в снижении рентабельности в 3 квартале только усилилась: на фоне снижения показателя EBITDA на 9,0% (г/г) до 19,8 млрд рублей, рентабельность по EBITDA снизилась с прошлогодних 7,0% до текущих 5,8%. При этом менеджмент Магнита оценивает влияние распродажи товаров пассивной матрицы в 144 б.п. на рентабельность EBITDA год к году.

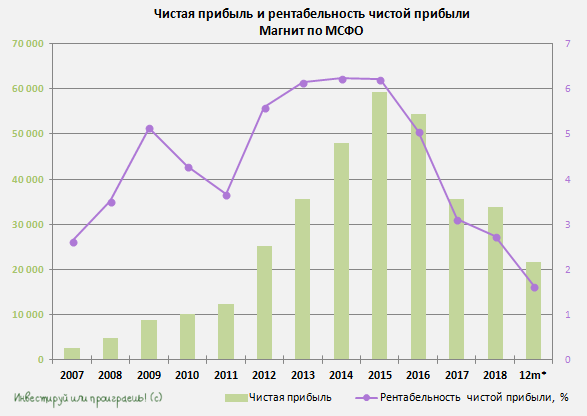

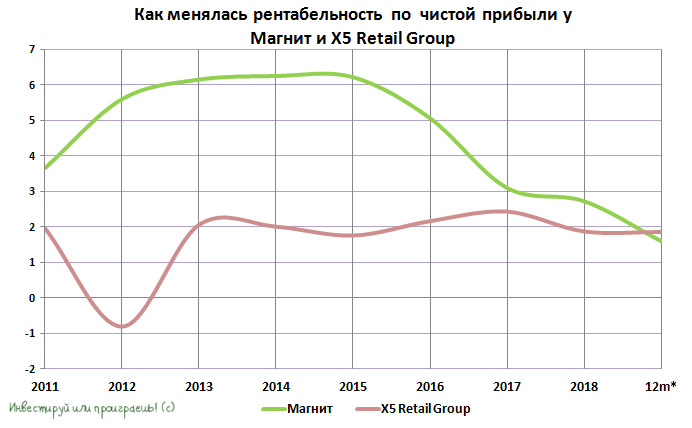

Как результат – падение чистой прибыли Магнита по МСФО в 3 кв. 2019 года сразу на 57,3% до 3,3 млрд рублей и рентабельности по чистой прибыли с прошлогодних 2,5% до минимальных за последние годы 0,9%. И если ещё раз попытаться подытожить все основные негативные факторы, с которыми пришлось столкнуться Магниту, то можно отметить:

- Отток покупателей

- Распродажа старого ассортимента товаров

- Увеличение процентных и операционных расходов (на фоне опережающего роста торговых площадей)

- А также начисления резервов, связанных с долгосрочной программой мотивации менеджмента.

И всё это на фоне замедления инфляции, всё ещё стагнирующей отечественной экономики и высокой закредитованности россиян.

Если попытаться сравнить темпы роста двух лидеров российского продуктового ритейла - Магнит и X5 Retail Group, то можно отметить, что темпы прироста выручки двух компаний постепенно сближаются, в то время как по рентабельности X5 выглядит куда более стабильно и убедительно.

Но здесь нужно понимать, что если слова менеджмента Магнита о том, что большая часть работы по распродаже товарных запасов пассивной ассортиментной матрицы уже позади, не разойдутся с делом, то в ближайшие кварталы ситуация с рентабельностью должна нормализоваться и постепенно начать выправляться в лучшую сторону. И если это случится, то на любом мало-мальском позитиве котировки акций Магнита могут резко перейти к росту, т.к. на сегодняшний день в них отражены уже, по-моему, все возможные негативные моменты.

Но это не индивидуальная инвестиционная рекомендация ©

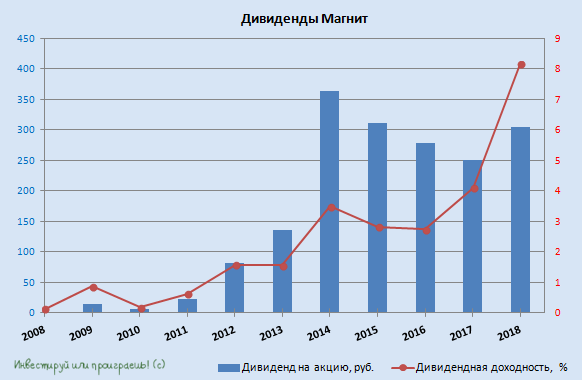

Вдобавок ко всему в роли мощного поддерживающего фактора выступает дивидендная история, которая сулит достаточно высокую доходность по акциям Магнита на уровне 8-9% по итогам 2019 года. Рекомендаций по промежуточным дивидендам ещё не было (а по озвученным ранее планам Магнит обещает радовать акционеров выплатами дважды в год), поэтому ждём позитива хоть здесь, уже совсем скоро.

Ну и, наконец, ещё одна возможная точка роста - озвученная на телеконференции генеральным директором Магнита Яном Дюнингом - грядущая трансформация гипермаркетов площадью более 2100 кв.м в так называемые суперсторы, где

Будет совершенно по-новому организовано пространство, сильно обновится ассортимент в пользу свежих и скоропортящихся продуктов, собственных брендов и самостоятельно импортированных товаров, а также где появятся новые сервисы - это будет более цифровой, интерактивный и атмосферный магазин.

Надо признаться, смена концепции действительно назрела, учитывая продолжающуюся тенденцию оттока покупателей из классических гипермаркетов в магазины у дома. Уже в конце ноября мы станем свидетелями открытия первого такого суперстора в Краснодаре, по первым результатам работы которого можно будет делать какие-то выводы и делиться впечатлениями с точки зрения покупателя.

Спасибо.