Мультипликатор EV/EBITDA: преимущества и недостатки

Мы говорили, что P/E - это такая базовая, простая и понятная оценка бизнеса, которая при этом имеет недостатки, например на прибыль компании может влиять множество корректировок, которые к самому бизнесу и не относятся (внезапный штраф). Есть из этой же серии и другой недостаток

Мы говорили, что P/E - это такая базовая, простая и понятная оценка бизнеса, которая при этом имеет недостатки, например на прибыль компании может влиять множество корректировок, которые к самому бизнесу и не относятся (внезапный штраф). Есть из этой же серии и другой недостаток:

Капитализация компании может отличаться от ее реальной стоимости

Возьмем автомойку за 5 млн. рублей. Представьте, вы ее купили, а оказалось у компании кредитов еще на 2 млн. рублей и вам их нужно заплатить. Получается, что реальная стоимость компании для вас теперь не 5 млн., а 5 + 2 = 7 млн. рублей.

EV/EBITDA - справедливый P/E

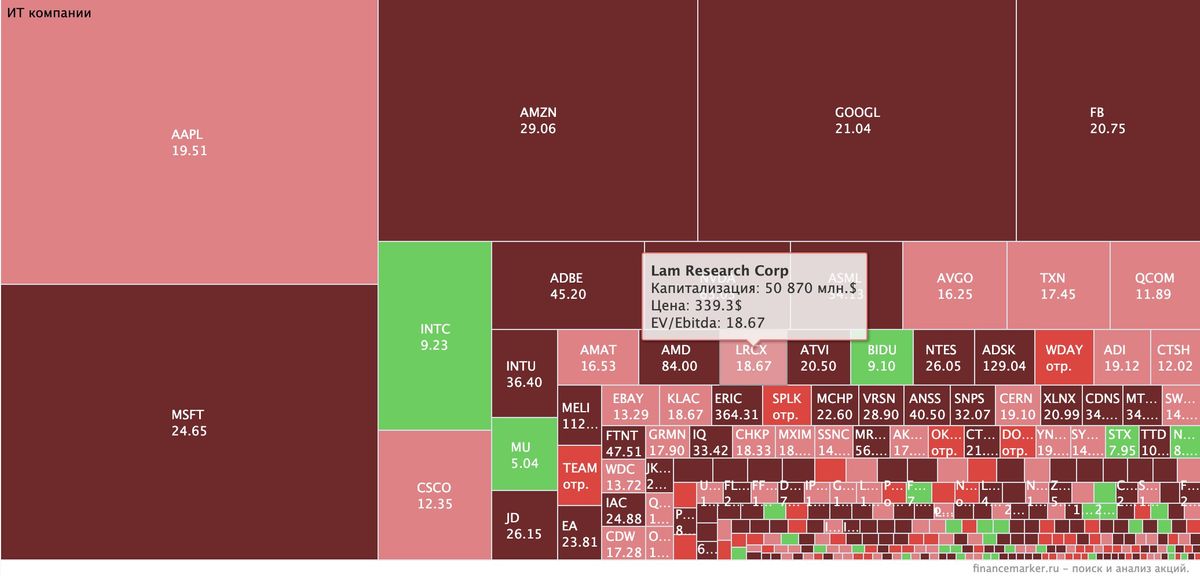

Здесь и возникает EV/EBITDA, который все эти несправедливости P/E должен учесть. Тогда в новой формуле имеем:

EV - справедливая стоимость (справедливый P)

EBITDA - справедливая прибыль (справедливый E)

Я лично предпочитаю запоминать именно так, через связь c P/E, потому что так не нужно заучивать формулу, а достаточно просто понимать смысл.

EV - справедливая стоимость

EV = капитализация + долг - денежные средства.

Долг идет именно с "+", потому что он для нас увеличивает стоимость компании (нам придется платить больше), а денежные средства с "-", потому что они нам стоимость уменьшают.

Оба эти показателя можно найти в финансовой отчетности компании, в форме баланса.

Если у компании A капитализация 100 млн. рублей, долгов на 10 млн, а денег на счету 3 млн., то EV = 100 + 10 -3 = 107 млн. рублей.

EBITDA - справедливая прибыль

Здесь проще всего запомнить, если ты знаешь английский, так как EBITDA - это обычный акроним.

EBITDA - Earnings Before Interest, Taxes, Depreciation, Amortization

то есть

EBITDA - Прибыль до процентных платежей, налогов, обесценивания и амортизации (в МСФО отчетах два последних пункта как правило идут вместе как амортизация)

Смысл расчета показателя EBITDA как раз в том, чтобы убрать все корректировки прибыли, которые не относятся к самому бизнесу.

Простейший пример:

- Компания А находится в США и платит 40% налога с прибыли

- Компания B находится в России и платит 13% налог с прибыли

Получается, что эти компании не очень то и честно сравнивать по P/E, так как первая может приносить больше операционной прибыли, но в итоге иметь меньше чистой прибыли и т.п. Нам же как инвесторам, хочется оценить сам бизнес.

Вот EBITDA нам в этом и помогает, исключая данные поправки.

Важно:

EV - это не мультипликатор

EBITDA - это не мультипликатор

Что первый, что второй - финансовые показатели, которые выражаются в конкретных единицах валюты (доллары, рубли и т.п.). Соответственно и сравнивать их между собой у разных компаний смысла нет. Точно также как мы не сравниваем отдельно прибыль или капитализацию.

Нам эти данные нужны, чтобы посчитать мультипликатор EV/EBITDA. Именно он наша конечная цель.

Недостатки EV/EBITDA

Их хватает и даже больше, чем у P/E

Не универсальность

EV/EBITDA не применим для компаний финансового сектора, так как у них понятие долга в отчетности имеет совсем иной смысл.

Не однозначность

Здесь я подразумеваю то, что отрицательный EV/EBITDA не ответит вам на вопрос, что происходит в компании. И числитель, и знаменатель в формуле расчета могут оказаться отрицательными. Более того, они оба могут оказаться отрицательными и тогда результат окажется положительным. И такие примеры есть - возьмите тот же Сургутнефтегаз.

Если вы видите отрицательный P/E - вы знаете, что у компании убыток. Если вы видите отрицательный EV/EBITDA - вы не знаете ничего.

Вопросы к самой методике

«Неужели менеджеры думают, что зубная фея понесёт капитальные затраты?» Уоррен Баффет.

Вот что нам говорит Баффет, один из критиков показателя EBITDA. Если переводить на русский, его возмущение относится к тому, что EBITDA не учитывает амортизацию и справедливый вопрос Баффета - а сфига ли?)

Пример

Если компания потратила 99 млн рублей на покупку новых компьютеров для своих сотрудников и решает списать эти траты в течение трёх лет линейным способом, то в первый год показатель «расходы» будет учитывать треть реальных затрат на покупку компьютеров — 33 млн рублей, а, значит, уменьшит показатель «прибыль».

В последующие два года показатель «прибыль» также будет уменьшен с учётом трети затрат на покупку компьютеров. Показатель EBITDA не учитывает эти списания!