Почему российские компании отказываются от дивидендов за 2024 год и что делать инвесторам.

Крупные компании отказываются от дивидендов итогам 2024 года. Газпром, Норникель, Магнит, НЛМК, Северсталь, Русал, ПИК, М.Видео, Лента, Алроса — список длинный. В нём не только металлурги и нефтянка, но и ритейл, застройщики и представители ИТ-сектора.

Это уже не разовые исключения, а устойчивый тренд. И он беспокоит: компании вроде бы зарабатывают — а делиться прибылью не спешат. Почему так происходит?

Кто отказался и почему

Вот список крупнейших компаний, которые отказались от дивидендов за 2024 год — и причины их решения:

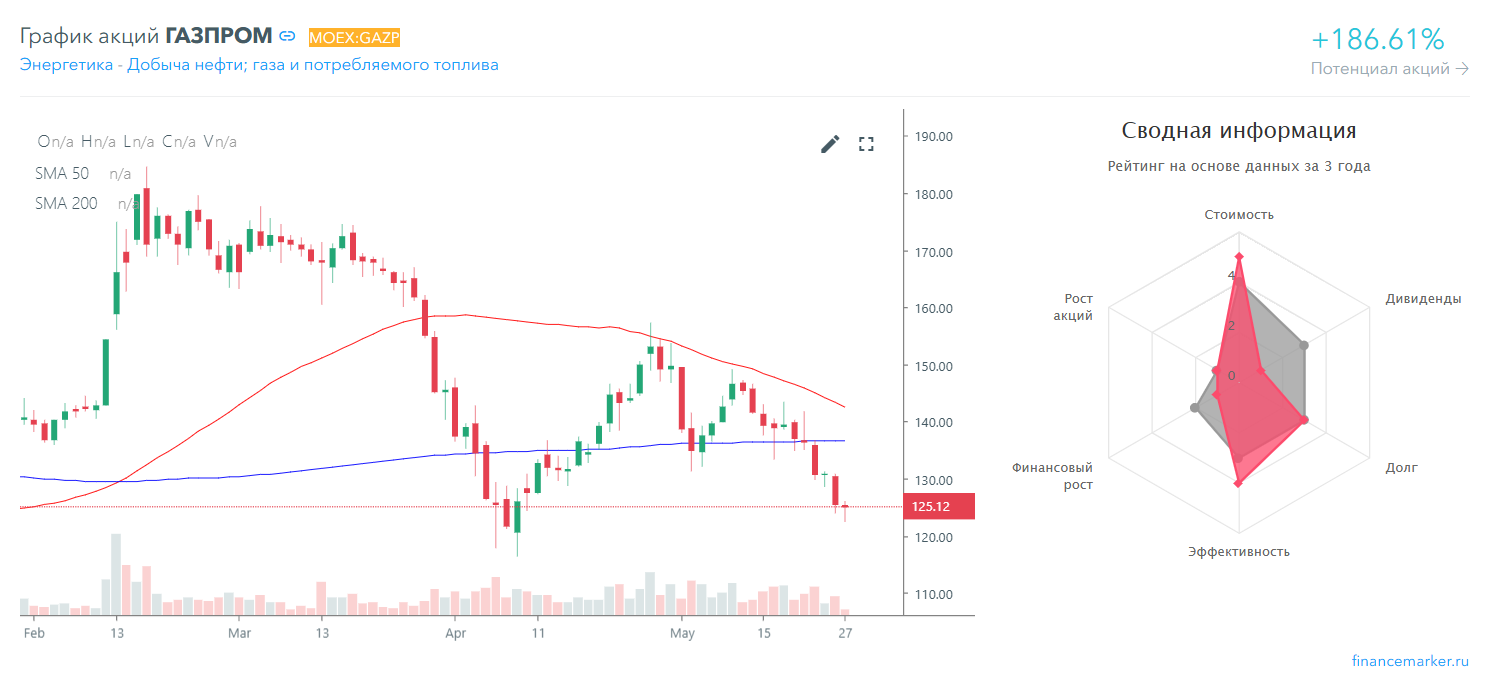

Газпром #GAZP

- Высокая долговая нагрузка и рост процентных расходов

Несмотря на снижение коэффициента «чистый долг/EBITDA», общий долг компании на конец 2024 года составил около 6,7 трлн рублей. Рост ключевой ставки Банка России до 21% привел к удвоению процентных расходов «Газпрома», что значительно ограничило свободный денежный поток компании. - Низкий свободный денежный поток (FCF)

По итогам 2024 года свободный денежный поток «Газпрома» составил всего 141,9 млрд рублей. Этого недостаточно для значительных дивидендных выплат без привлечения дополнительных заимствований, что в условиях высоких процентных ставок экономически нецелесообразно. - Снижение экспортной выручки

После 2022 года поставки газа в Европу резко сократились из-за санкций и прекращения транзита через Украину. Альтернативные рынки, такие как Китай, пока не компенсируют потери: экспорт по «Силе Сибири» достиг проектной мощности, но новые маршруты, например, «Сила Сибири-2», будут введены не ранее 2027 года. - Приоритет внутренних инвестиций

Государство, являясь мажоритарным акционером «Газпрома», приняло решение направить прибыль на развитие инфраструктуры: газификацию регионов, модернизацию сетей и строительство новых газопроводов. Это стратегически важные проекты, особенно в условиях санкционного давления и необходимости укрепления внутреннего рынка.

Норникель #GMKN

- Снижение выручки и прибыли

В 2024 году выручка Норникеля сократилась на 13%, до $12,5 млрд, а показатель EBITDA снизился на 25%, до $5,2 млрд. Это связано с падением мировых цен на никель и металлы платиновой группы, а также с введением временных экспортных пошлин в течение всего года. - Рост стоимости заимствований

Компания столкнулась с увеличением стоимости обслуживания долга после рефинансирования западных кредитов в рублях. По словам главы компании Владимира Потанина, ранее кредиты были дешевыми, но после рефинансирования их стоимость выросла в разы. - Необходимость сохранения финансовой устойчивости

Совет директоров Норникеля рекомендовал не выплачивать дивиденды с целью укрепления финансовой устойчивости компании и поддержания высокого уровня кредитоспособности. Это решение также обусловлено стремлением сохранить резервы в условиях нестабильной рыночной конъюнктуры. - Инвестиции в экологические проекты

Норникель реализует масштабную экологическую программу «Серный проект» стоимостью $3,5 млрд, направленную на сокращение выбросов диоксида серы. В условиях ограниченных ресурсов компания приоритетно направляет средства на реализацию этого проекта.

Магнит #MGNT

- Рост долговой нагрузки

В 2024 году показатель «чистый долг/EBITDA» увеличился с 1,0x до 1,5x. Компания также планирует рефинансировать около 260 млрд рублей в 2025 году на фоне высоких процентных ставок. - Отрицательный свободный денежный поток

По итогам 2024 года свободный денежный поток «Магнита» оказался отрицательным, составив -25,7 млрд рублей. Это связано с увеличением капитальных затрат и снижением чистой прибыли. - Приобретение «Азбуки Вкуса»

«Магнит» завершил сделку по приобретению около 81,55% долей в уставном капитале сети «Азбука Вкуса». Сумма сделки оценивается в 35–40 млрд рублей, что увеличило долговую нагрузку компании. - Снижение чистой прибыли

Чистая прибыль «Магнита» в 2024 году снизилась на 35% по сравнению с предыдущим годом, составив 63,7 млрд рублей. Выручка также сократилась до 412,1 млрд рублей, что на 26% меньше, чем в 2023 году.

НЛМК #NLMK

- Снижение чистой прибыли

По итогам 2024 года чистая прибыль НЛМК по МСФО сократилась на 42% по сравнению с 2023 годом, составив 121,86 млрд рублей. Это снижение связано с уменьшением спроса на стальную продукцию, особенно со стороны строительной и энергетической отраслей, а также с падением цен на сталь на мировом рынке. - Сокращение производства и продаж

В 2024 году производство стали снизилось на 2,1%, до 14,3 млн тонн, а продажи металлопродукции — на 1,6%, до 15 млн тонн. Это обусловлено уменьшением спроса конечных потребителей на рынке стальной продукции. - Сложная рыночная конъюнктура

Металлургическая отрасль сталкивается с волатильностью цен на сырье и готовую продукцию, а также с усиленной конкуренцией на внешних рынках. Это оказывает давление на маржинальность и финансовые показатели компаний. - Инвестиционные планы

Компания реализует масштабные проекты по модернизации производства и экологическим инициативам, требующие значительных капитальных вложений. Сохранение средств для финансирования этих проектов является приоритетом

Северсталь #CHMF

- Снижение свободного денежного потока

В IV квартале 2024 года свободный денежный поток стал отрицательным, составив -2,21 млрд рублей, по сравнению с положительным значением в 22,24 млрд рублей за аналогичный период 2023 года. - Рост капитальных затрат

Компания направила значительные средства на инвестиционные проекты, что сократило доступные ресурсы для выплаты дивидендов. - Негативная макроэкономическая среда

Жесткая денежно-кредитная политика и ограниченный доступ к кредитным ресурсам в России оказали давление на финансовое положение компании.

АЛРОСА #ALRS

- Снижение чистой прибыли: Чистая прибыль компании за 2024 год сократилась на 77,4%, до 19,25 млрд рублей, на фоне падения цен на алмазы и сокращения объемов их продаж.

- Рост долговой нагрузки: Соотношение чистый долг / EBITDA увеличилось до 1,37х, что ограничило возможности для выплаты дивидендов.

- Низкая ликвидность продукции: Задержки с реализацией алмазов на внешних рынках и рост затрат на логистику и переработку сырья повлияли на финансовые показатели компании.

Обобщаем причины отказов

У всех своя мотивация отказа от выплат. Но если посмотреть глубже — причины похожи. И они вполне рациональны.

1. Высокая ключевая ставка

ЦБ держит ставку на уровне 16–21%, и деньги стали дорогими. Проще отложить дивиденды, чем брать кредит под бешеный процент. Компании берегут кэш, потому что завтра может стать только хуже.

2. Рост налоговой нагрузки

С 2025 года налог на прибыль вырос до 25%. А с него как раз и платятся дивиденды. Больше налогов — меньше смысла делиться прибылью с акционерами.

3. Падение экспортной выручки

Санкции, логистика, ограничения — всё это продолжает душить внешние продажи. Особенно это бьёт по сырьевым компаниям. Деньги есть, но их не так много, как раньше.

4. Инвестиции в выживание

Кто-то скупает конкурентов. Кто-то перестраивает логистику. Кто-то закрывает дыры после неудачного года. У всех — приоритет: остаться на плаву, а не радовать акционеров.

Неужели всё так плохо и в этом году никто не платит?

Несмотря на сложные экономические условия, некоторые российские компании демонстрируют устойчивость и продолжают выплачивать дивиденды, что делает их привлекательными для инвесторов, ориентированных на стабильный доход.

Что делать инвестору, если дивидендов нет

Отсутствие привычного дивидендного изобилия в этом году — не конец света, если действовать с холодной головой.

Вот что можно сделать:

1. Пересмотреть стратегию.

Если вы ориентировались только на дивидендную доходность — возможно, пора переформатировать портфель. Обратите внимание на компании, которые не только платят, но и стабильно растут. Или наоборот — на тех, кто сегодня на дне, но может отыграть при развороте рынка.

2. Следить за кэшфлоу и долговой нагрузкой.

Дивиденды могут исчезнуть, но хороший финансовый менеджмент остаётся признаком надёжной компании. Если бизнес зарабатывает, сокращает долг и инвестирует разумно — это сигнал, что все еще может наладиться.

3. Не ловить прошлое.

Газпром и Норникель, например, были дивидендными флагманами. Но мир меняется. И если вы держите бумаги только по инерции — проверьте, не пора ли выйти.

Дивиденды — не обязанность, а выбор. Сегодня компании выбирают не платить. Это не потому, что они жадные. А потому, что перед ними — более сложные задачи, чем просто «поделиться прибылью».

Следите за новостями дивидендного сезона с помощью календаря Financemarker.