Обновленный взгляд на акции "АФК Система".

Вся идея в «АФК Система» строится на потенциальном гашении долга и возврате к дивидендной политике. Поэтому после полученной информации с ГОСА я решил обновить свой взгляд на перспективы гашения долга и потенциал роста акций.

Вся идея в «АФК Система» строится на потенциальном гашении долга и возврате к дивидендной политике. Поэтому после полученной информации с ГОСА я решил обновить свой взгляд на перспективы гашения долга и потенциал роста акций.

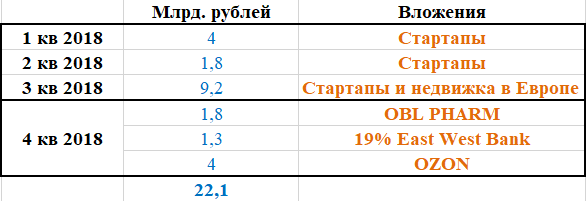

Для начала я построил такую таблицу с суммарными доходами и расходами компании за последние 3 года. Все данные брал из квартальных презентаций.

Как видно аппетиты Системы касательно инвестиций не утихли даже после роста долговой нагрузки из-за проигранного спора с Роснефтью.

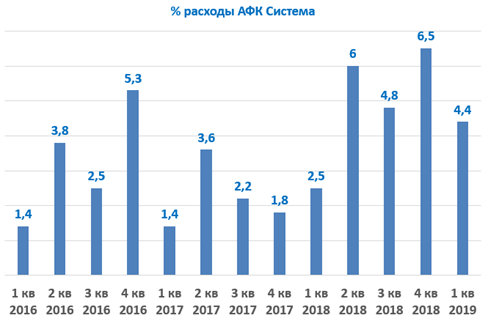

Процентные расходы компании выросли в 2018 году в 2 раза относительно 2017 года!

За 2018 год монетизировали активы на сумму 19,1 млрд рублей. Основной вклад в монетизацию внес байбек МТС на сумму 7,1 млрд рублей и продажа МТС банка на сумму 8,3 млрд. рублей.

Дивиденды и кэш возвраты от не публичных активов в 2018 году составили 11,7 млрд. рублей. В 2019 году согласно прогнозу компании, это сумма вырастет до 15 млрд. рублей.

Вот что в себя включает данная статья.

Проанализировав презентации последних 3 лет, можно смело сделать вывод, что без монетизации активов компания не способна быстро погасить долг до целевого уровня 140 – 150 млрд. рублей.

Теперь разберем активы, стоящие на продаже:

1. Детский мир: руководство не торопится продавать актив и риторика сменилась в пользу удержания его, так как актив способен генерировать 3-4 млрд дивидендов на долю Системы.

2. БЭСК – стоит на продаже, интересанты есть, дешево продавать не собираются. Основной момент, который меня беспокоит это суды с ФСК ЕЭС на сумму 7,9 млрд. рублей.

Скорее всего продажа состоится в 2020 году:

3. Оставшийся пакет акций МТС Банка продавать не собираются.

4. Гостиничный бизнес планируется продать после проведения ребрендинга и укрепления позиций на рынке.

5. АФК «Система» Владимира Евтушенкова рассматривает возможность продать часть доли или всю ее в компании Global Petroleum Group (GPG), которая добывает нефть и газ на шельфе Гренады.

В августе консалтинговая компания DeGolyer оценила запасы газа GPG примерно в 400 млрд куб. м, а стоимость проекта — в $774 млн. «Система» может выручить за этот актив до $534 млн (35,6 млрд руб. по нынешнему курсу).

6. АФК "Система" думает о продаже, оставшейся 49%-ной доли в московском девелопере "Лидер-Инвест" группе "Эталон", однако конкретной схемы этого пока нет, сообщил журналистам президент корпорации Андрей Дубовсков.

7. Активы недвижимости активно продаются: В 1 кв. 2019г. в рамках стратегии Группы, направленной на увеличение стоимости непрофильных для портфельных компаний активов, АО «Бизнес Недвижимость» приобрела у ПАО «МГТС» 54 здания АТС на условиях рассрочки на 10 лет под 9% годовых. Общая сумма сделки, без учета НДС и процентов по рассрочке, составила 5,9 млрд руб.

8. Монетизация дочек на IPO в 2020 году.

9. Возможен новый байбек от МТС.

10. Cбербанк рассматривает возможность приобретения онлайн-ритейлера Ozon.

На текущий момент наиболее вероятным сценарием видится продажа Global Petroleum Group, БЭСК и 49% акций Лидер-Инвест.

Продажа данных активов могла бы сократить долговую нагрузку на 70 млрд. рублей, это позволило бы компании вернуться к действующей див. политике.

Согласно которой размер дивидендов, рекомендуемый Советом директоров, составляет в совокупности по результатам отчетного года сумму, соответствующую дивидендной доходности по обыкновенным акциям ПАО АФК «Система» – не менее 6%, но при этом не менее 1,19 руб. на каждую обыкновенную акцию Корпорации.

На ГОСА «АФК Системы» Владимир Евтушенков сказал: «Мы точно собираемся восстановить дивидендную политику в том виде, в котором она была. Я, честно говоря, хочу это сделать в следующем году».

После полученной информации мне стало интересно какова была раньше дивидендная доходность компании на момент отсечки.

Как видно из данной таблицы историческая дивидендная доходность холдинга была невысокая и это нормально для инвестиционной компании. Исключением стал 2017 год, когда котировки рухнули после иска Роснефти.

Если верить, что компания действительно будет соблюдать текущую див. политику начиная с 2020 года, то текущая форвардная див. доходность исторически самая высокая для компании!

По моему мнению при целевом уровне долга в 140 – 150 млрд. рублей и ключевой ставке в 7%, акции могут торговаться исходя из 7,5-8% див. доходности, что дает мне целевой ориентир в 15-16 рублей за акцию.

Все риски сводятся к срокам продажи активов перенос которых будет давить на котировки и снижать потенциальную доходность.

Для себя принял решение продолжать удерживать акции в своем портфеле.