ОФЗ на Московской бирже - часть 1.

На днях ЦБ поднял процентную ставку на 0,25 пунта до 7,5% - а это значит, что облигации упали, а доходность по ним выросла. В этом обзоре рассмотрим 2 стратегии покупки облигаций и найдем наиболее привлекательные ОФЗ.

Итак, ЦБ поднял процентную ставку на 0,25 пунта до 7,5% - а это значит, что облигации упали, а доходность по ним выросла. Примерно такого развития событий мы и ожидали и писали об этом в нашей группе ВК и также недавно опубликовали обучающую статью по облигациям на тему такого понятия как дюрация.

Теперь настало время обещанного обзора облигаций. Сегодня будет только первая часть, где мы в общем рассмотрим те ОФЗ, которые сейчас могут быть интересными, а во второй части мы уже дадим конкретную рекомендацию и сами что-то купим в портфель.

ОФЗ на Московской бирже

К сожалению сейчас нет доступа к терминалу QUIK - поэтому будем пользоваться данными с сайта Московской биржи (там нет показателя дюрации и это плохо, также поэтому будет 2 часть обзора).

Почему мы будем смотреть именно ОФЗ? Ведь есть еще корпоративные облигации, доходность по которым может быть выше. Да, это действительно так, но и риски там могут быть намного выше. Мы же в целом исходим из того, что ОФЗ - самый надежный инструмент инвестирования на Российском фондовом рынке (надежнее, чем депозит в Сбербанке). И этот самый надежный инструмент может дать очень неплохую доходность. Поэтому берем ОФЗ, а для более рискованных вложений у нас есть акции.

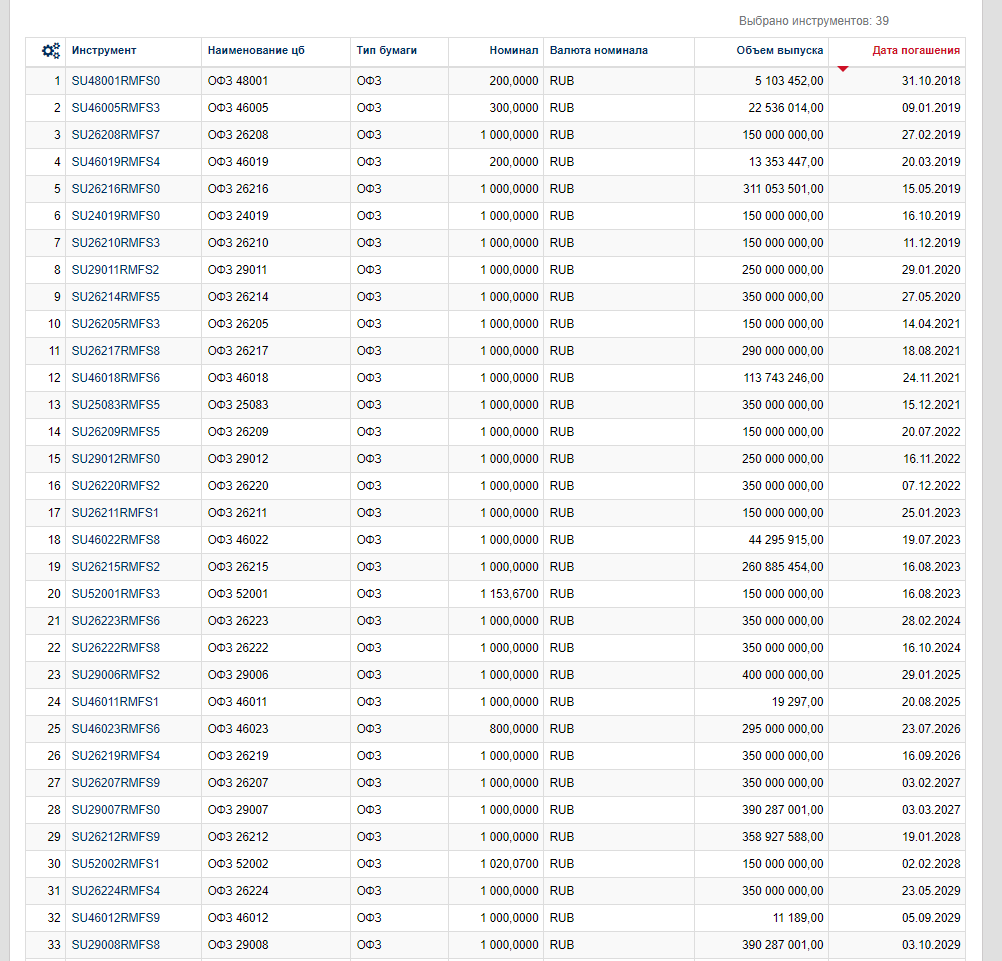

На сайте Московской биржи я нашел 39 ОФЗ. Обратите внимание - я отсортировал список по дате погашений, от ближних к дальним. То есть, как мы уже писали в нашей статье про дюрацию - в верху списка будут облигации с меньшей дюрацией (= риском), а внизу с большей.

Я не буду здесь рассматривать все - вы можете сделать это сами. Я быстро пробегусь по списку и выделю те облигации, которые могут быть интересны, но сначала нужно поговорить о критериях поиска и главное - о нашей стратегии выбора.

Стратегии выбора облигаций ОФЗ

На самом деле стратегий всего 2, в одной у нас повышается ставка ЦБ (облигации падают, доходность растет), а во второй понижается (облигации растут, доходность падает).

Стратегия 1 "Ставка ЦБ в будущем растет"

В этом случае мы ожидаем, что в будущем ставка ЦБ будет расти, а значит будут падать облигации (чтобы их доходность выросла). Тогда нам выгоднее:

- Покупать облигации с низкой дюрацией (ближние), так как они будут падать меньше (меньше убыток от изменения рыночной цены)

- Покупать облигации по цене дешевле номинала (так как в случае падения, у нас будет возможность просто дождаться погашения по номиналу)

- Покупать ОФЗ только на небольшую часть средств (в будущем облигации станут еще доходнее и нужно оставить средства, чтобы потом купить еще)

Стратегия 2 "Ставка ЦБ в будущем падает"

В этом случае мы ожидаем, что в будущем ставка ЦБ будет падать, а значит будут расти облигации (а их доходность будет падать). Тогда нам выгоднее:

- Покупать облигации с высокой дюрацией (дальние), так как они будут расти больше (больше прибыль от изменения рыночной цены), а купон мы будем получать дольше

- Покупать облигации по цене как можно дешевле номинала (можно будет либо продать дороже, либо спокойно дождаться погашения)

- Покупать ОФЗ на все доступные деньги (в будущем доходность упадет), чтобы зафиксировать отличный процентный доход

Как видите, получается, что нам на руку играет именно Стратегия 2 - но главный вопрос в том, чтобы найти то время, когда она начнет реализовываться. Сейчас сказать что-то однозначно очень сложно. Мы только что увидели наоборот повышение ставки ЦБ, что дает нам основание думать о Стратегии 1, при которой мы должны вести себя наиболее аккуратно.

Я бы пока предложил больше смотреть в сторону Стратегии 1 (то есть быть осторожным) и при этом отметил, что покупать облигации по цене ниже номинала (2 пункт) для нас выгодно в обоих случаях.

Облигации под Стратегию 1

- Доходность: 7.76%

- Дата погашения: 11.12.2019

- Последняя цена: 99,05

- Доходность: 8.08%

- Дата погашения: 27.05.2020

- Последняя цена: 97,63

- Доходность: 8.13%

- Дата погашения: 14.04.2021

- Последняя цена: 99,14

- Доходность: 8,15%

- Дата погашения: 18.08.2021

- Последняя цена: 98,75

- Доходность: 8.27%

- Дата погашения: 24.11.2021

- Последняя цена: 96,88

- Доходность: 8.32%

- Дата погашения: 15.12.2021

- Последняя цена: 96,75

Как можете заметить - доходность растет с ростом дюрации (=риска) или ростом даты погашения.

Облигации под Стратегию 2

- Доходность: 8.78%

- Дата погашения: 06.02.2036

- Последняя цена: 85,03

- Доходность: 8.89%

- Дата погашения: 10.05.2034

- Последняя цена: 87,64

- Доходность: 8.89%

- Дата погашения: 23.03.2033 (интересно - такая дата случайно получилась?)

- Последняя цена: 91,50

- Доходность: 8.89%

- Дата погашения: 17.09.2031

- Последняя цена: 98,25

- Доходность: 8.92%

- Дата погашения: 23.05.2029

- Последняя цена: 87,44

- Доходность: 8.85%

- Дата погашения: 19.01.2028

- Последняя цена: 89,45

Заключение 1 части обзора

Вот таким получился наш предварительный список. В следующей части я обязательно по отобранным облигациям покажу уровень дюрации и куплю какие-то бумаги в свой портфель.

Чтобы точно узнать об этом первым - переходите на FinanceMarker и получайте PRO статус

Спасибо.

Если у вас остались вопросы - пишите их в комментариях под статьей.