Сколько стоят акции Додо пицца?

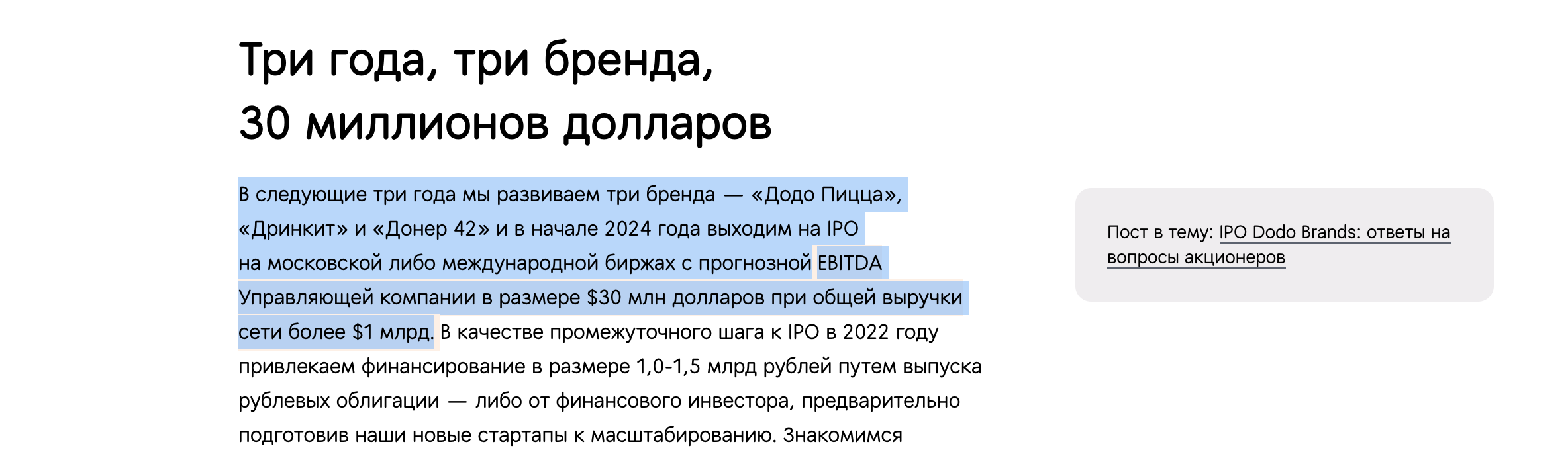

Согласно плану 333, компания Федора Овчинникова Dodo Brands планирует выйти на IPO в начале 2024 года. Однако уже сейчас можно купить акции Dodo на внебиржевом рынке.

Согласно плану 333, компания Федора Овчинникова Dodo Brands планирует выйти на IPO в начале 2024 года. Однако уже сейчас можно купить акции Dodo на внебиржевом рынке.

Для этого есть официальный телеграм канал:

В этом чате огромный спред между заявками продавцов и покупателей - примерно 2000$ или 100%.

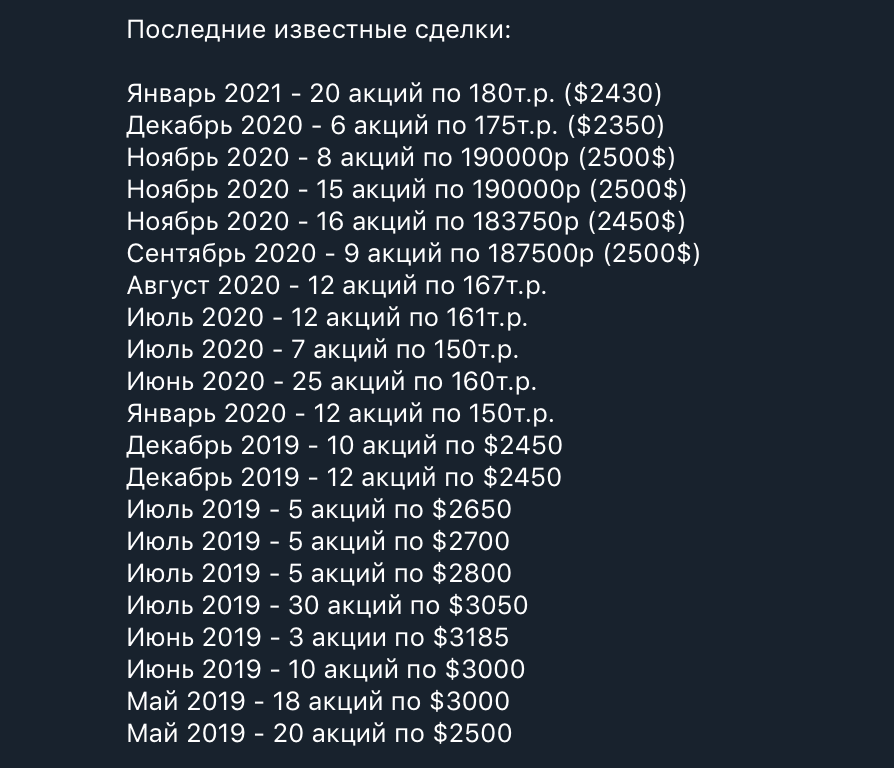

Большинство заявок на покупку находится около цены 2500$, потому что на этом уровне были совершены последние реальные сделки с акциями:

Продавцы при этом размещают заявки по цене 4000$ - 4500$.

Мне стало интересно разобраться в этой ситуации и попробовать посчитать справедливую оценку акций компании Dodo Brands.

Методика расчета

Оценивать справедливую стоимость акций я буду с помощью мультипликаторов:

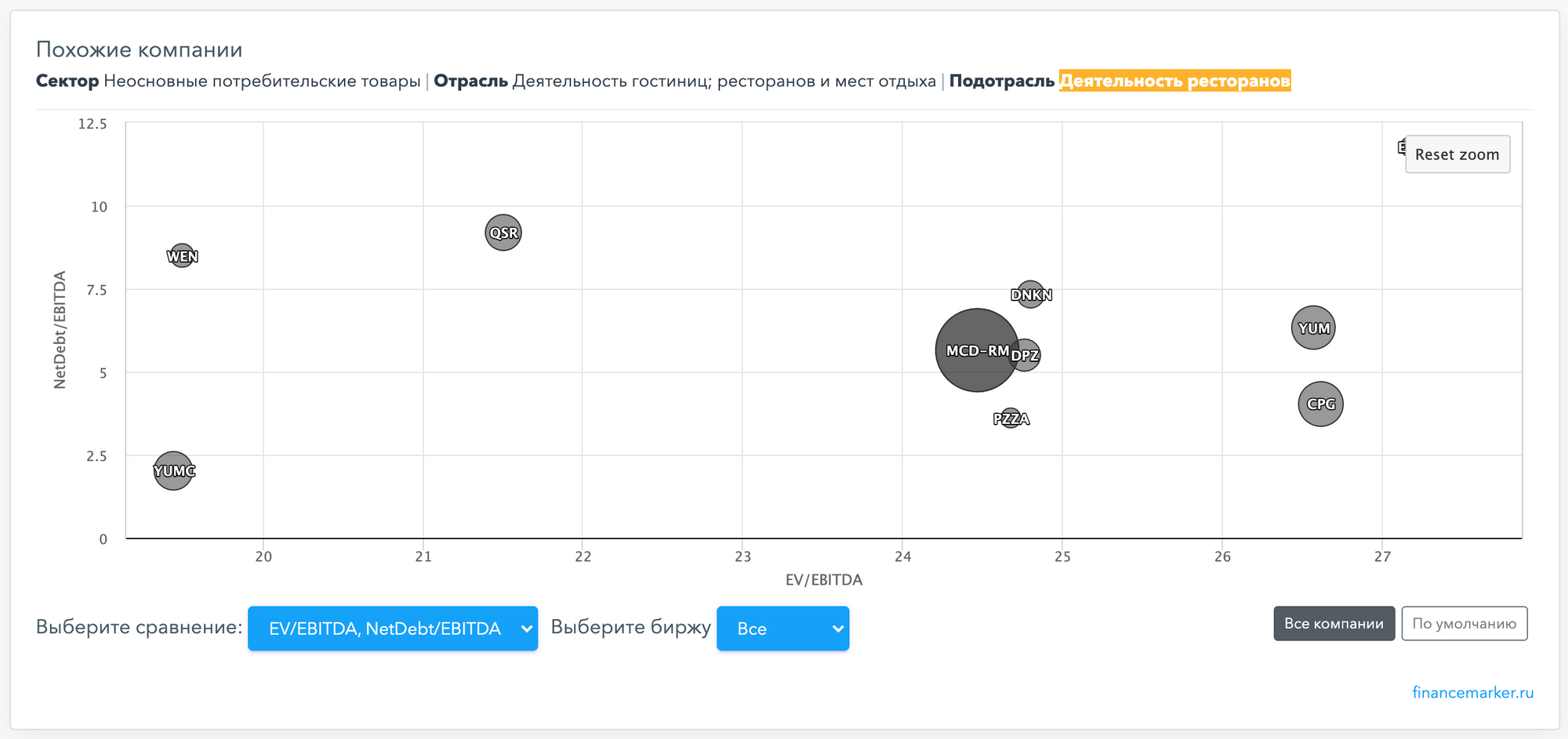

- На FinanceMarker.ru возьму средние мультипликаторы по компаниям из той же отрасли что и Dodo Brands (Dominos, Pizza Hut, Mcdonalds) и выпишу их в таблицу.

- Из финансовой отчетности Dodo Brands за 2020 и 2019 год, возьму основные финансовые показатели, необходимые для расчета мультипликаторов.

- На основе собранных данных просчитаю мультипликаторы / цену акций компании Dodo Brands с учетом разных сценариев (среднее по рынку, дисконт 30%, премия 30%)

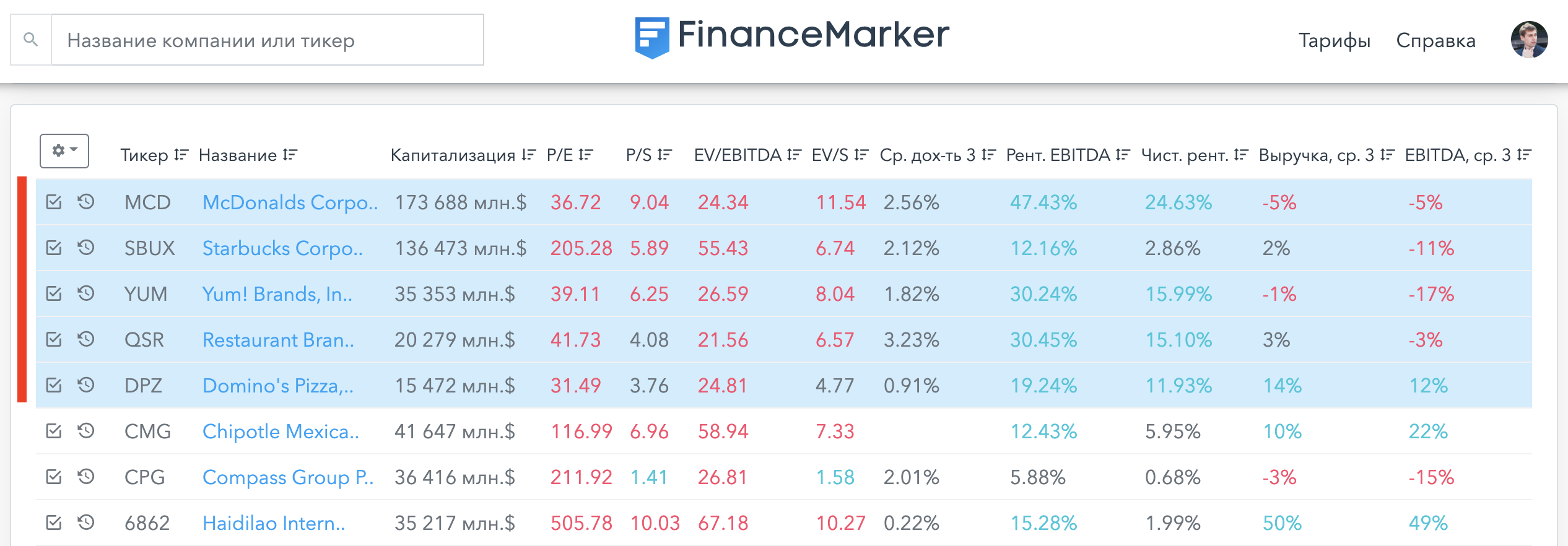

Шаг 1. Оценка средних мультипликаторов в отрасли

На FinanceMarker.ru нашлось около 50 компаний из подотрасли "деятельность ресторанов" согласно классификации GICS

В сравнение я решил взять только 5 ключевых игроков:

- McDonalds

- Restaurant Brands International (Burger King)

- Domino's Pizza

- Yum! Brands (Pizza Hut, KFC, Taco Bell)

- Starbucks

По этим компаниям я выписал значения ключевых мультипликаторов:

При расчете P/E и EV/EBITDA в скобках также указал среднее значение, без учета Starbucks, так как их показатели сильно выбиваются из общей картины.

Кратко про показатели:

- P/E - отношение капитализации к чистой прибыли

- P/S - отношение капитализации к выручке

- EV/EBITDA - отношение стоимости компании (EV) к EBITDA

- Рентабельность EBITDA - отношение EBITDA к выручке (в %)

- Чистая рентабельность - отношение чистой прибыли к выручке (в %)

EV = капитализация + чистый долг (долг - денежные средства)

Теперь мы знаем средние числа по отрасли, и значит можно переходить к анализу Dodo Brands.

Шаг 2. Фундаментальный анализ Dodo Brands

Для расчета приведенных выше мультипликаторов нам нужно знать - выручку, чистую прибыль, EBITDA и чистый долг.

Эти данные можно найти в отчетах компании за 2020 и 2019 год.

Дам некоторые пояснения:

- Прогнозные данные 2024 я взял из программы 333

Здесь указана выручка на всю сеть (включая выручку франчайзи) - поэтому темпы роста я считал также из выручки всей сети. При этом мультипликаторы нужно считать по выручке Dodo Brands.

- EBITDA

EBITDA ~= операционный доход + амортизация - Прибыль

Компания убыточна и мультипликаторы, основанные на чистой прибыли будут отрицательными, поэтому точные значения можно не смотреть.

Теперь, когда у нас есть финансовые показатели, можно приступать к самому интересному.

Шаг 3. Оценка справедливой стоимости акций Dodo Brands

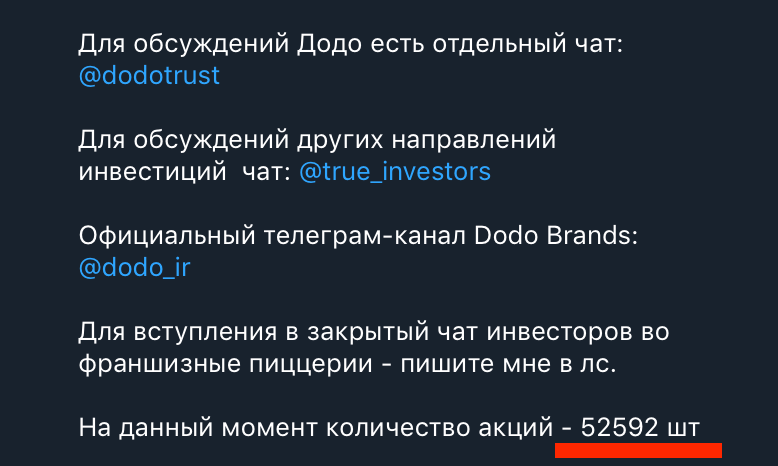

Прежде чем считать справедливую стоимость акций компании Dodo Brands, нужно добавить еще один параметр - количество акций.

Из официального чата в телеграм находим что:

Теперь заполняем финальную таблицу:

Каждый столбец таблицы - это определенный сценарий, который мы рассматриваем. В зависимости от сценария, мы знаем только часть нужных данных, а остальные (?) хотим рассчитать.

Наша оценка достаточно поверхностная и воспринимать ее стоит как ориентир, а не как истину в последней инстанции.

Пояснение

У нас есть сценарий с последней сделкой по акциям Dodo Brands по цене 2500$ - значит по этой цене мы можем посчитать капитализацию, а затем из капитализации и финансовых результатов вычислить мультипликаторы.

C другой стороны, за основу мы можем взять средние мультипликаторы отрасли и отталкиваясь от них, высчитать соответствующую им цену акций и капитализацию.

Оценка "Последняя сделка":

EV/EBITDA = Капитализация + чистый долг / EBITDA = 131.5 млн$ + (- 110 млн. руб) / 417 млн. рублей. При курсе доллара 75, получим:

EV = 9 862 - 110 = 9 752 млн. рублей

Результаты:

- EV/EBITDA = 9752 / 417 = 23.4

- EV/S = 9752 / 3 000 = 3.25

- P/S = 9862 / 3000 = 3.28

Оценка "Цена продавца":

EV = 236.7 * 75 - 110 = 17753 - 110 = 17 643 млн. рублей

Результаты:

- EV/EBITDA = 17643 / 417 = 42.3

- EV/S = 17643 / 3 000 = 5.88

- P/S = 17753 / 3000 = 5.92

Оценка "Средняя":

EV/EBITDA = 30.5, (Капитализация + Чистый долг) / EBITDA = 30.5

Результаты:

- Капитализация = 30.5 * EBITDA - Чистый долг = 30.5 * 417 - (-110) = 12 828 млн. рублей = 171 млн. $

- Цена акции = 171 млн / 52592 = 3 250$

- EV / S = 4.23

- P / S = 4.27

Оценка "Дисконт 30%"

Результаты:

- Капитализация = 120 млн. $

- Цена акций = 2 275$

- EV/S = 2.96

- P/S = 2.99

Оценка "Премия 30%"

Результаты:

- Капитализация = 222 млн. $

- Цена акций = 4225$

- EV/S = 5.5

- P/S = 5.5

Заполняем итоговую таблицы:

Сюда сразу добавлю графическое распределение основных компаний по EV/EBIDA (ось X) с FinanceMarker.ru. В зависимости от сценария, можете примерно представлять кружок с компанией DodoBrands на графике.

Что можно констатировать на основе полученных данных:

- Оценка по средним мультипликаторам дала диапазон цены акций от 2275$ до 4225$

- Цена продавца 4500$ из стакана заявок в телеграм выглядит завышенной

- Цена последней сделки 2500$ находится в полученном диапазоне

- Рентабельность EBITDA компании Dodo Brands по итогам 2020 года значительно ниже среднего значения (13,9% против среднего 27,9%)

- Темпы роста выручки и EBITDA Dodo Brands кратно опережают средние значения

- Чтобы Dodo Brands добиться целевых показателей к 2024 году, ей нужно наращивать темпы роста, особенно темп роста выручки (с 2019-2020 рост составил 27%, тогда как до 2024 он должен составить в среднем 43% в год).

- Dodo Brands убыточна и не планирует выплачивать дивиденды до 2024 года, тогда как конкуренты платят в среднем 2.12% годовых

Выводы и мое мнение

Dodo Brands - это растущая компания на рынке сформировавшихся игроков. Dodo Brands растет двузначными темпами, инвестирует деньги в развитие, из-за чего показывает убыток и даже не думает о дивидендах.

Конкуренты при этом уже закончили активную фазу роста и выплачивают своим акционерам дивиденды строго по расписанию.

А дальше возникают вопросы - растущая компания казалось бы заслуживает премии к рынку, не смотря на отсутствие дивидендов и убыток. Ведь потенциал роста огромен - капитализация Dodo Brands сейчас находится на уровне 120 - 170 млн. $, тогда как капитализация Domino's 15 млрд. $ (в 100 раз больше), а McDonalds 170 млрд.$ (в 1000 раз больше).

А ведь те, кто следят за Федором Овчинниковым знают, что он метит именно туда - к самым большим компаниям. А значит потенциал роста акций огромен. И это фактор в пользу премии к рынку.

Но с другой стороны, прикинув план 333 и необходимые для него темпы роста, мы видим - что компании нужно ускоряться, а сделать это будет не так просто. На рынке РФ компания уже лидер с 2016 года, а развиваться вне сложнее. Это на мой взгляд фактор против премии к рынку.

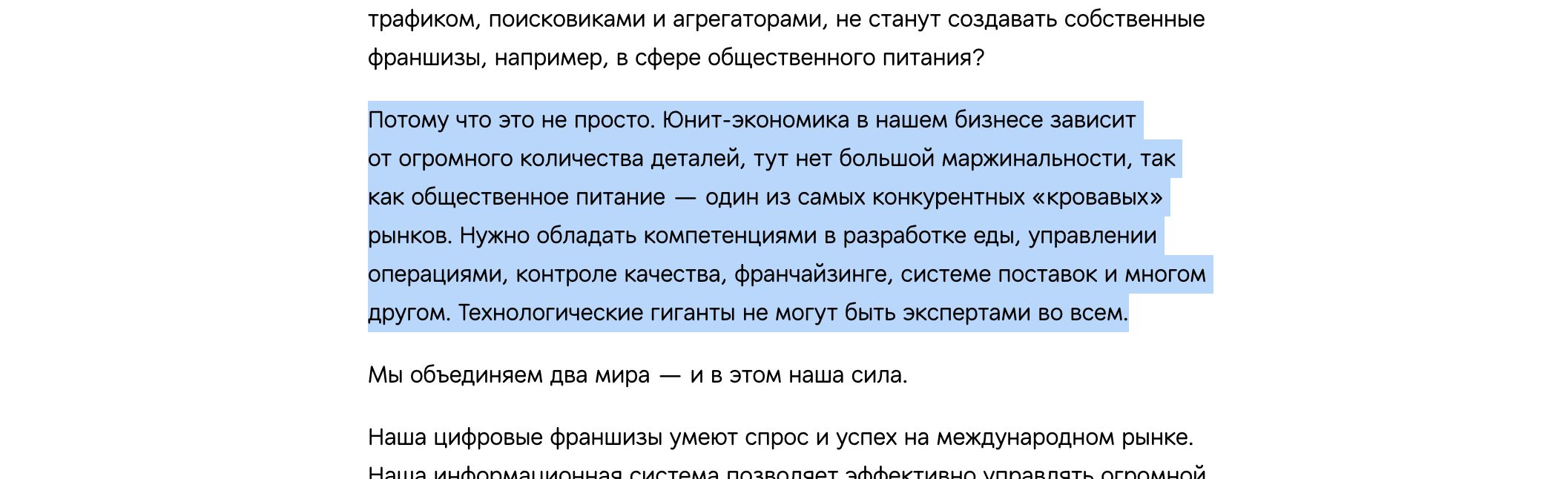

Также хочу процитировать отрывок из обращения Федора Овчинникова:

Dodo Brands - это растущая компания, и у нее очень мощный IT, но все же это не IT компания, и как говорит сам Федор, на рынке общественного питания нет большой маржинальности и один из самых конкурентных рынков. Это на мой взгляд также фактор против премии к рынку.

Стоит ли покупать акции Dodo Brands на внебирже сейчас?

Весь мой анализ Dodo Brands начался с этого вопроса. И вот как я теперь себе на него отвечаю.

Условия покупки акций:

Я бы купил акции Dodo Brands, но по цене близкой к оценке с дисконтом по цене 2275$-2500$.

Все что выше, на мой взгляд дорого, особенно на внебирже, где есть дополнительные сложности:

- Сложность и дороговизна оформления

Компания зарегистрирована на Кипре и c момента сбора всех документов, процедура оформления займет от 2-3 недель и будет стоит от 200-300 евро.

и риски:

- Самый главный риск - проблемы с IPO.

Если вдруг что-то пойдет не так, и компания не выйдет на IPO в 2024 году, вы останетесь с бумагами, которые резко упадут в цене и от которых вы точно не сможете быстро избавиться.

Условия продажи акций:

Если бы у меня уже были акции Dodo Brands на руках, думаю я держал бы их как минимум до IPO.

Федор Овчинников - человек с невероятным видением. Открывая свою первую пиццерию в подвале в Сыктывкаре на последние деньги, он уже строил глобальную международную сеть.

Прошло 10 лет и Додо пицца - главная сеть пиццерий в России. И как теперь не верить, что Dodo Brands может покорить весь мир?

Очень рекомендую посмотреть уникальное интервью, которое взял у Федора, Олег Тиньков - в самом-самом начале создания Dodo.

Спасибо!

Надеюсь этот анализ окажется для вас полезным.

Ссылки по теме:

- Программа 333 Dodo Brands

- Финансовая отчетность Dodo Brands

- Все компании отрасли "деятельность ресторанов" на FinanceMarker.ru

- Карточки компаний: McDonalds, Burger King, Domino's Pizza, Yum! Brands, Starbucks - нужен платный доступ, но можно зарегистрироваться и получить 7 дней бесплатно.