Как купить акции дешево?Стоимостный подход в инвестициях.

Как понять, какие компании стоит покупать, какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостной подход в инвестициях.

Как понять, какие компании стоит покупать, а какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостный подход в инвестициях. Именно о нем мы сегодня поговорим.

Кому удобнее, есть видео-формат:

Разумный инвестор

В основе стоимостного подхода, как следует из названия, лежит понятие стоимости. То есть когда мы не просто смотрим на цену и капитализацию компании, но когда мы пытаемся оценить непосредственно бизнес. Эту оценку (стоимость) мы сравниваем с капитализацией и прикидываем, дорого или дешево стоит компания, и стоит ли покупать ее акции.

Родоначальником данной теории был американский инвестор Бенджамин Грэм. Он написал свой главный труд на эту тему - книгу "Разумный инвестор".

Главный последователь Грэма и стоимостного подхода - инвестор Уоррен Баффет.

Разбираемся на помидорах

Прежде чем углубляться в объяснение данной темы, я предлагаю рассмотреть бытовой пример, на котором можно наглядно понять различие между ценой и стоимостью.

Предположим, вы ходите по рынку и ищите помидоры. Вы подходите к первому же продавцу и спрашиваете у него почём помидоры.

Он говорит вам, что 300 рублей. Что такое 300 рублей? Это цена, которую вам предложил данный продавец.

Предположим, что вы купили эти самые помидоры за 300 рублей. Не стали торговаться, не стали искать другие предложения - просто купили по текущей цене. Вернулись домой, рассказали о том, где были и почём купили помидоры. И услышали в ответ, что это дорого.

И здесь самое время задаться вопросом: "А почему это дорого?". Вам человек, например, может сказать, что он также сегодня был на рынке, но он не в первом попавшемся ларьке купил помидоры, а прошел немного вглубь. Там начал общаться с продавцами и оказалось, что все в среднем продают помидоры по 250 рублей. Таким образом 250 рублей - более справедливая цена.

А кто-то еще может вам возразить, что даже 250 рублей дорого, сказав что у него знакомый занимается выращиванием помидоров. Он знает расклад себестоимости, плюс знает стандартную маржу, которая добавляется. Все суммарно приводит к тому, что справедливая цена для помидоров - 200 рублей. А значит нужно было торговаться.

От помидоров к фондовому рынку

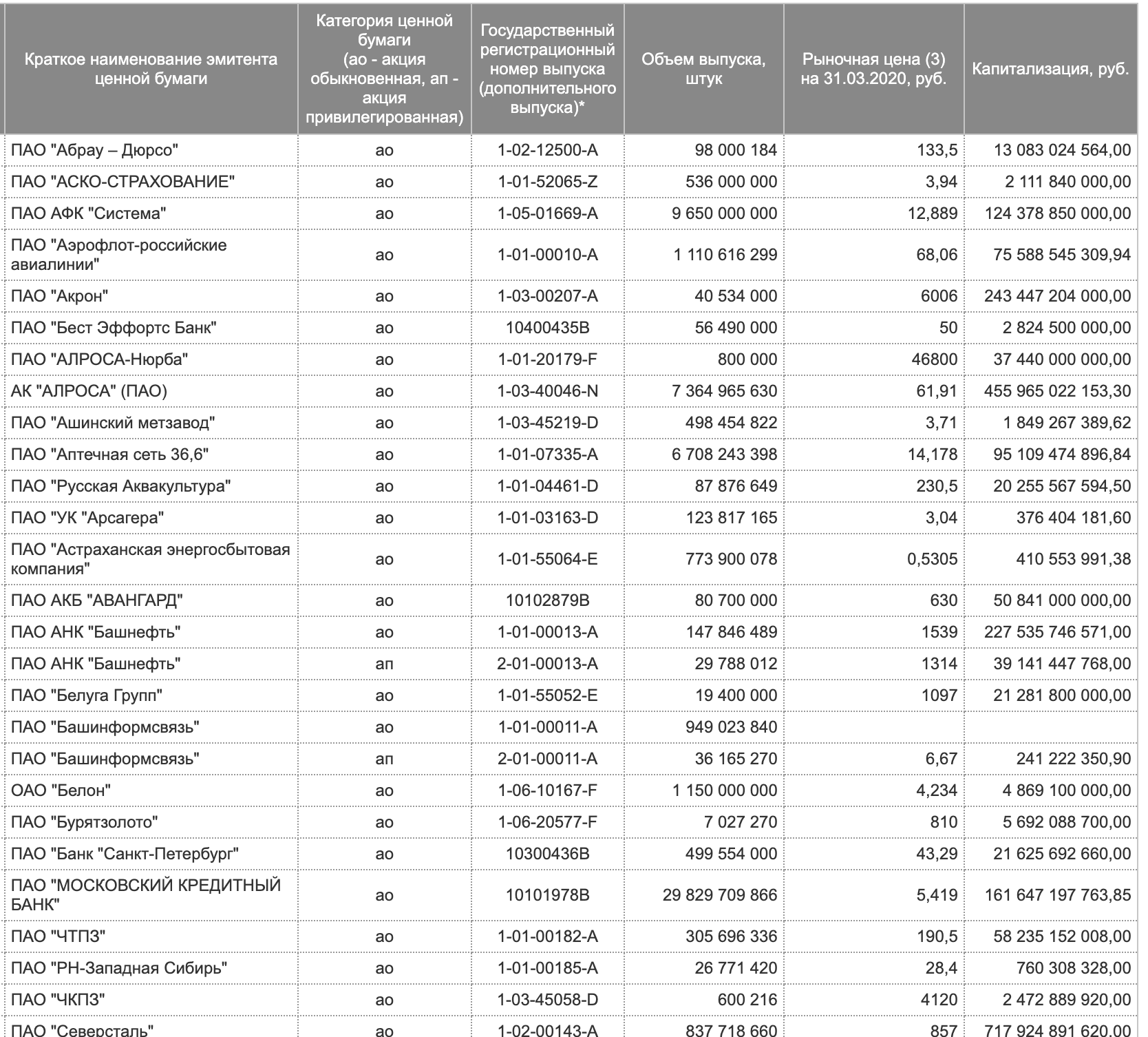

На фондовом рынке ситуация выглядит примерно также. У нас тоже есть цена - цена акций. Цена одной акции, умноженная на количество акций - это рыночная капитализация, то есть это цена всей компании.

А чтобы найти стоимость компании, необходимо обратиться к ее финансовым результатам.

Все публичные компании, которые торгуются на фондовом рынке, регулярно публикуют свои финансовые отчеты.

Финансовая отчетность включает 3 главные формы:

- Форма баланса

- Отчет о прибылях и убытках

- Отчет о движении денежных средств

Там вы найдёте такие показатели как: выручка, операционная прибыль, чистая прибыль, активы, долги и так далее.

Например, мы можем открыть годовой отчет компании, рыночная капитализация которой 100 миллионов рублей и найти там, что чистая прибыль за весь год составила 10 миллионов рублей.

И вот эти 10 миллионов рублей мы можем начинать сопоставлять с рыночной капитализацией, чтобы получить некое соотношение. Это соотношение будет нам подсказывать дорого ли дешево оценивается данная компания.

Такое соотношение между рыночной ценой компании и ее финансовыми показателями, называется мультипликатором. Мультипликаторов существует огромное количество и мы многие уже разбирали.

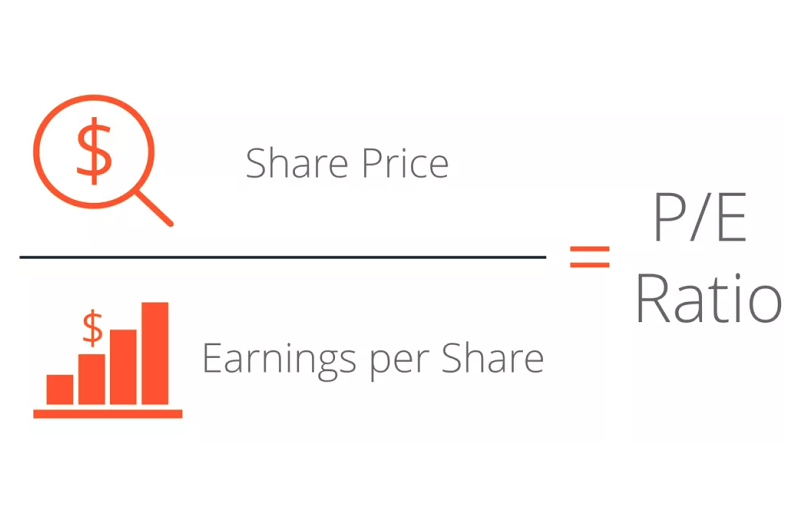

Мультипликатор P/E

Рассмотрим самый просто мультипликатор, который называется P/E (Price to earnings, цена на прибыль).

В нашем случае цена - это как раз рыночная капитализация, а прибыль - это чистая прибыль по итогам года. P/E фактически означает Р разделить на Е. Мы берем нашу цену 100 миллионов (рыночная капитализация) и делим на 10 миллионов (чистая прибыль по итогам года).

Мы получаем P/E=10.

Фактически этот показатель означает, что если вы купите весь бизнес компании за 100 миллионов так, как его оценивает рынок, то исходя из текущего годового значения чистой прибыли в 10 миллионов, вы за 10 лет (P/E=10) окупите все свои вложения.

Вы купили за 100 миллионов компанию. Каждый год она вам возвращает по 10 миллионов чистой прибыли. За 10 лет вы вернете все свои вложенные средства.

Чем соотношение P/E прекрасно? Тем, что, в отличие от какой-то абстрактной рыночной цены компании, которая вам особо ни о чем не говорит, вы получаете непосредственно соотношение, которое можете как-то оценить и осознать.

Во-первых, вы можете данный показатель оценить в абсолюте. P/E=5 лучше P/E=50.

Во-вторых, вы можете посчитать P/E у компании (А), посчитать P/E у компании (Б) из той же отрасли, и сравнить их между собой. Если вы видите, что у компании (А) P/E=10, а у компании (Б) P/E=8, то компания (Б), с точки зрения стоимостной оценки по данному мультипликатору лучше и интереснее для покупки.

Такой поиск соотношений, расчет мультипликаторов - это как раз и есть суть стоимостного подхода. Когда мы не просто смотрим на цену, а когда мы на основе финансовых результатов компании вычисляем ее стоимость.

Теперь ответим на заданные в начале статьи вопросы, с помощью стоимостного подхода.

Какие акции покупать?

Посчитайте мультипликатор P/E одной компании. Дальше посчитайте мультипликатор P/E для всех других компаний данной отрасли. Вычислите средний показатель. Затем начните сравнивать нужный P/E со средним показателем в отрасли, или с P/E какой-то другой конкретной компании. В итоге вы сможете купить наиболее недооценённую по данному показателю компанию.

Что делать, если я купил акции и они выросли - держать дальше или продавать?

Вы, перед тем как покупали акции, посчитали P/E. Определились, что он вас устраивает - скажем он был ниже среднего по отрасли. Прошел год, акции компании выросли и также вышел новый финансовый отчет. Вы опять считаете (на основе нового финансового отчета) показатель P/E для данной компании. Опять считаете для всех остальных компаний и опять сравниваете.

Может быть несколько сценариев:

- P/E увеличился и стал непривлекательным. Например, вы покупали при P/E=5, а он стал 10. Тогда изначальные условия изменились. По новой стоимости вам уже компания может быть непривлекательна.

- P/E не изменился. Тогда несмотря на то, что цена акций выросла - стоимость акций осталась на прежнем уровне. В этом случае вас по-прежнему может эта компания устраивать и вы будете дальше держать акции.

- P/E снизился. Темпы роста финансовых показателей обогнали темпы роста рыночной капитализации и P/E оказался еще ниже. В этом случае вы можете захотеть наоборот докупить акции.

Это было вкратце о том, что такое стоимостной подход, что такое мультипликаторы и как их использовать.

Заключение

- Стоимостный подход - очень большая и важная тема в инвестициях.

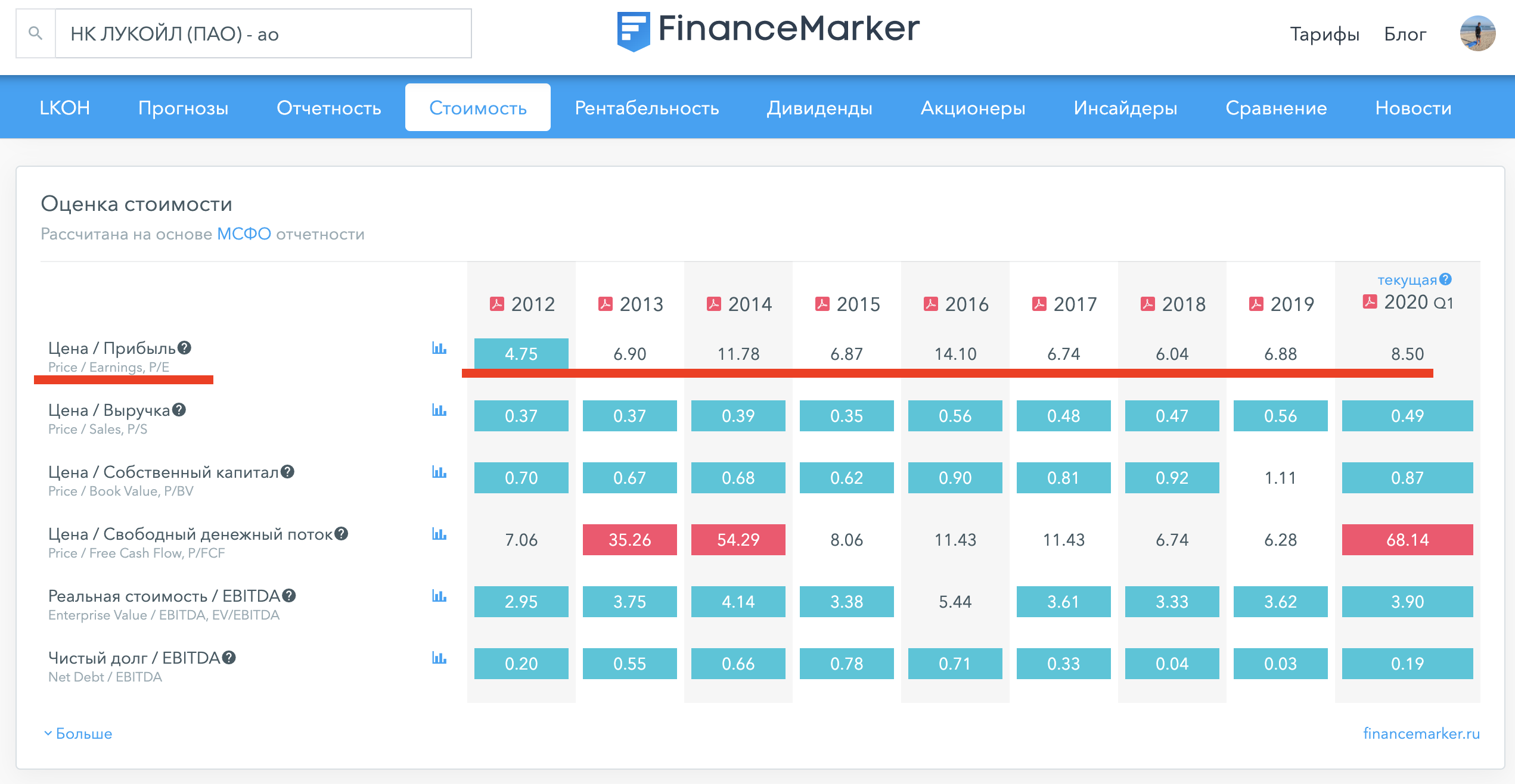

- Существует огромное количество разных мультипликаторов. Их нужно постоянно считать, потому что каждый день у вас меняется рыночная цена компании, а значит каждый день у вас меняются и мультипликаторы. Как правило, вы сами эту работу не делаете.

- Есть специальные сервисы, которые вам предоставляют все рассчитанные данные. Например, Financemarker.ru - здесь собираются данные финансовых отчетов компаний, рассчитываются мультипликаторы, дивиденды и многое другое.

Спасибо!