SKX Skechers U.S.A. Inc

Статус: Закрыта по сроку

Цена закрытия: 46.15

48% 34% за 6 мес.

Дата публикации: 2022-09-28

Плановое окончание: 2023-03-28

Фактическое закрытие: 2023-03-29

FREEDOM24 ( Рейтинг )

34.4

Вход

46.15

Цена

51

Цель

Инвест-идея Skechers U.S.A. Inc

Skechers будет процветать даже в условиях экономического спада

О компании

Skechers U.S.A. (SKX) производит и продает спортивную обувь для мужчин, женщин и детей по всему миру. Компания работает в трех сегментах: внутренняя оптовая торговля, международная оптовая торговля и прямые продажи потребителям. Skechers является третьим брендом спортивной обуви в мире по объемам выручки после Nike и Adidas.

В чем идея?

- Skechers входит в число наиболее узнаваемых производителей спортивной обуви и уступает только таким глобальным гигантам, как Nike, Adidas и Puma.

- Skechers будет процветать даже в условиях экономического спада, поскольку обувь компании носит преимущественно утилитарный характер.

- Потенциал для роста выручки сохраняется, поскольку количество фирменных магазинов компании превышает 100 лишь в двух странах — США и Китае, а собственная онлайн-платформа пока работает только в США.

- Доля DTC-продаж в общей выручке выросла с 25% до 40% за последние три года и, вероятно, продолжит расти. DTC-продажи отличаются более высокой маржинальностью, что может привести к улучшению прибыльности компании.

Почему акции могут вырасти?

Причина 1. Рыночные возможности

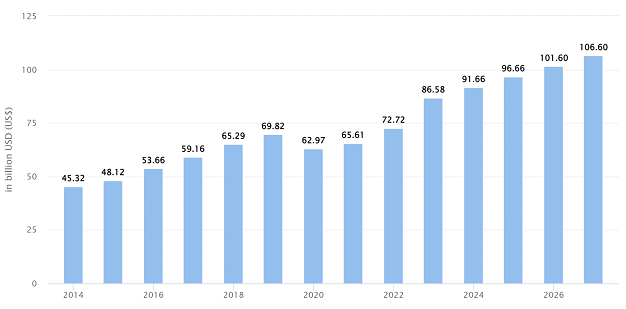

Согласно данным Statista, глобальный рынок спортивной обуви оценивается в $72,7 млрд и, как ожидается, будет расти со среднегодовым темпом (CAGR) 6,25% вплоть до 2026 года. Основной вклад в этот рост будет вносить Азиатско-Тихоокеанский регион со среднегодовым темпом 8,1%, что обусловлено увеличением располагаемого дохода населения.

Существует ряд исследований, свидетельствующих о сдвиге потребительских предпочтений в пользу спортивного досуга. Так, согласно исследованию Fortune Business Insights, в индустрии спортивной обуви будут доминировать потребители, которые занимаются “спортом для отдыха”, для которых спорт — это досуг, а не соревнование.

Кроме того, ожидается что рынок спортивной одежды будет демонстрировать впечатляющий среднегодовой темп роста 25% до 2025 года. Дистанционный режим работы, получивший распространение в период пандемии, подтолкнул потребителей к покупке более удобной одежды. И несмотря на возвращение к привычной жизни, 55% потребителей отмечают, что они по-прежнему носят спортивную одежду не только для занятий спортом.

Таким образом, растущий рынок спортивного досуга является важным фактором для роста Skechers, поскольку, в отличие от основных конкурентов Nike и Adidas, компания делает меньший акцент на профессиональный спорт и ориентируется на аудиторию любителей и приверженцев комфорта.

Причина 2. Сильное позиционирование

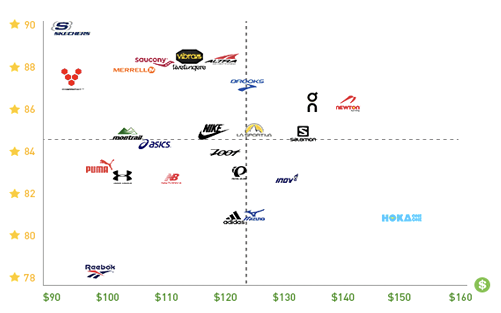

Skechers обладает сильным конкурентным позиционированием. Обувь компании отличается долговечностью и высоким качеством, однако она дешевле, чем у большинства конкурентов. Согласно исследованию RunRepeat Skechers имеет самую низкую среднюю цену при самых высоких потребительских рейтингах, демонстрируя лучшее соотношение цены и качества на рынке.

По версии Comparably, Skechers входит в число наиболее узнаваемых производителей спортивной обуви и уступает только таким глобальным гигантам, как Nike, Adidas и Puma, что ожидаемо, поскольку эти фирмы активно сотрудничают с лучшими спортсменами в мире. Высокое положение Skechers в рейтинге узнаваемости обусловлено лучшим соотношением цены и качества, а также значительной концентрацией на комфорте потребителей.

Сильное конкурентное позиционирование Skechers также выражается в высокой маркетинговой эффективности компании. Согласно последним годовым отчетам, Skechers генерирует $13,7 выручки на $1 расходов на продажи и маркетинг, в то время как показатели Nike и Adidas составляют $12,1 и $8,3, соответственно.

Причина 3. Устойчивость к рецессии

Сегодня одной из основных угроз, стоящих перед экономикой и фондовым рынком, является надвигающаяся рецессия. Однако Skechers обладает высокой степенью устойчивости к снижению потребительских расходов.

Обувь Skechers носит преимущественно утилитарный характер. Компания предлагает обувь для повседневной носки в отличие от других брендов, которые сконцентрированы на высокоэффективной спортивной экипировке. Во время рецессии потребители могут отложить покупку одежды, аксессуаров и специальной обуви, но они вряд ли будут отказываться от новой повседневной обуви, если старая уже износилась. Кроме того, во время рецессий потребители, как правило, переключаются с дорогих брендов на более дешевую альтернативу, что позволит Skechers отнять часть покупателей у своих более дорогих конкурентов.

Таким образом, Skechers будет процветать даже в условиях экономического спада. Примечательно, что компания смогла удержать выручку на сопоставимом уровне даже во время рецессии 2008/09 годов.

Финансовые показатели

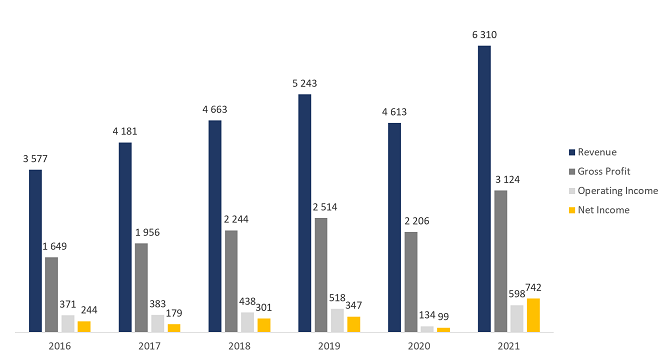

Финансовые результаты компании за последние годы можно резюмировать следующим образом:

- Устойчивый двузначный темп роста выручки на протяжении многих лет, кроме 2020 года (снижение на 12% из-за локдаунов). По результатам 2021 года выручка выросла на 36,8% год к году: с $4 613 млн до $6 310 млн.

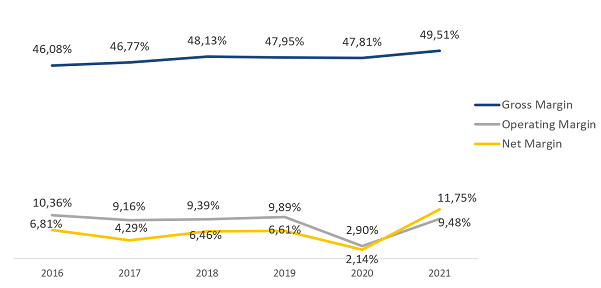

- Рост валовой маржинальности по мере расширения бизнеса и реализации эффекта масштаба. По итогам 2021 года валовая маржинальность выросла на 1,7 процентных пункта: с 47,81% до 49,51%.

- Стабильная операционная маржинальность. В 2021 году операционная маржинальность увеличилась на 6,58 процентных пункта: с 2,90% до 9,48%

- Устойчивая маржинальность чистой прибыли. По итогам года показатель увеличился на 9,61 процентных пункта: с 2,14% до 11,75%.

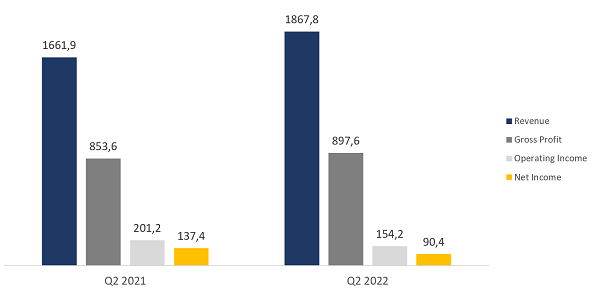

Финансовые результаты по итогам второго квартала представлены ниже:

- Выручка выросла на 12,4% год к году: с $1661,9 млн до $1867,8 млн.

- Валовая прибыль увеличилась на 5,15% год к году: с $853,6 млн до $897,6 млн. Валовая маржинальность снизилась с 51,36% до 48,06% из-за инфляционных факторов, включая рост стоимости материалов, логистики и рабочей силы.

- Операционная прибыль сократилась на 23,36%: с $201,2 млн до $154,2 млн. Операционная маржинальность снизилась с 12,11% до 8,25%, что обусловлено сокращением валовой маржинальности. Операционные расходы в процентах от выручки выросли незначительно: с 39,3% до 39,8%.

- Чистая прибыль снизилась на 34,21%: с $137,4 млн до $90,4 млн. Чистая маржинальность сократилась с 8,27% до 4,84%, что также обусловлено влиянием себестоимости и валовой маржинальности.

Потенциал для роста выручки сохраняется, поскольку лишь в двух странах — в США и Китае — количество фирменных магазинов компании превышает 100, а собственная онлайн-платформа пока работает только в США.

Кроме того, вероятно, мы увидим рост прибыльности Skechers. В последние годы компания делает акцент на DTC-продажах. В результате, их доля в общей выручке выросла с 25% до 40% за последние три года. DTC отличается более высокой маржинальностью.

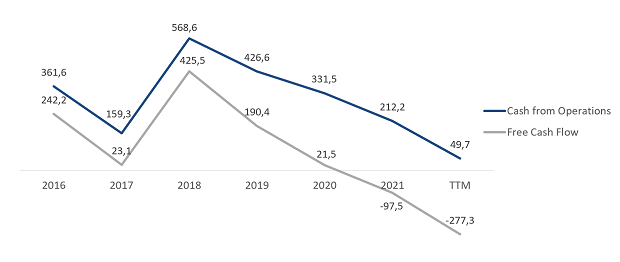

По итогам последнего отчетного периода TTM операционный денежный поток компании сократился с $212,2 млн до $49,7 млн. Свободный денежный поток на капитал снизился с -$97,5 млн до -$277,3 млн. Сокращение показателей обусловлено ростом чистого оборотного капитала из-за увеличения запасов на фоне глобальных проблем в цепочке поставок.

У Skechers здоровый баланс: общий долг компании составляет $1 599 млн, или 24% от всех активов, на денежные эквиваленты и краткосрочные инвестиции приходится $857 млн, а чистый долг равен $742,2 млн, что примерно соответствует показателю EBITDA за 2021 год (Net Debt/EBITDA ~1x).

Оценка

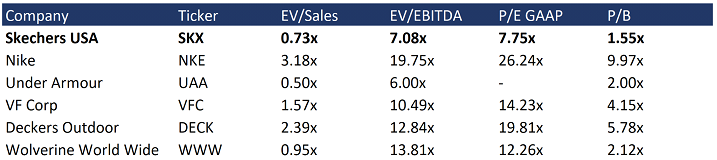

Несмотря на сильные финансовые показатели, Skechers торгуется с дисконтом к среднеотраслевому уровню: EV/Sales – 0,73x, EV/EBITDA – 7,08x, P/E – 7,75x, P/B – 1,55x.

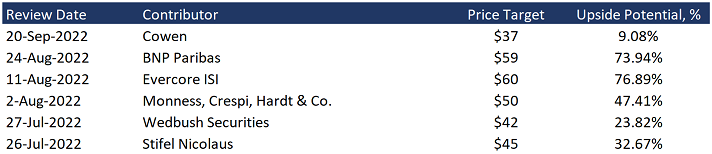

Минимальный ценовой таргет от инвестиционных банков, установленный Cowen, составляет $37 за акцию. Evercore оценивает Skechers в $60. Согласно консенсусу, справедливая рыночная стоимость акций составляет $51 за акцию, что предполагает потенциал роста в 50%.

Риски

- 30 ноября 2021 года компания урегулировала три иска от компании Nike о нарушении прав на дизайн. Вероятно, подобные судебные разбирательства будут продолжаться и в будущем, однако у Skechers есть необходимые ресурсы для защиты присутствия своего бренда.

- Рынок Китая является вторым для Skechers по объему выручки. Политика Zero-Covid и обострение торговых войн создают риски для финансовых показателей компании в долгосрочной перспективе.