RAGR Русагро

Статус: Закрыта досрочно

Цена закрытия: 235.4

35% -16% за 11 мес.

Дата публикации: 2024-03-22

Плановое окончание: 2025-03-25

Фактическое закрытие: 2025-02-27

Финам ( Рейтинг )

280

Вход

235.4

Цена

378.4

Цель

Инвест-идея Русагро

Сохраняется потенциал для роста

Расписки «Русагро» за 12 месяцев почти удвоились в цене и все еще сохраняют потенциал для роста. Один из крупнейших российских вертикально интегрированных агрохолдингов имеет стабильный, растущий, диверсифицированный бизнес. При этом расписки «Русагро» торгуются относительно дешево в сравнении с зарубежными аналогами и дешевле своих исторических мультипликаторов. В 2024 году инвесторы, помимо сильных финансовых результатов, ждут редомициляцию и дивиденды.

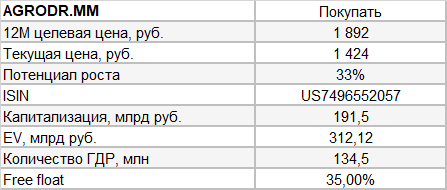

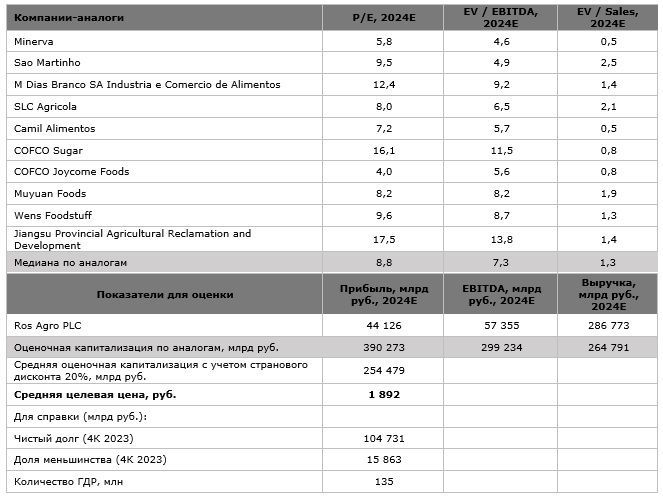

По оценке аналитиков «Финама», целевая стоимость расписок «Русагро» на горизонте 12 месяцев составляет 1 892 руб., потенциал роста 33%. Рейтинг — «Покупать». Для расчета целевой цены аналитики использовали оценку по мультипликаторам P/E, EV/EBITDA и EV/Sales за 2024 год относительно компаний-аналогов пищевой промышленности.

«Русагро» — вертикально интегрированный сельскохозяйственный холдинг, производящий и продающий зерно, мясо, сахар и масложировые продукты.

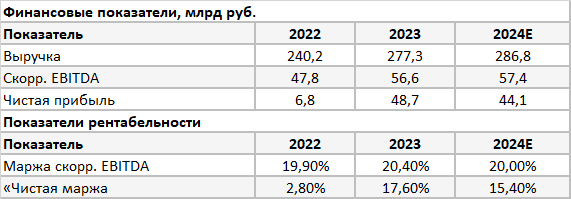

Выручка в 2023 году выросла на 15%, до 277,3 млрд руб. Скорректированный показатель EBITDA увеличился на 26%, до 56,6 млрд руб., рентабельность скорр. EBITDA выросла до 20%. Чистая прибыль за период составила 48,7 млрд руб., показав рост на 41,9 млрд руб. (+618%).

Ключевые драйверы роста «Русагро»:

Продукты питания являются базовой необходимостью, и спрос на них остается стабильным. При этом темпы роста цен на продукты остаются повышенными.

«Русагро» занимает ведущие позиции на рынке РФ: 15% в производстве сахара, первое место в категориях кускового сахара, потребительских маргаринов, подсолнечного масла и майонеза, а также заметные позиции в производстве свинины.

«Русагро» расширяет бизнес, приобретая более мелких игроков и модернизируя существующие производства. В 2023 году приобретен НЖМК, принесший 11% выручки, также модернизированы заводы из масложирового и мясного сегментов.

«Русагро» стремится наращивать экспорт. В 2023 году агрохолдинг экспортировал продукцию в 23 страны. Основными торговыми партнерами являются страны Юго-Западной Азии и страны СНГ. В 2024 году начнутся поставки свинины в Китай.

Группа «Русагро» инициировала процесс редомициляции с Кипра на остров Русский, планируя возобновить выплату дивидендов по завершении процесса. Однако пока юридическая смена места регистрации не одобрена.

Среди основных рисков для расписок «Русагро» можно выделить:

Неопределенность в сроках редомициляции может подорвать интерес инвесторов, особенно если процесс затянется без конкретных дат завершения, что влияет на ожидания по дивидендам.

Внешние факторы, такие как погодные условия и болезни, могут негативно сказаться на урожае и здоровье скота, влияя на производство и прибыльность компании.

Рост цен на сельскохозяйственную продукцию может замедлиться, что потенциально повлияет на выручку и рентабельность «Русагро», учитывая ее зависимость от цен на основные товары.

Валютные колебания могут негативно повлиять на чистую прибыль, как показывают убытки от валютных переоценок в 4-м квартале 2023 года.

Регуляторные ограничения и импортозамещение могут ограничить экспорт и повлиять на рентабельность за счет внутреннего ценового регулирования и запрета на импорт семян.

Описание эмитента

Группа «Русагро» — агропромышленный холдинг, бизнес которого представлен сахарным, масложировым, мясным и сельскохозяйственным сегментами. В основе бизнес-модели «Русагро» лежит идея вертикальной интеграции. Сахарное, мясное и масложировое бизнес-направления имеют полный цикл производства, а сельскохозяйственное обеспечивает их сырьем.

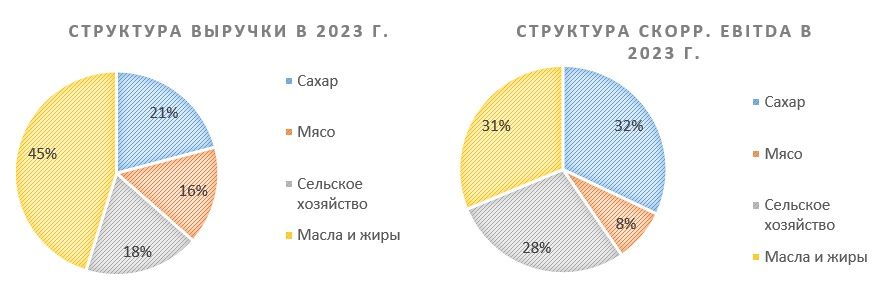

Большую часть выручки «Русагро» получает от сегмента «Масла и жиры», который в прошлом году пополнился приобретением Нижегородского масложирового комбината (НЖМК). Наиболее рентабельным сегментом по итогам года оказался сахарный сегмент, его маржа EBTIDA составила 32%.

Группа «Русагро» является дочерней компанией Ros Agro PLC, зарегистрированной на Кипре. На Московской бирже обращаются депозитарные расписки Ros Agro PLC, акции торговались на Лондонской фондовой бирже, однако в марте 2022 торги приостановлены. В июне 2022 года акционеры «Русагро» утвердили возможность делистинга GDR компании с Лондонской биржи, а также возможность размещения бумаг на другой международной площадке, однако на текущий момент эти решения не приняты.

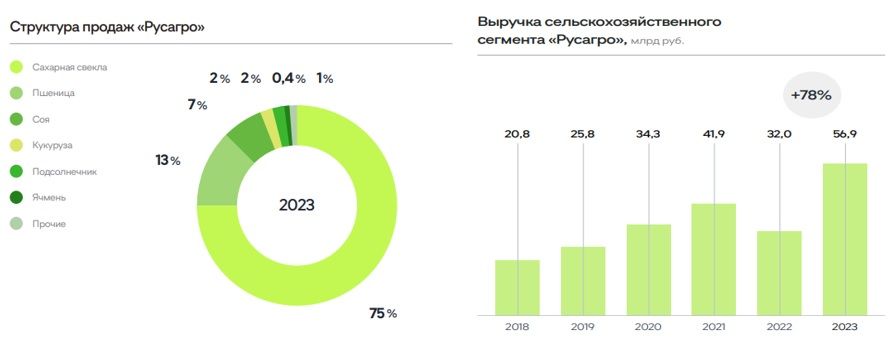

Сельскохозяйственный сегмент занимает 18% выручки «Русагро» и является ключевым сегментом в системе вертикальной интеграции Группы. Сельскохозяйственный сегмент производит сахарную свеклу, пшеницу, сою, кукурузу, подсолнечник и ячмень. Часть зерновых культур направляется в мясной сегмент в качестве сырья для производства корма для скота, масличные культуры идут в сегмент масложировых продуктов, сахарная свекла — на производство сахара. Взамен сельскохозяйственный бизнес получает удобрения от мясного (навоз) и сахарного (дефекат) сегментов.

«Русагро» является 4-м по величине землевладельцем в России, на долю Группы приходится 685 тыс. га, за год земельный банк вырос на 8%. Около четверти этой площади используется для посадки сои, примерно столько же под пшеницу, на третьем месте (~15%) — сахарная свекла. При этом в структуре продаж львиную долю занимает именно сахарная свекла (75%), далее идут пшеница (13%) и соя (7%).

В 2023 году объемы реализации продуктов сельскохозяйственного сегмента выросли на 64% г/г, до 7 232 тыс. тонн. Реализация всех основных культур показала положительную динамику. Объем продаж сахарной свеклы вырос на 66% и составил 5 394 тыс. тонн, объем реализации зерновых культур вырос на 17%, до 1 150 тыс. тонн, рост продаж сои и подсолнечника составил 280%, до 649 тыс. тонн.

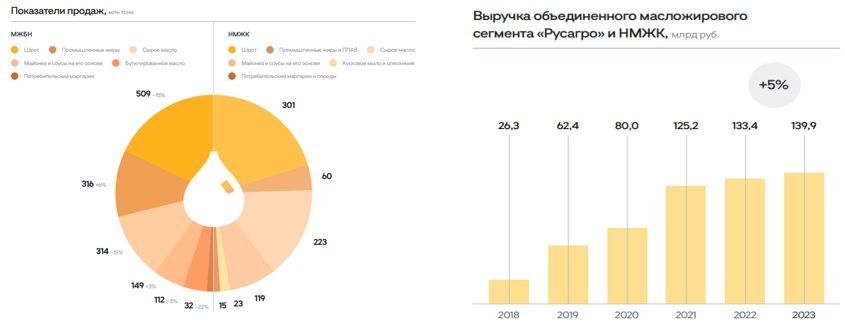

Масложировой сегмент в 2023 году принес большую часть выручки за счет консолидации НЖМК. «Русагро» производит промышленную и потребительскую масложировую продукцию. К промышленным товарам относится шрот, сырое масло и промышленные жиры. В прошлом году производство промышленной масложировой продукции «Русагро» снизилось на 8%, до 1 408 тыс. тонн, однако с учетом 682 тыс. тонн продукции, произведенной НМЖК, холдингу удалось нарастить производство. Потребительская масложировая продукция включает бутилированное масло, майонезные соусы, маргарин и мыло. Выпуск масложировой потребительской продукции «Русагро» в 2023 году снизился на 2% — до 296 тыс. тонн, НМЖК произвел еще 200 тыс. тонн продукции. В разрезе продаж на долю промышленной продукции приходится 67% выручки, а на долю потребительских товаров 33%. В потребительском сегменте «Русагро» принадлежат бренды майонеза «Ряба» (доля рынка — 11%), маргарина «Хозяюшка» (31%), соусы «Астория» (34%), кокосовое масло Delicato (77%) и ряд других.

Значительная часть продукции масложирового сегмента «Русагро» идет на экспорт в страны СНГ и Китай. В 2023 году на долю экспорта пришлось 37% выручки масложирового бизнеса.

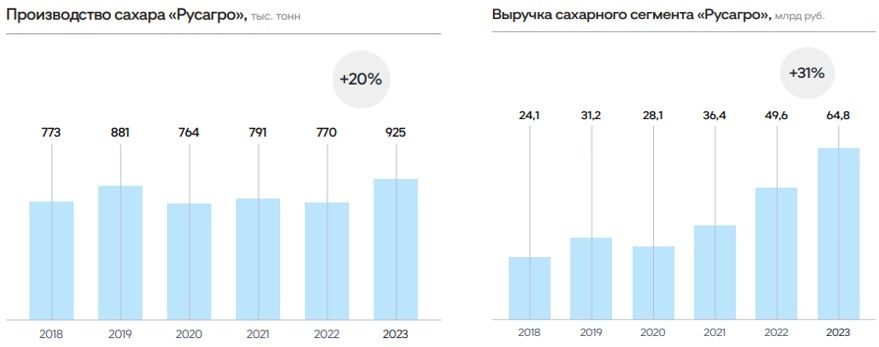

Сахарный бизнес стал самым рентабельным сегментом прошлого года на фоне значительного роста цен на сахар. В 2023 году объем переработанной заводами «Русагро» сахарной свеклы вырос на 20%, до рекордного уровня 5,7 млн тонн. В том числе 4 млн тонн сырья поставлено с полей сельскохозяйственного сегмента. На этом фоне производство сахара выросло также на 20%, до 925 тыс. тонн. Продажи сахара выросли на 25%, до 1 067 тыс. тонн, продажи жома — на 46%, до 277 тыс. тонн. Около четверти всей сахарной продукции направляется на экспорт, в 2023 году объем поставок за рубеж увеличился на 90%. Основные иностранные покупатели продукции «Русагро» — страны СНГ.

Сахарный бизнес «Русагро», как и другие сегменты, поделен на B2C и B2B. На потребительский сектор приходится 20% объемов продаж и 22% выручки. Это направление представлено такими брендами, как «Русский сахар» и «Чайкофский». Промышленное направление сосредоточено на оптовых продажах сахара и экспорте.

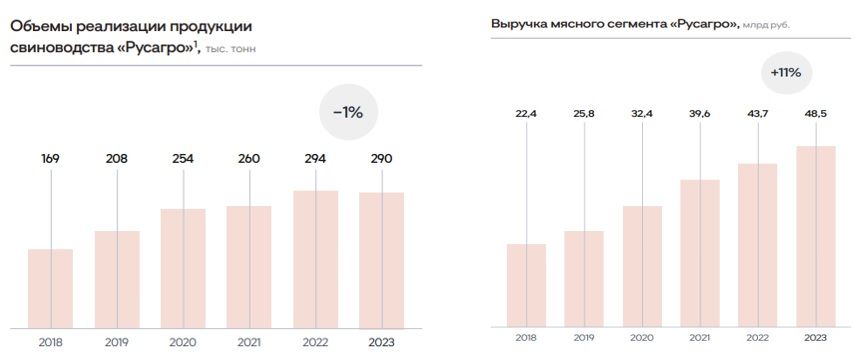

Мясной бизнес «Русагро» заключается в производстве свинины и продаже готовой продукции из нее. Компания занимает 3-е место среди крупнейших производителей свинины в РФ с долей 5,5%. В 2023 году поголовье «Русагро» выросло на 1% и составило 2,8 млн свиней. Производство свинины снизилось на 1%, до 334 тыс. тонн. Объем реализации снизился вслед за производством на 1%, до 290 тыс. тонн. В разрезе продаж большая часть свинины идет промышленным покупателям, на долю полуфабрикатов приходится всего 14% продаж. Около 9% всех продаж пришлось на экспорт, в первую очередь в Беларусь и Вьетнам.

Стратегия

Расширение бизнеса. «Русагро» увеличивает свое присутствие во всех бизнес-сегментах с помощью модернизации существующих производств или покупки более мелких игроков. В частности, в 2023 году компания приобрела 50% завода по производству масложировых продуктов НЖМК, закрыла сделку по приобретению 100% акций и контроля над элеватором АО «БиоТехнологии», модернизировала комбикормовый и масложировой заводы.

Расширение розничных продаж. Несмотря на то что во всех бизнес-сегментам большая часть продаж приходится на B2B-сегмент, «Русагро» активно наращивает портфель розничных брендов.

Увеличение эффективности. «Русагро» добивается роста эффективности через цифровую трансформацию и совершенствование бизнес-модели.

Факторы привлекательности

Рост спроса и цен на продукцию. Продукты питания являются базовой необходимостью, и спрос на них остается стабильным даже в периоды экономической неопределенности. В то же время темп роста цен в РФ остается повышенным, а государственное давление на продуктовые цены ослабевает. Всё это создает довольно стабильную макросреду для роста выручки «Русагро».

Ведущие позиции в сельскохозяйственной и пищевой отраслях. По данным компании на 2023 год, «Русагро» занимает 15% в производстве сахара в РФ (2-е место), в том числе 1-е место в производстве кускового сахара (55%), 5,5% — в производстве товарной свинины (3-е место), 65% — на рынке потребительских маргаринов и спредов (1-е место), 12% — на рынке подсолнечного масла (1-е место) и 38% — на рынке майонеза (1-е место).

Увеличение объемов производства. В декабре 2023 года Группа увеличила мощности маслоэкстракционного завода в Балаково с 1 800 до 2 400 тонн (+33%) переработки семян подсолнечника в сутки. Годовой объем переработки составит до 800 тыс. тонн семечки подсолнечника. Помимо модернизации Балаковского завода, прирост мощностей произошел из-за приобретенного в середине года НЖМК и модернизации заводов из мясного сегмента.

«Русагро» планирует начать поставки свинины в Китай уже в марте. В сентябре 2023 года Россельхознадзор сообщил, что Главное таможенное управление КНР разрешило поставки свинины из России. По оценке Национального союза свиноводов, Россия может поставлять в Китай до 200 тыс. тонн свинины ежегодно, однако в текущем году отгружено может быть всего 15–25 тыс. тонн. Экспортные поставки свинины более маржинальные, но из-за крайне небольших объемов значительного эффекта на рентабельность мясного сегмента они не окажут.

Редомициляция и возврат к дивидендам. В начале марта на конференц-звонке по результатам 2023 года финансовый директор «Русагро» Александр Тарасов заявил, что компания подала документы финансовому регулятору Кипра на запуск процесса редомициляции на остров Русский. После завершения редомициляции «Русагро» планирует вернуться к выплате дивидендов. Однако Тарасов отметил, что решения по смене юрисдикции на текущий момент компания не получила.

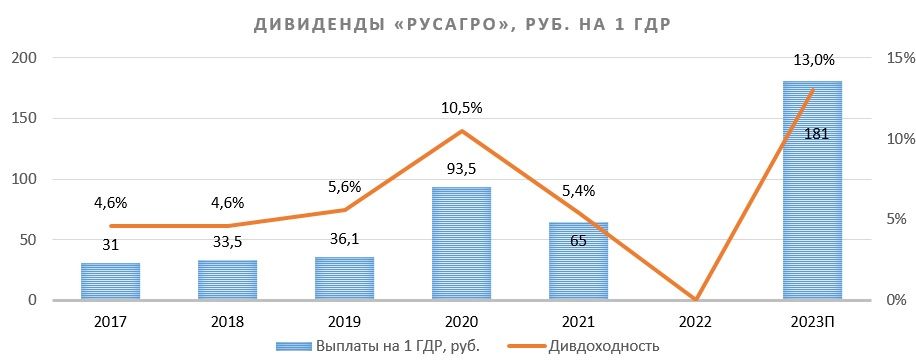

Выплаты акционерам

Дивидендная политика «Русагро» предусматривает выплату дивидендов в размере не менее 50% чистой прибыли по МСФО. Компания платила дивиденды дважды в год — по итогам первого полугодия и финальные за год. Последние дивиденды, если конкретнее, то только промежуточный дивиденд, Группа выплатила в 2021 году. На текущий момент «Русагро» не может платить дивиденды из-за иностранной регистрации. Однако после редомициляции компания за 2023 год может выплатить 181 руб. дивидендов на 1 акцию.

Финансовые результаты

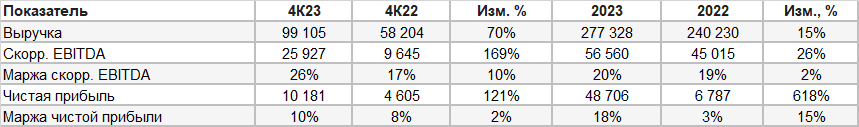

Выручка «Русагро» в 4К 2023 выросла на 70%, до 99,1 млрд руб. Наибольший вклад в рост доходов внесли сахарный (+131% г/г) и сельскохозяйственный (+123% г/г) сегменты, а также консолидация НЖМК (вклад в выручку составил 16 млрд). Рост сельскохозяйственного и сахарного сегментов связан с рекордным урожаем сахарной свеклы, ростом цен на сахар и низкой базой 2022 года.

Скорректированная EBITDA в 4К 2023 выросла на 169%, до 25,9 млрд руб., рентабельность скорр. EBITDA составила 26% (+9 п. п.). Кратный рост скорр. EBITDA показали все сегменты, кроме масложирового. В лидерах роста снова оказались сахарный и сельскохозяйственный сегменты на фоне роста выручки и увеличения цен.

Чистая прибыль за квартал увеличилась более чем вдвое и составила 10,2 млрд руб., рентабельность чистой прибыли увеличилась на 2 п. п., до 10%.

За весь 2023 год выручка выросла на 15%, до 277,3 млрд руб. Скорректированный показатель EBITDA подрос на 26% и составил 56,6 млрд руб., рентабельность скорр. EBITDA выросла до 20% в 2023 году по сравнению с 19% в 2022 году. Чистая прибыль за период составила 48,7 млрд руб., показав рост на 41,9 млрд руб. (+618%). Кратный рост чистой прибыли связан с эффектом низкой базы 2022 года, положительной переоценкой биологических активов и валютной переоценкой.

Ниже приводим динамику основных финансовых показателей, млн руб.:

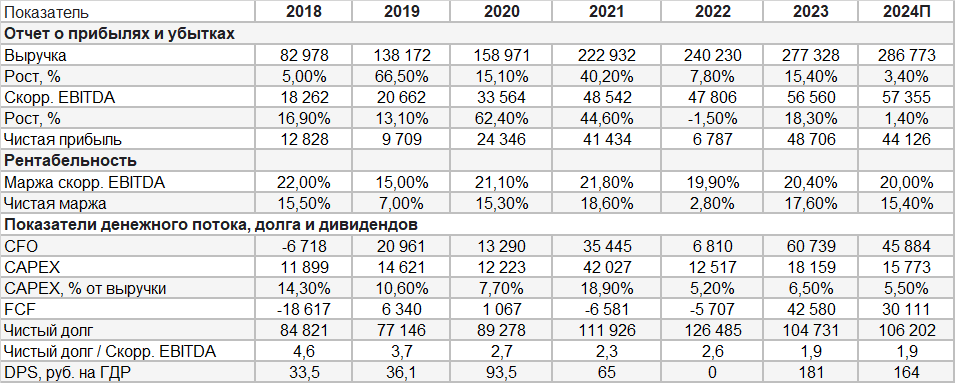

Далее приводим исторические и прогнозные финансовые показатели компании, млн руб.:

Риски

Затягивание редомициляции. Инвесторы ждут переезда компании и дивиденды, однако на текущий момент конкретных сроков планируемого переезда нет. В случае затягивания процесса интерес инвесторов к распискам может снизиться.

Риск неурожая и болезней. Как и любой сельскохозяйственный бизнес, «Русагро» напрямую зависит от урожайности своих земель и здоровья скота. На эти характеристики преимущественно влияют внешние факторы, такие как погодные условия (засуха, заморозки, переувлажнение, сильные ветры) и эпидемии. В частности, в 2023 году «Русагро» отчиталась о снижении переработки подсолнечной семечки на своих заводах из-за ледовой обстановки в Астрахани.

Возможное снижение цен на сельскохозяйственную продукцию. Группа «Русагро» получила значительную выручку благодаря высоким ценам на сахар и другие сельскохозяйственные товары. Ожидается, что в 2024 году темп роста цен замедлится, хоть и будет повышенным. В связи с этим возможно замедление темпов роста выручи и снижение рентабельности.

Валютный риск. Поскольку «Русагро» ведет операции как на внутреннем, так и на международном рынках, компания подвержена валютному риску. Курсовые разницы могут серьезно повлиять на чистую прибыль, как это было в 4К 2023, когда на финансовые результаты повлияли курсовые переоценки. В 4К 2023 «Русагро» отразила убыток в размере 3,4 млрд руб. по статье «Прочие финансовые расходы», большую часть которой составляют валютные переоценки.

Регуляторные риски. Цены на продукты питания — важная часть социальной программы российского правительства. Государство может ограничивать объемы экспорта и регулировать цены на внутреннем рынке, что негативно скажется на рентабельности. Также в РФ взят курс на импортозамещение, в связи с чем правительство на 2024 год ограничило ввоз семян из недружественных стран. Под ограничения попали семена картофеля, пшеницы, ржи, ячменя, кукурузы, соевых бобов, подсолнечника и сахарной свеклы.

Оценка

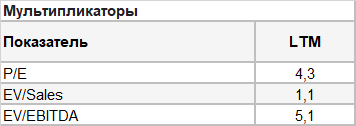

Для оценки целевой стоимости расписок «Русагро» мы использовали сравнительный подход, включающий оценку по мультипликаторам относительно аналогов среди сельскохозяйственных предприятий и компаний пищевой промышленности из развивающихся стран. Мы применили дисконт в размере 20% за страновой риск к оценке относительно аналогов.

Оценка по мультипликаторам относительно компаний-аналогов

Источник: оценки ФГ «Финам»

Прогнозная цена расписок «Русагро» на 12 месяцев составляет 1 892 руб., что подразумевает апсайд 33% от текущей цены. Аналитики «Финама» присваивают распискам «Русагро» рейтинг «Покупать».

Технический анализ

Расписки «Русагро» с начала 2024 года движутся внутри бокового канала 1 360–1 465 руб. 15 марта котировки оттолкнулись от нижней границы диапазона и начали движение к уровню сопротивления 1 465 руб. В случае пробития этого следующий значимый уровень сопротивления находится на отметке 1 590 руб.