X5 vs Магнит

Давненько ничего не писал, особо интересных идей на рынке нет, пока занимаюсь анализом компаний и сравниваю некоторые из них между собой. Я постараюсь не перегружать пост текстом, приведу все в виде графиков..

Приветствую, друзья!

Давненько ничего не писал, особо интересных идей на рынке нет, пока занимаюсь анализом компаний и сравниваю некоторые из них между собой.

Сегодня решил пост посвятить операционным показателям. Финансовые данные и мультипликаторы всех компаний можно посмотреть на сайте Financemarker. Я постараюсь не перегружать пост текстом, приведу все в виде графиков, очень интересно порой отвлечься от насущных отчетов по МСФО и просто взглянуть на операционные показатели одного бизнеса и сравнить их с другим бизнесом, так я и сделаю. Недавно выходила статья Юрия Козлова про Магнит, там было как раз приведено сравнение финансовых показателей двух этих компаний, почитать можно тут.

X5 Retail Group

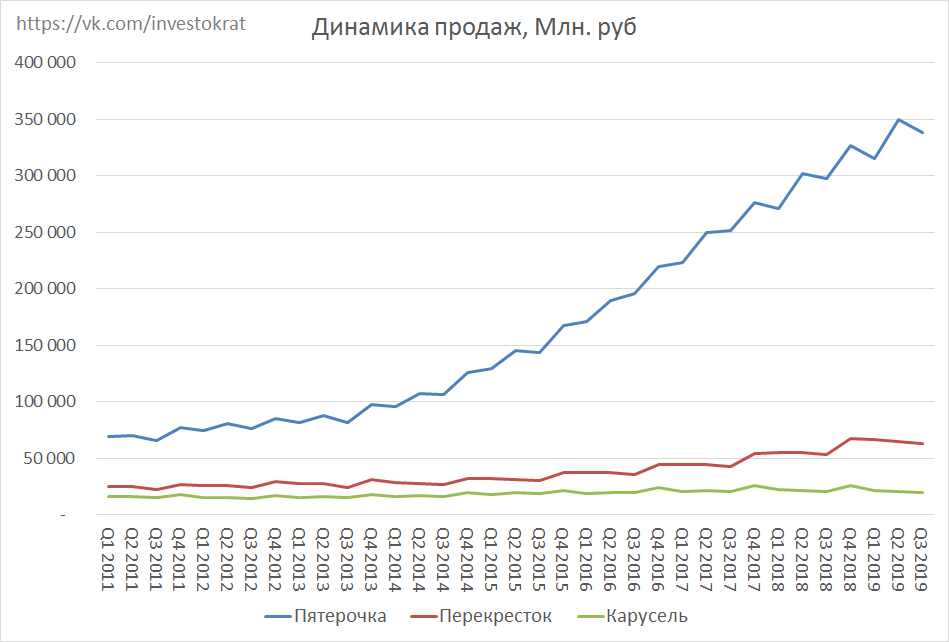

Динамика продаж показывает, что в группе у Пятерочки равных по обороту нет, но нужно помнить, что все-таки форматы магазинов разные, Перекресток относится скорее к формату супермаркетов, а не к формату магазинов у дома, а Карусель это вообще гипермаркет. Но из последнего отчета следует, что Карусели жить осталось не очень долго, скоро всего магазины такого типа приобретут формат Перекрестков, может оно и к лучшему.

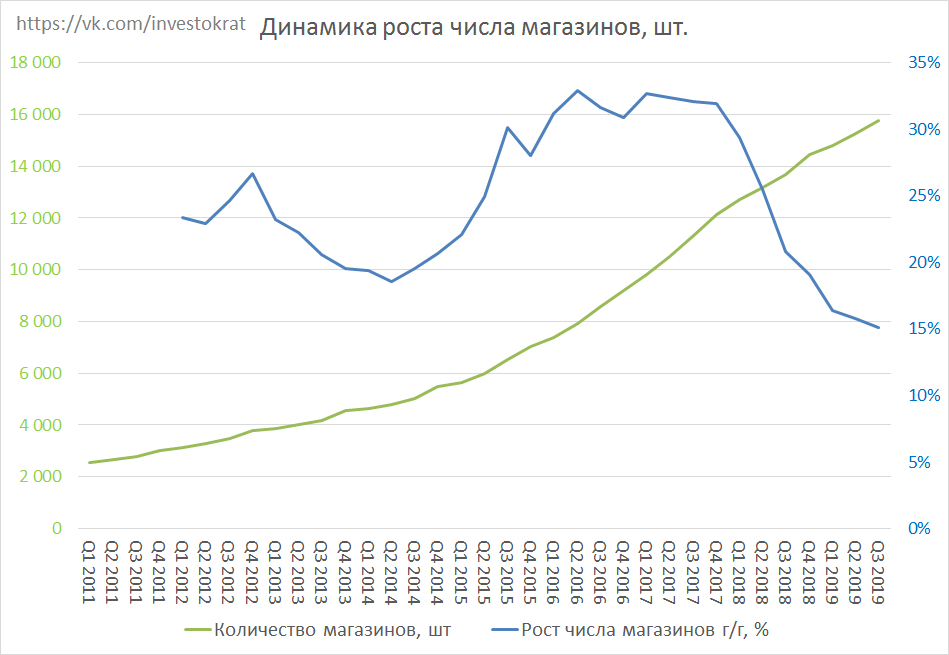

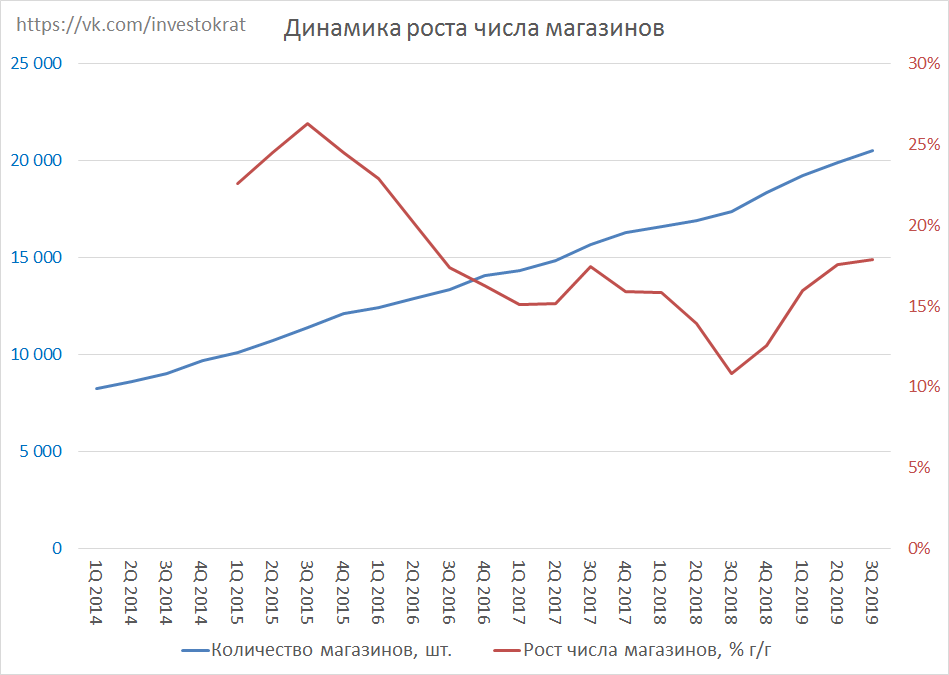

Динамика роста новых магазинов с 2018 года начала сокращаться.

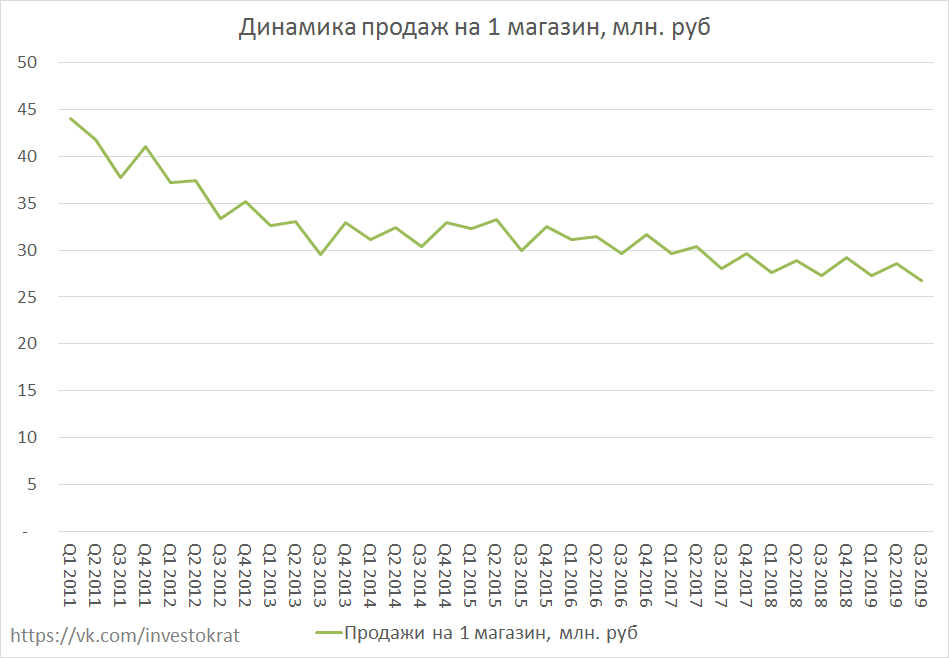

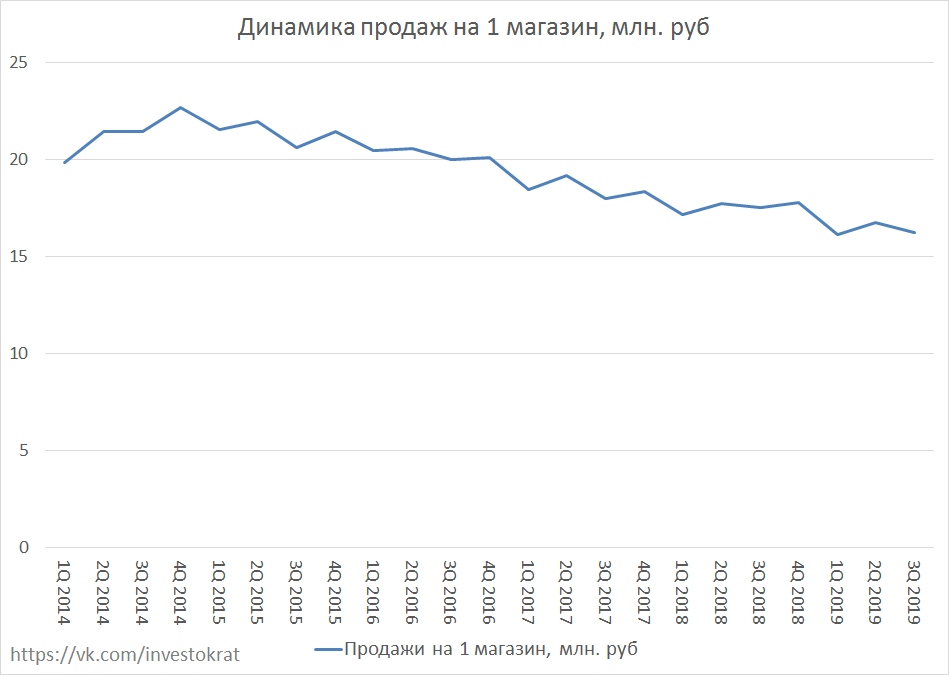

Это связано в первую очередь с тем, что продажи в пересчете на 1 магазин показывают нисходящую динамику и не дают того выхлопа, который был раньше. Оно и не удивительно, доходы населения не растут, цены на продукты растут умеренно, само население растет гораздо более низкими темпами, чем магазины, поэтому эта динамика вполне закономерна. Чтобы не быть голословным, посмотрим на цифры:

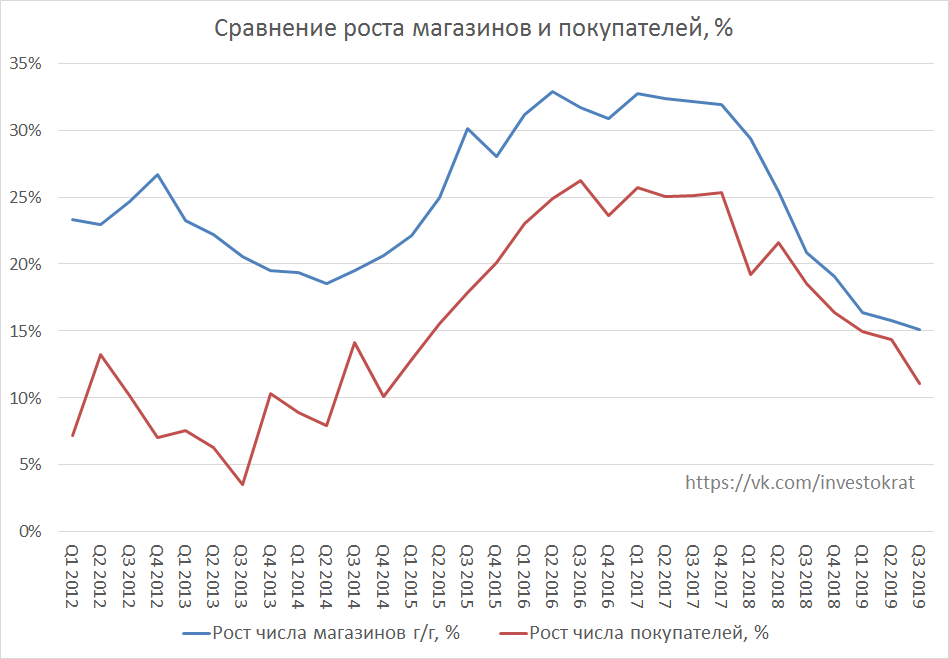

Динамика роста покупателей не успевает за динамикой роста магазинов, как и было сказано выше. Где-то эти 2 графика должны сойтись для баланса. В итоге, получаем, что продажи на 1 магазин имеют нисходящую динамику:

Даже не смотря в финансовую отчетность видно, что продажи растут, а вот эффективность этих продаж снижается, рентабельность снижается, что мы собственно и наблюдаем, читая финансовую отчетность.

МАГНИТ

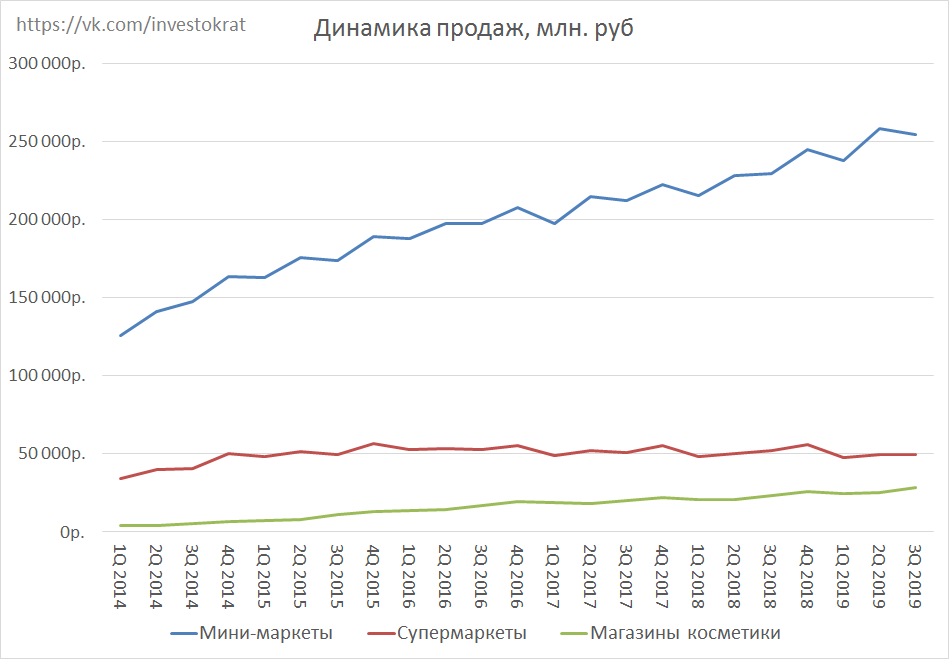

У Магнита нет отдельных названий для разных форматов магазинов, в отличии от Х5, поэтому назовем так, как есть, мини-маркеты, супермаркеты и магазины косметики и бытовой химии для простоты, остальные пока учитывать не будем, т.к. их относительно небольшое количество.

Мини маркеты Магнита в группе чем-то напоминают Пятерочки, т.е. это и есть те же самые магазины у дома, которые дают львиную долю оборота.

Динамика роста числа магазинов примерно похожа на X5, что в целом оправдано, т.к. у Магнита оборот на 1 магазин так же падает.

Причины такого снижения мы уже рассмотрели.

X5 vs МАГНИТ

Давайте теперь сравним динамику операционных показателей по компаниям.

Для сравнения возьмем данные за последние 6 лет, т.е. с начала 2014 года. На некоторых графиках период будет начинаться с 1 кв. 2015 года, т.к. это является сравнением в % как раз с 1 кв. 2014 года.

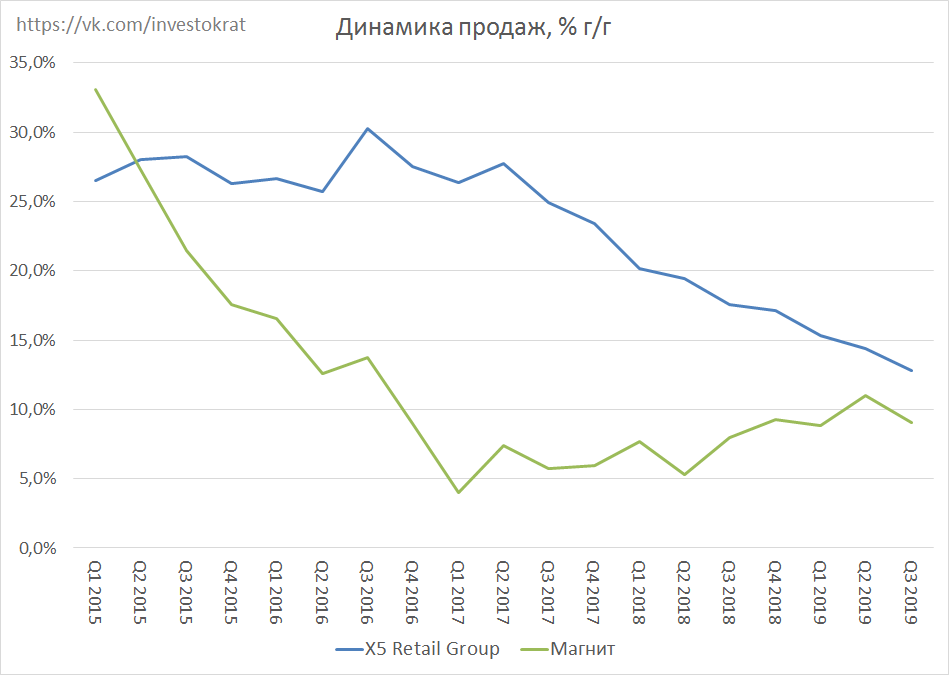

X5 на графике выглядит более крепкой, рыночная конъюнктура влияет на продажи, но компания держится, Магнит рухнул сразу, особо не сопротивляясь, но при этом вышел на полку в районе 10% год к году, Х5 судя по всему стремится в ту же область. В перспективе мы можем увидеть более низкий рост, т.к. инфляция снижается, доходы у населения снижаются, а экономика особо не растет, среднегодовой рост ВВП прогнозируют около 1% на ближайшие годы. Скорее всего, рост продаж закрепится в коридоре 5-15%.

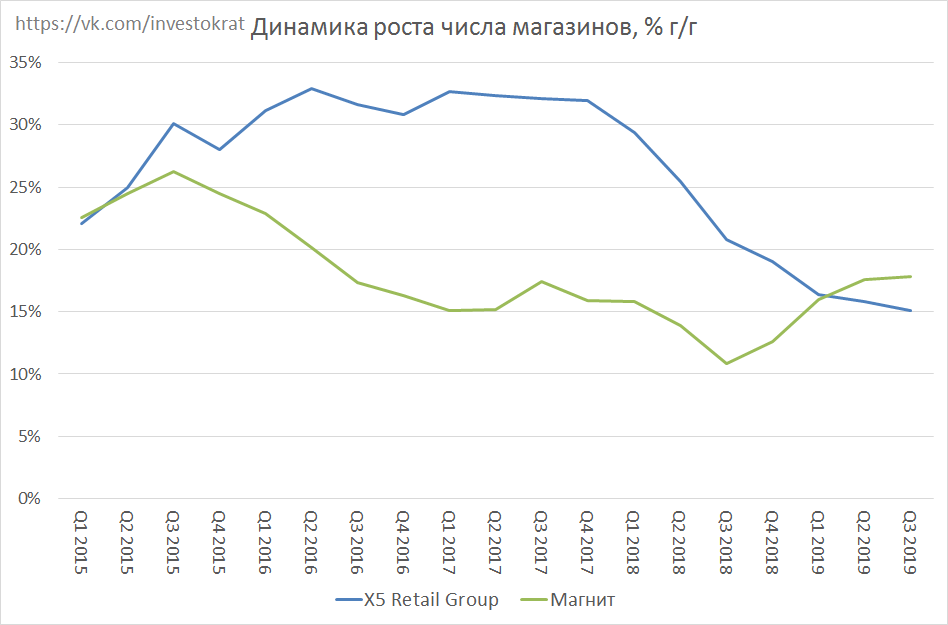

И тут видно, что стратегии у этих гигантов разошлись, менеджмент Магнита начал активно снижать число магазинов, в то время, как Х5 продолжал какое-то время их наращивать более высокими темпами. Потом тенденция поменялась, Магнит начинает наращивать темпы, а Х5 снижать. Посмотрим, что из этого выйдет, но пока динамика не очень оптимистичная по доходам на 1 магазин. Магнит пошел по пути затоваривания всего, даже отделения Почты России забили шоколадками и печеньками, чтобы бабушкам не скучно было сидеть в очереди, наверное.

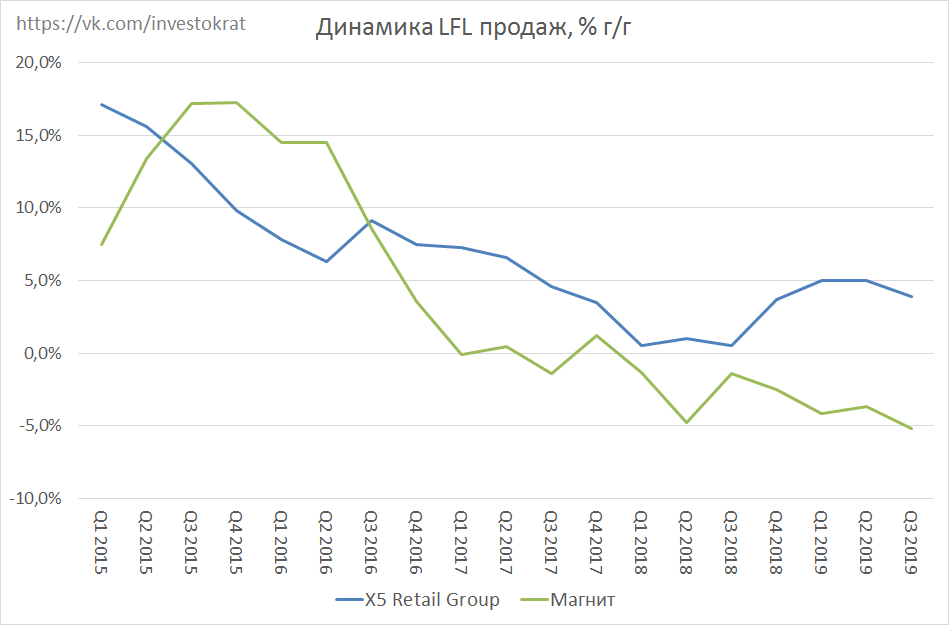

LFL - это сопоставимые продажи. Т.е. в данном случае учитываются продажи только тех магазинов, которые работали за выбранный период времени, данные по новым магазинам и закрывшимся в течении периода не учитываются.

И снова, график динамики LFL продаж (хотя, это скорее следствие верхних графиков, а не причина) у Х5 выглядит более консервативным, менеджмент плавно двигает рычаг, не делая резких движений. Такое ощущение, что у Х5 рулит всем консерватор со стажем (Ольга Наумова до 2018 года) видна женская аккуратность, грациозность, даже в графиках операционных показателей. А у руля Магнита как будто был трейдер-спекулянт да еще и с плечами (Сергей Галицкий), видно, что мужик рулил, во всяком случае до прихода Наумовой по операционным показателям это было явно так. Неудивительно, почему Наумова не смогла там ужиться, она привыкла работать плавно, аккуратно, не торопясь, а там ей каждый день наверное предлагали "давай шорти скорее продуктовые магазины, и бери аптеки на все плечи", там Сергей Николаевич разбаловал всех, по 30% в год расти.

Ну да ладно, шутки шутками, а вот по операционным показателям Х5 интереснее выглядят.

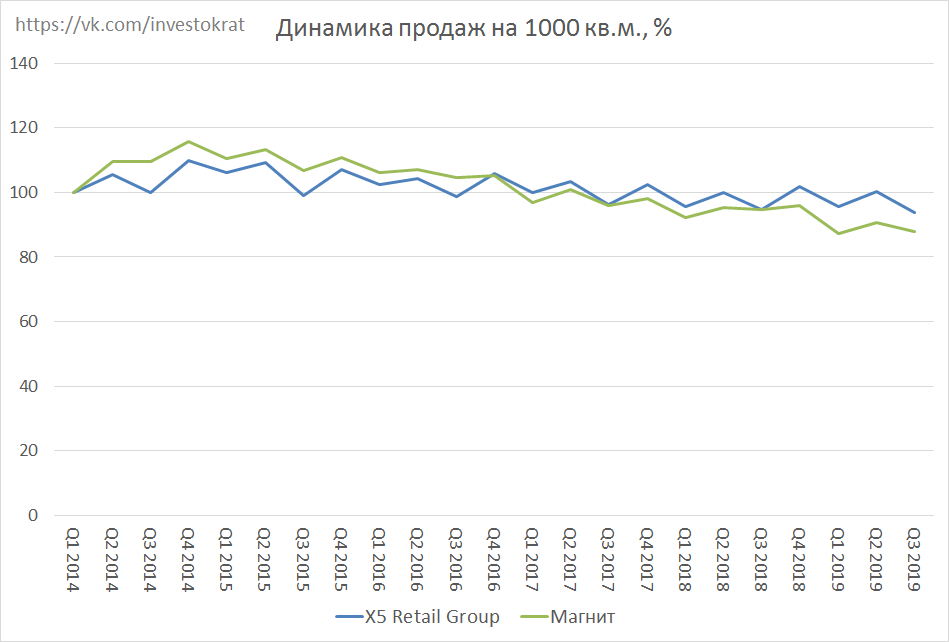

Ради интереса, можно посмотреть динамику продаж по отношению к площади магазинов, а не их количеству, возможно это будет более точный показатель. Возьмем начало 1 кв. 2014 года за 100%.

По отношению к площади продажи так же снижаются. Но опять же, динамика Х5 более ровная и можно сказать, что она не так сильно пострадала, как у Магнита. Это еще раз подтверждает мои мысли, что стратегия у Х5 более консервативная и продуманная, что видно по волатильности почти всех операционных показателей.

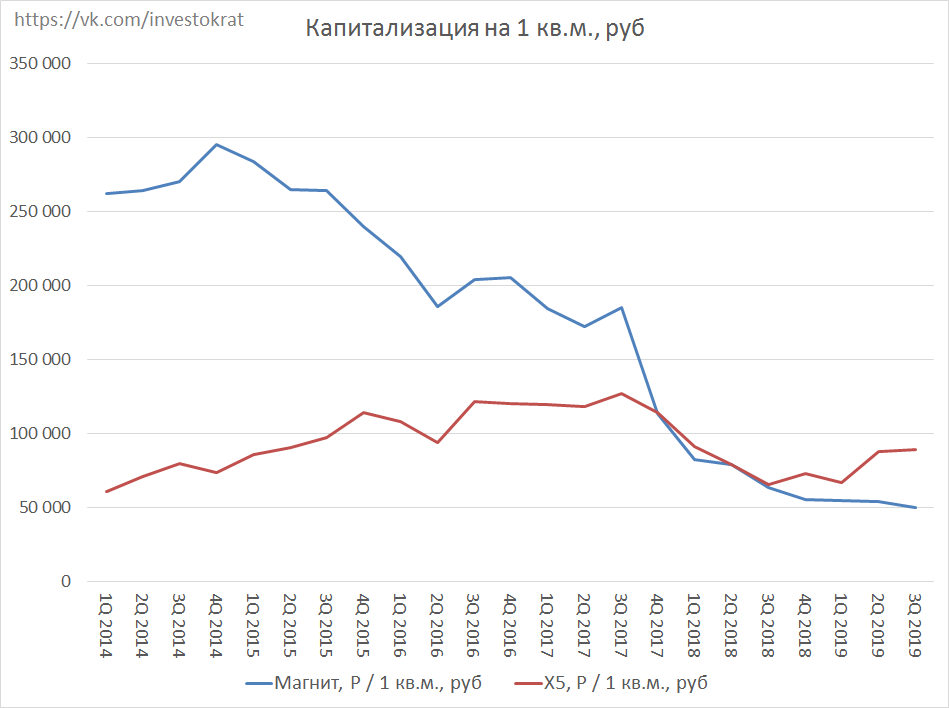

Ну и глянем на капитализацию на 1 кв. м. такого бизнеса. Собственно, Магнит стоил в 5 раз дороже Х5 в моменте.

Наращивание количества магазинов снижает рентабельность существующих, но если не открывать новых, можно потерять долю рынка, т.к. конкуренты не дремлют. И тут менеджменту нужно искать компромисс между открытием новых магазинов и снижением эффективности старых. Посмотрим, кто выберет более правильную стратегию, которая даст бОльший эффект. Оба магазина сменили топ менеджеров и пока что-то прогнозировать сложно, нужно дождаться результатов за весь 2019 год и посмотреть, что меняется и в какую сторону. Здесь от менеджмента многое зависит, это не тот бизнес, где можно поставить за руль кого угодно, а лодка все равно будет плыть, здесь нужна стратегия. Пусть учатся у менджмента Детского мира ), я хотел сюда его тоже включить для полной картины, но пока не набрал по нему достаточного количества данных, в перспективе постараюсь сделать, если такой формат будет вам интересен в дальнейшем.

Благодарю всех за внимание и желаю вам успешных инвестиций!

Представленная информации носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией.

P.S.Ищите все инвестиционные прогнозы Георгия Аведикова, а также других авторов нашего блога в "Рейтинге аналитиков" на FinanceMarker. Для бесплатного доступа, зарегистрируйтесь.