NVTK Новатэк

Статус: Активна

20% за 12 мес.

975.4

Вход

976.6

Цена

1 170

Цель

Инвест-идея Новатэк

Исключение проектов

За последний год санкционное давление со стороны США на проекты «НОВАТЭКа» в сфере СПГ заметно усилилось, из-за чего реализация проектов после «Арктик СПГ 2» на данный момент находится под вопросом, несмотря на работу по импортозамещению. В то же время за последний год акции «НОВАТЭКа» упали уже на 45%, и сейчас, по нашим расчетам, компания имеет оценку 2,9 EV/EBITDA скорр. 2024E. На наш взгляд, такая оценка уже учитывает отсутствие каких-либо проектов развития, в связи с чем мы сохраняем умеренно позитивный взгляд на акции компании.

Мы понижаем целевую цену по акциям «НОВАТЭКа» с 1 552,0 руб. до 1 169,7 руб. на горизонте 12 мес., но сохраняем рейтинг «Покупать». Апсайд составляет 19,9%. Понижение целевой цены связано с исключением проектов «Мурманский СПГ» и «Обский СПГ» из оценки по причине отсутствия каких-либо комментариев со стороны менеджмента по ходу их реализации.

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов, а также участвует в проектах в сфере СПГ.

Планы «НОВАТЭКа» по проектам в сфере СПГ находятся под вопросом. В последний год санкционное давление на проекты со стороны США усилилось, и от сотрудничества с «НОВАТЭКом» частично отказываются даже китайские компании.

В базовом сценарии мы ожидаем реализации первых двух линий проекта «Арктик СПГ 2» мощностью 6,6 млн т в год каждая. Обе линии имеют высокую степень готовности, а дефицит танкеров ледового класса решаем в среднесрочной перспективе. При этом проекты после «Арктик СПГ 2» мы исключили из своей оценки на фоне отсутствия комментариев менеджмента по конкретным планам и срокам реализации.

Текущая оценка уже во многом учитывает сложности с реализацией проектов. По нашим расчетам, «НОВАТЭК» сейчас оценивается всего в 2,9 EV/EBITDAскорр. 2024E, что соответствует секторальному уровню.

«НОВАТЭК» сильно отчитался по итогам первого полугодия. Выручка компании выросла на 17,0% г/г, до 752 млрд руб., скорр. EBITDA с учетом СП — на 15,6% г/г, до 480,7 млрд руб. Чистая прибыль акционеров увеличилась в 2,2 раза, до 341,7 млрд руб. Рост финансовых результатов преимущественно связан с более высокими рублевыми ценами на нефть.

Дивидендная политика «НОВАТЭКа» предусматривает выплату 50% скорректированной чистой прибыли дважды в год. По итогам первого полугодия компания уже выплатила 35,5 руб. на акцию (3,6% доходности). По нашим расчетам, по итогам второго полугодия дивиденды составят 53,8 руб. на акцию, что соответствует 5,5% доходности.

Для расчета целевой цены акций «НОВАТЭКа» мы использовали метод суммы составных частей, рассчитывая стоимость крупнейших проектов по методу DCF. Для учета рисков реализации будущих проектов в сфере СПГ для них мы использовали повышенную на 2% ставку дисконтирования.

Ключевым риском в инвестиционном кейсе «НОВАТЭКа» является влияние санкций на возможность реализации проектов в сфере СПГ. Кроме того, негативно на кейс компании могут повлиять снижение цен на углеводороды и постепенный отказ ЕС от российского СПГ.

Описание компании

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов. Одним из центральных направлений развития является реализация проектов в сфере СПГ. Основные активы «НОВАТЭКа» расположены на полуострове Ямал. Выручка основного бизнеса примерно пополам разделена между природным газом и жидкими углеводородами. Ключевые регионы продаж — внутренний рынок и Европа. В будущем все более важную роль в выручке будет играть азиатский рынок.

Стратегия и рыночные тенденции

Локально стратегия развития «НОВАТЭКа» оказалась под беспрецедентным давлением в первую очередь из-за санкций со стороны США. Напомним, до 2022 года компания планировала нарастить производство до 70 млн т в год к 2030 году. Для сравнения: сейчас компания производит 21–22 млн т СПГ в год в первую очередь за счет крупнотоннажного проекта «Ямал СПГ».

Следующим проектом «НОВАТЭКа» может стать «Арктик СПГ 2». Изначально завод должен был состоять из трех линий мощностью 6,6 млн т каждая, а первую планировали запустить еще в конце прошлого года. Технологически все готово, однако попадание проекта в санкционный список США привело к отсрочке запуска. Локально основной проблемой является отсутствие танкеров ледового класса, которые должны были поставить с корейской верфи, однако сейчас эти планы отменены. Танкеры, необходимые для проекта, производятся на российской верфи «Звезда», однако сроки завершения строительства регулярно переносятся.

По данным СМИ, в летний сезон, когда ледовая обстановка позволяет обойтись без танкеров ледового класса, «Арктик СПГ 2» начал первые отгрузки, однако пока ни одна партия не была доставлена покупателям. Вероятно, даже с учетом скидок не все потенциальные покупатели готовы сотрудничать с «Арктик СПГ 2». Несмотря на это, в базовом сценарии мы считаем, что высокая технологическая готовность первых двух линий, постепенное строительство танкеров ледового класса внутри РФ и растущий спрос на СПГ в Китае позволят «НОВАТЭКу» в течение ближайших двух-трех лет вывести первые две линии «Арктик СПГ 2» на проектную мощность. В то же время реализации ранее планировавшейся третьей линии мы не ожидаем.

Следующим крупнотоннажным проектом «НОВАТЭКа» должен был стать «Мурманский СПГ» проектной мощностью 20,4 млн т СПГ в год. Особенностями проекта является использование собственных технологий по сжижению, профицит электроэнергии в Мурманской области и отсутствие необходимости в специальных танкерах ледового класса, так как проект будет реализовываться на базе круглогодичного незамерзающего порта. Однако, по данным СМИ, в настоящий момент проект заморожен, что, вероятно, связано с фокусом менеджмента на запуске «Арктик СПГ 2» и отказом китайских компаний сотрудничать с подсанкционными проектами. Мы все еще считаем, что у «НОВАТЭКа» есть возможность на долгосрочном горизонте реализовать «Мурманский СПГ», однако с учетом отсутствия каких-либо официальных комментариев со стороны менеджмента мы исключили проект из своей оценки.

Похожая ситуация сложилось со среднетоннажным проектом «Обский СПГ», мощность которого должна составить не менее 5 млн т СПГ в год. По данным СМИ, работа по производству СПГ на базе проекта также заморожена. В то же время рассматривается перепрофилирование проекта под производства аммиака и карбамида с фокусом на рынке АТР. На данный момент минеральные удобрения не подвергаются санкциям, так как считаются жизненно необходимыми продуктами, в связи с чем перепрофилирование «Обского СПГ» может оказаться успешным.

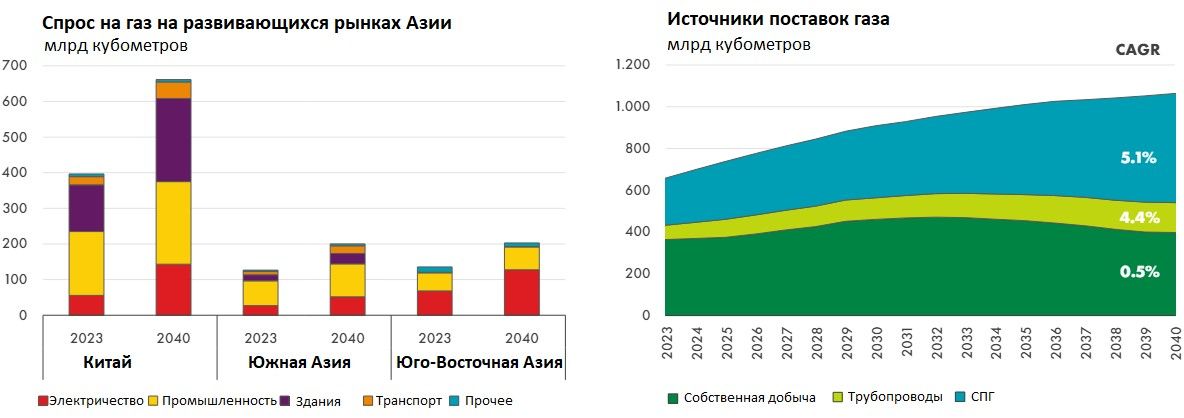

Что касается потенциальных рынков сбыта, то основной фокус у «НОВАТЭКа», вероятно, будет приходиться на рынки АТР: Китай, Индия, Пакистан, Вьетнам и более мелкие потребители. При текущей политической обстановке поставки с «Ямал СПГ» в ближайшие два-три года, вероятно, придется перенаправить на новые рынки. Напомним, сейчас более 2/3 СПГ с «Ямал СПГ» идет в Европу. При этом в отличие от закрытых для проектов «НОВАТЭКа» западных рынков на рынках АТР спрос на газ в целом и СПГ в частности в ближайшие 10–15 лет будет расти. Например, Shell ожидает, что во всех перечисленных странах пик спроса на газ будет достигнут после 2040 года. При этом важно отметить, что на большинстве из указанных рынков «НОВАТЭК» не будет конкурировать с США, у которых наибольший потенциал роста производства СПГ. АТР логистически удален от американских СПГ-заводов, а, например, Китай может выбирать российский, а не американский СПГ по политическим причинам.

Эксперты учебного центра «Финам» регулярно обсуждают техническую и новостную ситуацию по российским акциям. Регистрируйтесь на прямые эфиры.

Также отметим, что локально рыночная конъюнктура, как в Европе, так и в Азии, остается достаточно благоприятной. Несмотря на практически рекордную заполненность ПХГ в Европе, цены в последние месяцы держатся в диапазоне $ 400–450 за 1 тыс. кубометров. Основными причинами все еще повышенных цен на газ являются перенаправление поставок СПГ на рынок АТР, перенос запуска некоторых крупных проектов в сфере СПГ, опасения относительно перспектив поставок из РФ и приближение отопительного сезона. В базовом сценарии нейтральной зимы ожидаем, что в ближайшие месяцы цены на газ могут остаться у отметки $ 400 за 1 тыс. кубометров.

Выплаты акционерам

Дивидендная политика «НОВАТЭКа» предусматривает выплату 50% скорректированной чистой прибыли по МСФО в виде дивидендов. По итогам первого полугодия компания уже выплатила 35,5 руб. дивидендов на акцию (3,6% доходности). По нашим оценкам, объем выплат за весь год может составить 89,3 руб. на акцию, что соответствует 9,2% доходности.

Кроме того, в периоды сильного снижения акций «НОВАТЭК» проводит байбэк. Последний раз выкуп проводился сразу после начала СВО, но в случае развития текущей коррекции допускаем возобновление обратного выкупа акций. Если выкуп акций возобновится или свою долю увеличит глава компании Леонид Михельсон, то это может стать значимым драйвером для роста.

Риски

- Ключевым краткосрочным риском для «НОВАТЭКа» является влияние санкций на способность компании реализовать свои ключевые проекты. В условиях отсутствия комментариев со стороны менеджмента мы исключили «Мурманский СПГ» и «Обский СПГ» из своей оценки.

- Страны ЕС могут отказаться от российского СПГ. В 2023 году около 16 млн т российского СПГ экспортировалось в Европу, преимущественно с проекта «Ямал СПГ». Быстро такие объемы заменить сложно, и мы полагаем, что в первую очередь ЕС откажется от трубопроводного газа. Заметный рост мирового предложения СПГ начнется только в конце года, в связи с чем снижения экспорта российского СПГ в ЕС мы ожидаем только с конца 2025 года, а полный отказ может произойти в 2026 году. В то же время отметим, что логистическая гибкость СПГ поможет в короткие сроки перенаправить экспорт на рынки АТР, однако это, вероятно, приведет к появлению скидок на российский СПГ и увеличит транспортное плечо.

- Около 75% СПГ с проекта «Ямал СПГ» имеет привязку к ценам на нефть. Кроме того, только около половины выручки основного бизнеса приходится на природный газ, остальное — на ЖУВ и продукты газопереработки. Это делает бизнес «НОВАТЭКа» достаточно сильно зависимым от волатильных мировых цен на нефть.

- Не исключено дальнейшее повышение налоговой нагрузки на нефтегазовый сектор, если дефицит бюджета РФ будет увеличиваться.

Финансовые результаты

По итогам первого полугодия «НОВАТЭК» представил сильную отчетность по МСФО. Выручка компании выросла на 17,0% г/г, до 752 млрд руб., скорр. EBITDA с учетом СП — на 15,6% г/г, до 480,7 млрд руб. Чистая прибыль акционеров увеличилась в 2,2 раза, до 341,7 млрд руб.

Рост выручки и EBITDA преимущественно связан с увеличением рублевых цен на нефть в годовом выражении. Основная часть поставок СПГ и экспорта ЖУВ у «НОВАТЭКа» привязаны именно к ценам на нефть. При этом опережающий рост чистой прибыли преимущественно вызван разовыми факторами — в первую очередь убытком от валютной переоценки в прошлом году и прибылью в этом.

Свободный денежный поток по итогам полугодия сократился на 23,3%, до 60,4 млрд руб. В первую очередь снижение FCF вызвано увеличением капитальных затрат на 15,7% г/г, до 122 млрд руб., что, вероятно, связано с попытками запустить «Арктик СПГ 2». На фоне относительно слабой динамики FCF чистый долг перешел в положительную область, составив 139,8 млрд руб. При этом долговая нагрузка остается на крайне низком уровне.

По итогам 2024 года в целом мы ожидаем продолжения основных тенденций первого полугодия. Наш прогноз предполагает рост выручки на 8,8% г/г, до 1 492 млрд руб., скорректированной EBITDA — на 19,9% г/г, до 1 067 млрд руб. Скорректированная чистая прибыль акционеров может увеличиться на 13,6% г/г, до 535 млрд руб. Более высокий рост EBITDA и чистой прибыли преимущественно связан с прогнозом по более сильной динамике финансовых результатов «Ямал СПГ», которые почти не учитываются в выручке, а также с первыми, хотя и ограниченными, поставками с «Арктик СПГ 2». В базовом сценарии в 2025 году мы ожидаем более высокой загруженности первой линии «Арктик СПГ 2» и более слабого рубля, что положительно скажется на основных финансовых показателях компании.

Оценка

Для расчета целевой цены акций «НОВАТЭКа» мы использовали метод суммы составных частей (SOTP), где наиболее крупные проекты оценивались по модели дисконтированных денежных потоков (DCF).

Повышенная средневзвешенная стоимость капитала (21,9%) преимущественно связана с повысившейся доходностью 10-летних ОФЗ. В то же время, чтобы учесть вероятное снижение безрисковой ставки в долгосрочной перспективе, в терминальном периоде (после 2031 года) мы использовали ставку дисконтирования 15,3%. Кроме того, для «Арктик СПГ-2» мы применялась повышенная на 2% ставка дисконтирования, чтобы учесть высокую неопределенность относительно перспектив реализации данного проекта.

В результате такой методики наша целевая цена акций «НОВАТЭКа» на 12 мес. составила 1 169,7 руб. Это соответствует апсайду 19,9% и рейтингу «Покупать».

Акции на фондовом рынке

За последний год акции «НОВАТЭКа» значительно отстали от широкого рынка и нефтегазового сектора. Слабая динамика, конечно, связана с санкционным давлением и неопределенностью относительно в целом реализации проектов в сфере СПГ и ее сроков, из-за которых рынок полностью перестал учитывать возможные проекты в текущей оценке «НОВАТЭКа». На наш взгляд, сейчас у «НОВАТЭКа» сохраняется возможность хотя бы частичной реализации стратегии в сфере СПГ, в связи с чем полное ее игнорирование рынком выглядит несправедливым. В то же время без комментариев менеджмента, которых нет уже год, ситуация, вероятно, не изменится.

Техническая картина

С технической точки зрения на недельном графике акции «НОВАТЭКа» пытаются закрепиться выше линии среднесрочного нисходящего тренда, цепляясь за сильный уровень поддержки у отметки 1 000 руб. В случае неудачи снижение может продолжиться до поддержки на уровне 908 руб. В случае развития отскока ближайшим сильным сопротивлением выступит уровень 1 190 руб.