Взгляд на 3 квартал 2023 года от аналитиков ПСБ

Аналитический Центр ПСБ представил прогноз на 3 кв. 2023 года.

Что ждать от российского фондового рынка в 3 квартале года и на какие бумаги обратить внимание? Далее приводим основные идеи из стратегии от первого лица.

Индекс МосБиржи должен вернуться к росту ближе к осени

В первой половине 3 кв. не видим очевидных идей для покупок. Дивидендный сезон завершен, к осени ждём увеличения торговой активности за счет реинвестирования этих выплат. Кроме того, мы повысили наши оценки по экономическому росту в России. Ранее ожидали, сокращения ВВП России в 2023 г. на 0,5%, сейчас прогнозируем рост на 1,8%. С оптимизмом смотрим и на розничные продажи в текущем году - ждём их увеличения на 5% в сравнении с 2022 г. По мере подтверждения наших прогнозов, спрос на акции будет расти, подталкивая индекс вверх.

Из прочих факторов отметим ожидаемое нами постепенное повышение цен на нефть. Не стоит забывать, что с 1 июля компании вновь должны начать раскрывать финансовые показатели, что должно повысить прозрачность рынка. Ещё одним триггером роста рынка может стать редомициляция компаний, но это более отдалённая перспектива.

В 3 кв. мы отдаём предпочтение бумагам экспортёров. Слабость товарных рынков будет компенсирована слабым рублём. Компании сегмента химпрома не в списке наших фаворитов ввиду низких цен на природный газ, из-за чего цены на минеральные удобрения не такие высокие, как годом ранее.

Привлекательно выглядит ИТ-сектор из-за сильной недооценки, но сохраняются риски, т.к. большинство бумаг сегмента - депозитарные расписки. Компании могут сменить регистрацию, что станет ключевым триггером их роста в будущем.

Довольно неплохо должен чувствовать себя финансовый сектор. Но повышение ключевой ставки ЦБ может негативно сказаться на нем. Исходя из обновлённых целевых цен, повышаем прогноз для индекса МосБиржи на конец 2023 года до 3300 пунктов.

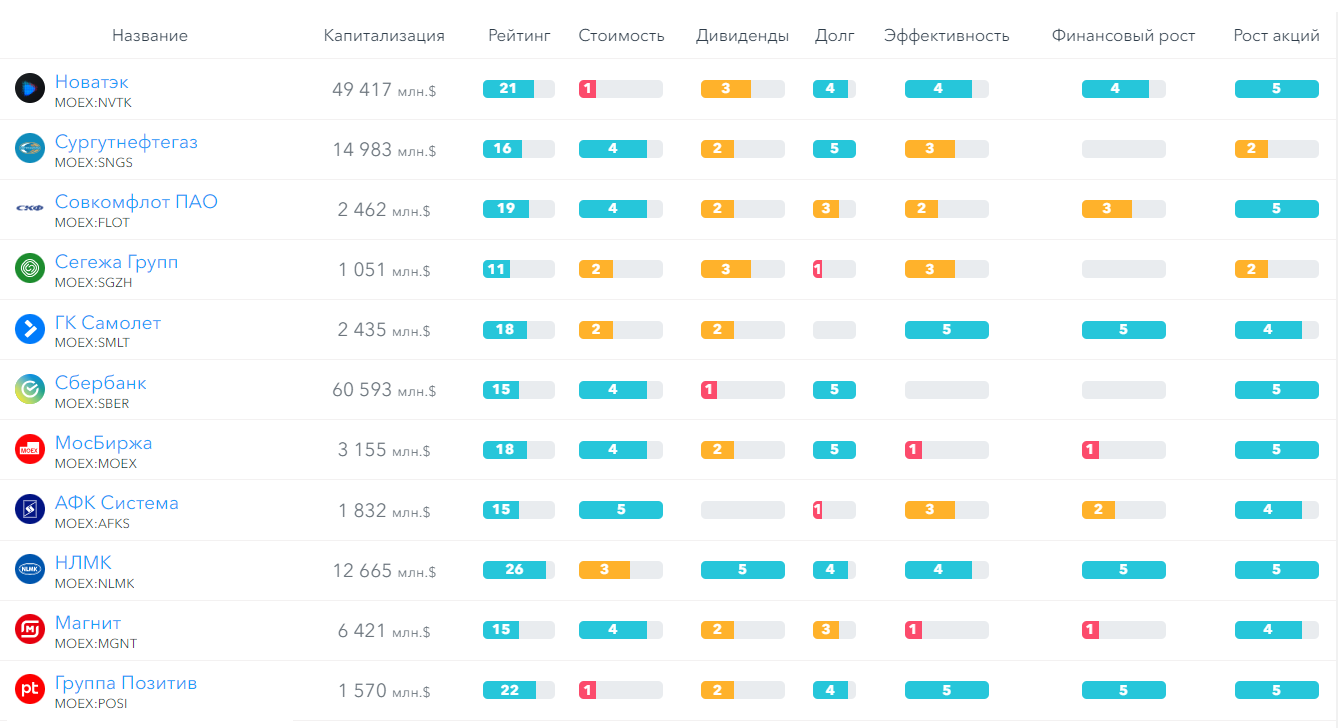

Предпочтения аналитиков ПСБ по акциям

Лукойл #LKOH

Один из наиболее очевидных бенефициаров ослабления курса рубля (доля экспорта в выручке - более 80%, по данным на конец 2021 г.). Довольно высокая рублевая цена на нефть в 1-м полугодии 2023 г. и продажа НПЗ в Италии настраивают на неплохие дивиденды (>500 руб.) за 1-е полугодие. Увеличение до 3х лет периода, когда выплаты по демпферу будут снижены, компенсируется возвращением льгот для месторождений сверхвязкой нефти, отмененных в 2021 г.

Сургутнефтегаз #SNGS

Здесь интересны как обыкновенные, так и привилегированные акции. Первые заметно отстают от «префов» по динамике, а значит будут догонять их. За счет девальвации рубля будет расти и «кубышка», и заработок компании от основной деятельности. Бумаги весьма дешевые по мультипликаторам. Что касается «префов», то они сильно выигрывают из-за ослабления рубля, так как «кубышка» (ликвидные активы), судя по отчету за 2022 г., на месте и в долларах, а значит ожидается валютная переоценка и приятные дивиденды (при рубле на конец года 87-90 руб./долл., ждем >10 руб./акцию).

Совкомфлот #FLOT

Крупнейший в России морской перевозчик нефти и газа. За I кв. 2023 г. чистая прибыль достигла 285,9 млн долл., что сопоставимо с результатом за весь 2022 год.Размер дивидендов зависит от скорректированной чистой прибыли и по итогам 2023 г. может стать рекордным за счет ослабления рубля, а также заявлений менеджмента о том, что компания настроена на выплату 50% от прибыли. Это обеспечит двузначную дивидендную доходность, рассчитываем, что она составит порядка 15% (14 руб./акцию).

Сегежа #SGZH

Ведущий лесопромышленный холдинг в РФ, который объединяет 50 предприятий лесной, дерево-обрабатывающей и целлюлозно-бумажной промышленности. Финансовые результаты показали восстановление по всем ключевым статьям в I кв. 2023 г. после провального 2022 г. Дополнительным фактором роста выступает текущее ослабление рубля, что играет на руку денежным потокам Сегежи. Кроме того, спрос на бумаги компании будет со временем расти благодаря включению их в основной индекс МосБиржи.

Самолёт #SMLT

Самый быстрорастущий публичный девелопер. По итогам 2022 г. компания увеличила продажи в физическом выражении на 33% в условиях падающего рынка, что отражает сильную рыночную позицию. В 2023 г. в условиях стабилизации на рынке недвижимости можно ожидать, что бизнес девелопера продолжит расширяться: по нашим оценкам, продажи в физическом выражении вырастут в 1,5 раза, что приведет к росту оценок и котировок акций Самолета. Дополнительными поддерживающими факторами выступают обратный выкуп акций на сумму до 10 млрд руб. (около 2/3 акций в свободном обращении), который продлится до конца 2023 года, а также приобретение ГК МИЦ, благодаря которому объем строящегося жилья увеличится на 630 тыс. кв. м (+18%).

Сбербанк #SBER

Акции банка остаются наиболее очевидной и безопасной идеей на российском фондовом рынке. Рассчитываем, что банк по итогам года заработает порядка 1,4 трлн руб. чистой прибыли, что позволяет ожидать рекордных дивидендов, превышающих 30 рублей на акцию. К осени бумаги начнут отыгрывать дивидендные ожидания и вернутся к устойчивому росту, как это было весной.

МосБиржа #MOEX

Представила сильные финансовые результаты за I кв. 2023 г., которые оказались заметно выше консенсуса. Общие доходы за отчетный период составили 23,2 млрд руб. (+6,9% г/г). Ожидаем, что финансовые результаты компании продолжат улучшаться на фоне роста торговой активности, постепенного расширения торгуемых инструментов и улучшения ситуации в экономике в целом. Благодаря этому считаем акции Московский Биржи привлекательными в долгосрочной перспективе.

АФК Система #AFKS

Неплохие финансовые показатели входящих в холдинг компаний дают основание ожидать хороших результатов самой компании. На сегодняшний день «дочки» оцениваются дороже, что дает надежду на рост акций материнской компании. С учетом хороших финпоказателей Степи, она может стать первым претендентом среди дочерних обществ на IPO, что в свою очередь приведет к переоценке бумаг АФК Система.

НЛМК #NLMK

Остается крупнейшей сталелитейной компанией, которая поддерживает стабильный операционный профиль в условиях кризиса. Компания наименее уязвима к санкционному давлению, являясь единственным экспортером на высокодоходные западные рынки, в т.ч. благодаря наличию активов за рубежом. По нашим оценкам, финансовые результаты компании не будут сильно хуже значений 2021 г., что дает надежду на возвращение к выплате дивидендов, которые могут составить более 36 руб./акцию (или более 20% годовых). Отметим, что рост цен на сталь стимулирует рост финансовых показателей, поэтому ожидаем удорожания бумаг в 3 кв. 2023 г.

Магнит #MGNT

Недавно компания после долгого затишья оживила интерес к бумагам публикацией отчетности за 1 кв. 2023 г., результаты которой были вполне ожидаемыми (бизнес компании развивается, хотя и уступает Х5 по темпам роста) и объявлением о выкупе у иностранцев до 10% акций (по цене 2215 руб.). Впоследствии программу расширили до 29,8%. Окончание выкупа рассчитано на начало августа, поэтому рост бумаг может сохраниться в 3 кв. 2023 г. и приблизит Магнит к объявлению долгожданных дивидендов. Фундаментально компания также недооценена.

Positive Technologies #POSI

Несмотря на определенное замедление операционных результатов в начале 2023 г. и включение компании в санкционный список ЕС в июне, Positive Technologies остается фаворитом в секторе кибербезопасности и, скорее всего, улучшит рекордные результаты 2022 года. Полагаем, что компания может выплатить по итогам 2023 года 100% от NIC (чистая прибыль без учета капитализации расходов), что эквивалентно 4% дивидендной доходности. Не очень высокое значение, но Positive Technologies – это компания роста, поэтому здесь важнее перспектива развития бизнеса. Полагаем, что в текущих условиях спрос на продукты в области кибербезопасности будет расти.