SMLT Самолет

Статус: активна

38% за 12 мес.

3 800

Вход

3 766

Цена

5 245

Цель

Инвест-идея Самолет

Быстрорастущий девелопер сохраняет темпы

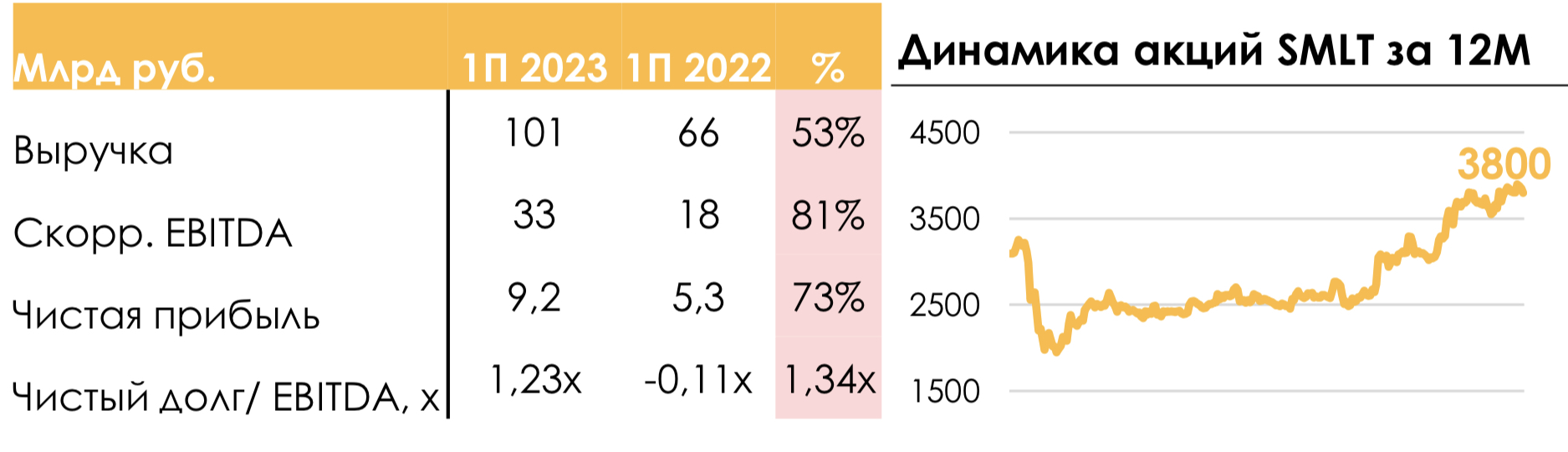

Самолет отчитался за 1П 2023 по МСФО:

- Выручка компании выросла на 53% г/г и составила 101.4 млрд руб.;

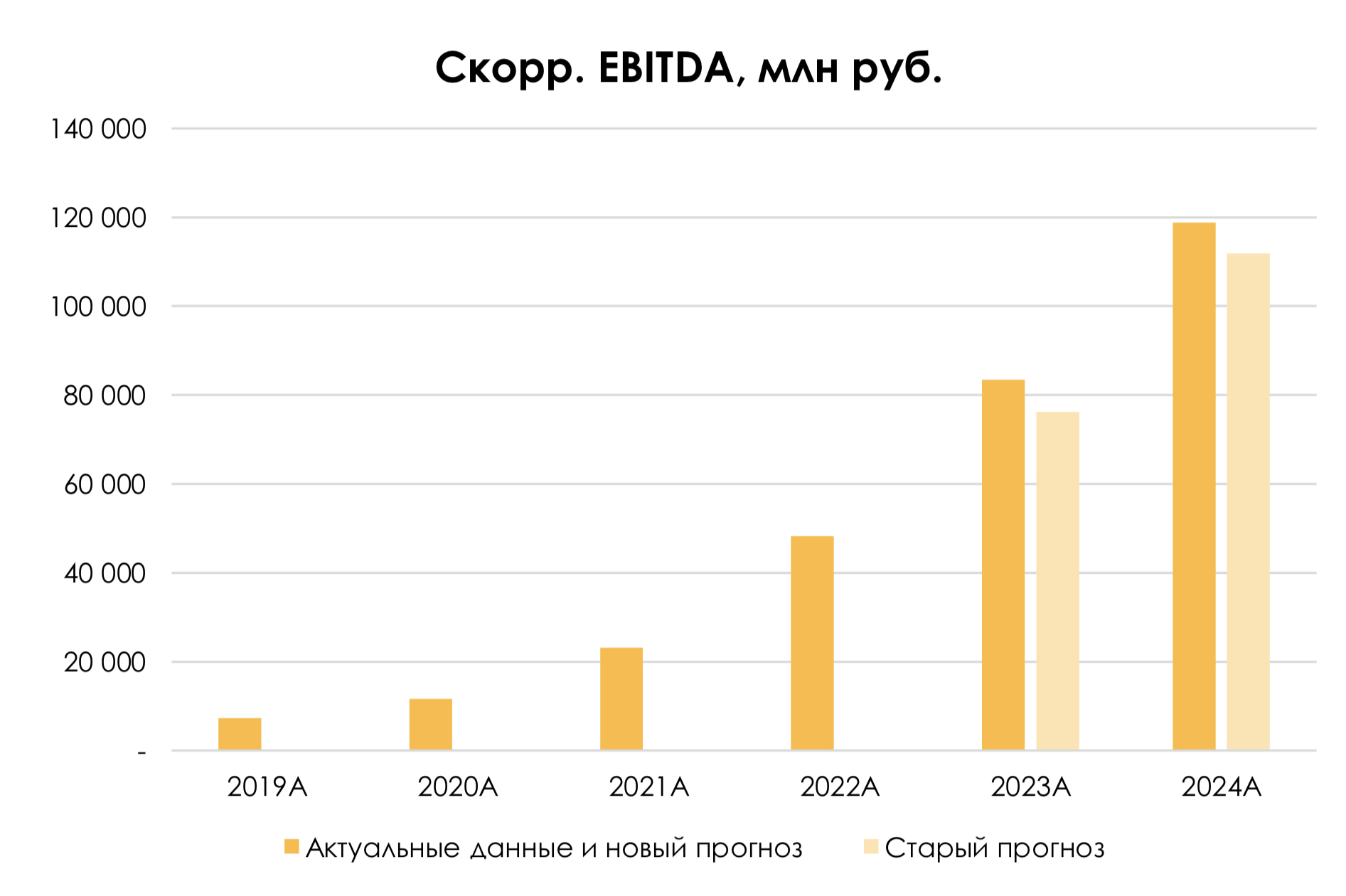

- Скорр. EBITDA выросла на 81% г/г и достигла 33.1 млрд руб.;

- Чистая прибыль выросла на 73% г/г до 9.2 млрд руб.

Результаты за первое полугодие показывают динамику на уровне наших ожиданий. Мы прогнозируем финансовые результаты Cамолета только на годовом горизонте, и в 2023 г. ждем рост EBITDA на 58% г/г и чистой прибыли на 96% г/г.

Outlook

Ранее компания уже публиковала финансовые результаты за первое полугодие по управленческой отчетности, в рамках нее динамика по EBITDA была существенно слабее (25 млрд руб., +15% г/г). Мы оцениваем Самолет по МСФО результатам, поэтому для нас важнее было сверить наши прогнозы именно с МСФО отчетностью.

Мы повысили целевую цену с 4837 до 5245 руб. за акцию. Факторы, повлиявшие на пересмотр оценки:

- (-)выросна57млрд руб фактический чистый долг компании;

- (+) повышен прогноз по EBITDA’23 с 76.1 до 83.4 млрд руб. (+73% г/г);

- (+)повышен целевой мультипликатор EV/EBITDA с 4.2х до 4.9х.

Мы наблюдаем ряд качественных трендов, благодаря которым Самолет выигрывает конкуренцию за потребителя. Результаты – у Самолета выросла средняя цена реализации за кв.м. в 1П 2023 при падающих ценах на первичном рынке в России и в Московском регионе, и сохраняется сильный рост продаж.

Потенциал роста акций составляет 38% к текущей цене. Драйверы раскрытия стоимости – будущие отчеты с операционными и финансовыми результатами, презентации новых продуктов, байбек и дивиденды.

Самолет выигрывает конкуренцию и растет

Несмотря на замедлившиеся продажи, Самолет показывает динамику лучше, чем сектор и продолжает расти даже в условиях спада на рынке недвижимости в 1П 2022-1П2023.

Качественные тренды

- Компания отмечает, что практически все сделки по продаже квартир в группе осуществляются с использованием механизмов господдержки ипотечного кредитования (льготная, семейная, ИТ ипотека, военная ипотека).

- Самолет продолжает предлагать дополнительную субсидию по ипотечной ставке (как мы понимаем, за счет завышения цены покупки объекта), за счет этого предложение Самолета выгодно выделяется на рынке для покупателя.

- Уникальное предложение от Самолета - включение стоимости мебели, кухонь и бытовой техники в ипотечный платеж. Таким образом, потребителю выгоднее взять в ипотеку квартиру в Самолете, сразу обставленную мебелью, под низкую ипотечную ставку, чем брать дорогой потребительский кредит на обстановку квартиры при покупке квартиры у других застройщиков.

Гайденс компании

Самолет подтвердил прогнозы по собственным результатам на 2023 г., которые обновил в июле в рамках отчета по операционным результатам за 1П 2023:

- Рост продаж в кв.м. на 50% г/г;

- Рост скорр. EBITDA более, чем на 50% г/г (по управленческой отчетности).

Судя по гайденсу, Самолет ожидает ускорение продаж г/г во 2П2023, т.к. в 1П скорр. EBITDA по управленческой отчетности выросла всего на 15% г/г. Мы ожидаем, что Самолет перевыполнит свои планы, ожидаем МСФО EBITDA на уровне 83.4 млрд руб, (+73% г/г).

Конъюнктура рынка

Средняя цена продажи за кв.м. в Москве и Московской области не упали (рост +0.6% соответственно), это важный показатель в условиях снижения средних цен П/П, судя по Sberindex.

Мы повысили прогноз по росту цен реализации Самолета на 2023 год с 0% до 2.0% г/г. Во втором полугодии экономика РФ уже находится в фазе роста, и средние цены реализации на первичном рынке недвижимости уже возвращаются к максимумам. Повышенная ставка по ипотеке делает невыгодной покупку недвижимости на вторичном рынке, тем самым потенциально увеличивая привлекательность первичного, что будет толкать цены за кв.м. к дальнейшему росту. С учетом ожидаемого снижения потребительской активности на фоне роста ставки ЦБ мы считаем, что во 2П рост цен на недвижимость будет медленнее инфляции.

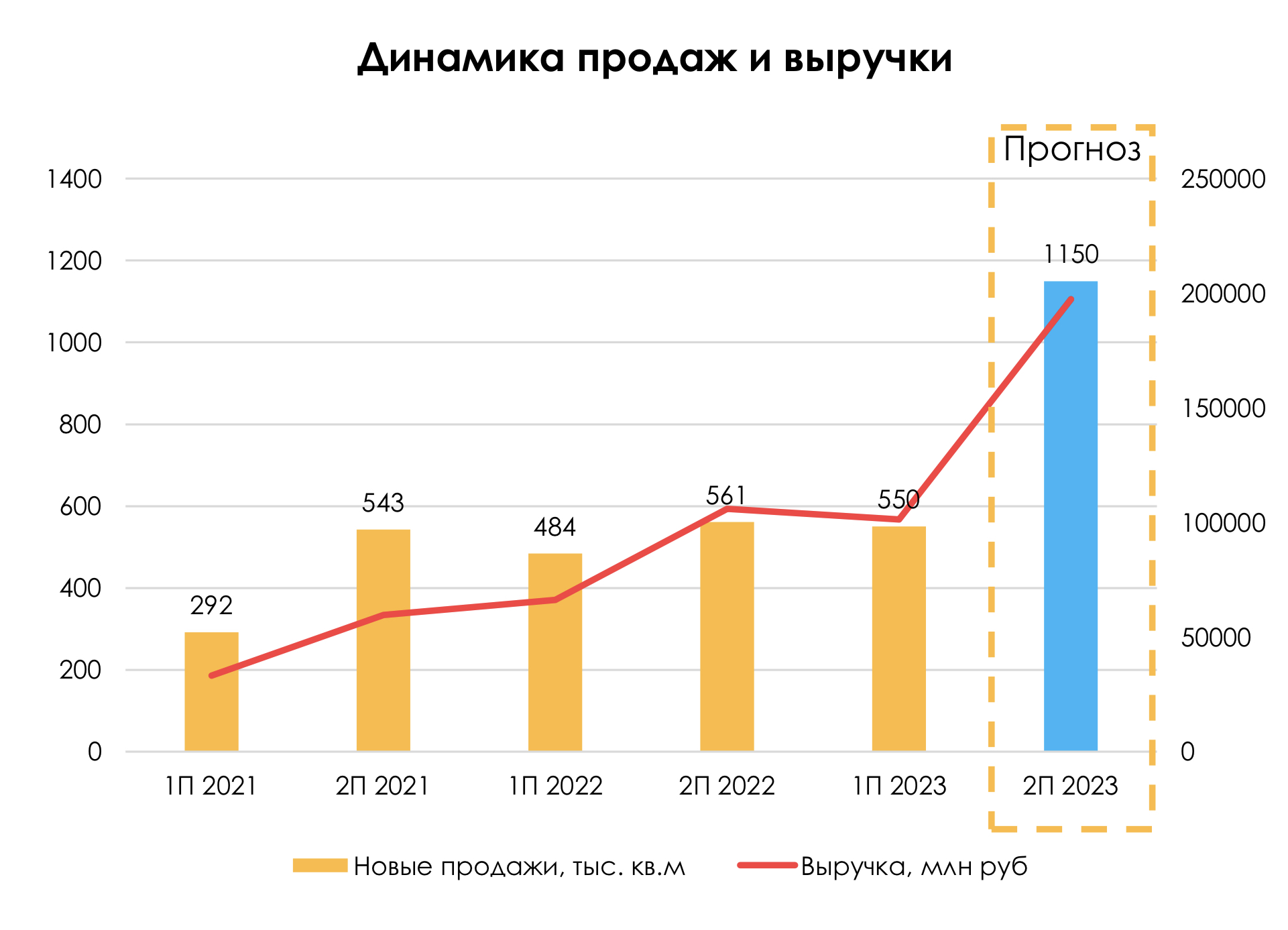

Продажи

За 1П продажи Самолета выросли на 15% г/г в деньгах, а выручка на 53% г/г. Это связано с особенностями учета выручки и издержек по МСФО стандартам. Продажи учитываются в выручке с поправкой на коэффициент достроенности дома. Такая динамика, как в 1П 2023, говорит о том, что Самолет быстрее достраивал объекты, чем продавал новые.

Сезонно второе полугодие обычно более сильное, чем первое. В 2023 году в январе-феврале был слабый спрос, т.к. в декабре были высокие продажи из-за ожидания окончания льготных ипотек, в результате чего декабрь перетянул на себя спрос первых месяцев года. В разговоре с IR компании мы выяснили, что ситуация с продажами месяц к месяцу улучшается, и компания в целом оптимистично смотрит на продажи второго полугодия.

Мы сохранили прогноз по продажам в 2023 году без изменений, на уровне 1.7 млн кв.м., что незначительно выше прогноза менеджмента (1.6 млн кв.м.).

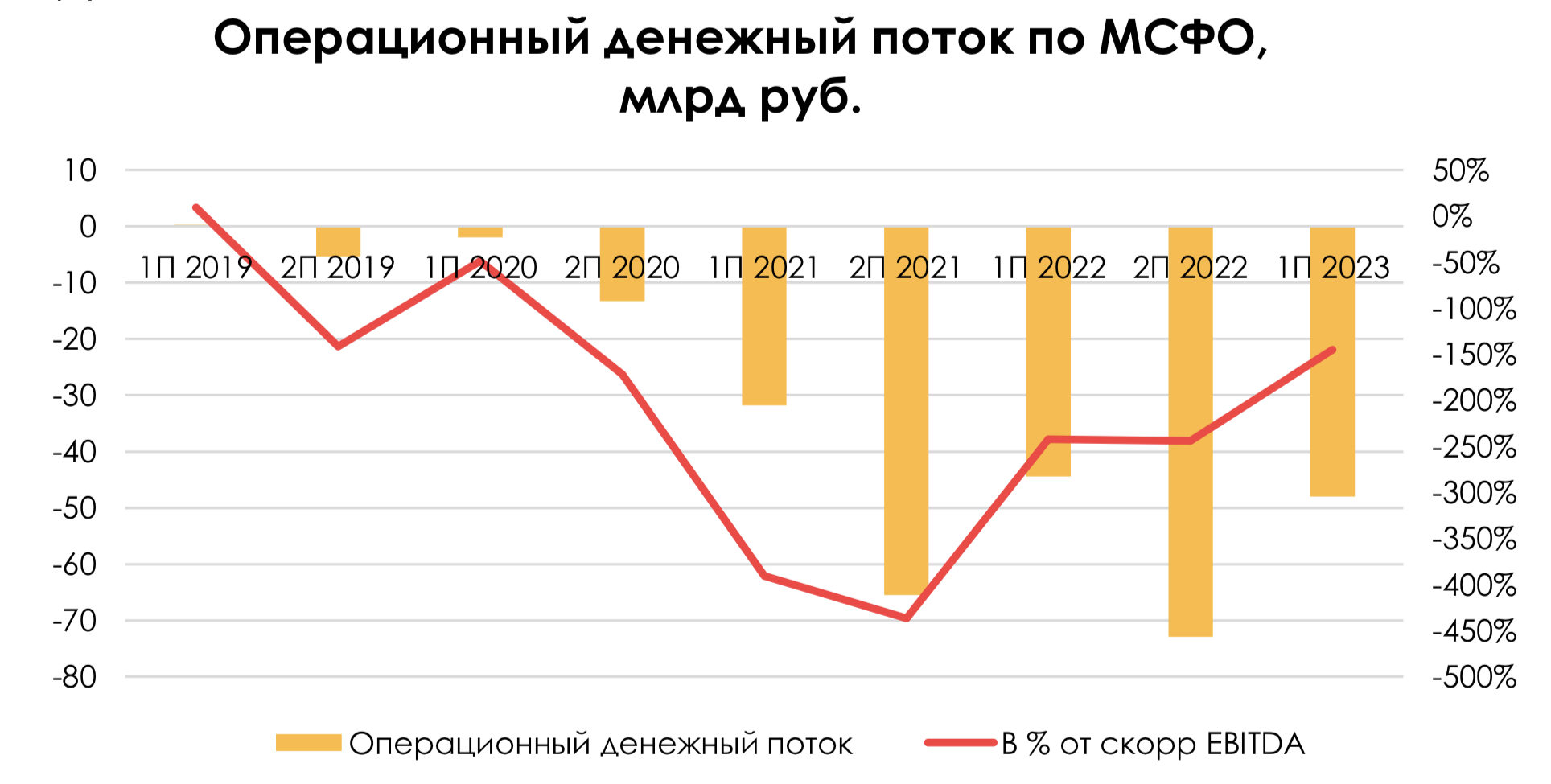

Долговая нагрузка и денежный поток

За первое полугодие существенно вырос чистый долг, который мы считаем как "долг - денежные средства - средства на эскроу счетах". С 20 до 77 млрд руб. увеличился чистый долг, рассчитанный по такому методу. Остатки на эскроу счетах снизились на 44.5 млрд руб., т.е. было большое раскрытие эскроу счетов, однако, не снизился чистый долг компании. Инвестиции в оборотный капитал составили 62 млрд руб.

Как видно из графика, компания постоянно инвестирует в оборотный капитал сумму больше, чем зарабатывает (EBITDA). Причина в том, что здесь не учтены поступающие на счета эскроу средства, и обычно компания инвестирует примерно столько, сколько поступает на эскроу, однако, в последнем полугодии деньги на эскроу счетах уменьшились.

Просадка по счетам эскроу связана с низким ростом продаж в 1П 2023 – они выросли всего на 15% г/г в денежном выражении при том, что рост выручки составил 53% г/г. То есть Самолет достроил и ввел в эксплуатацию значительно больше площадей, чем продал. Самолет планирует серьезно ускорить продажи во 2П 2023, в 2 раза полугодие к полугодию, таким образом, по итогам 2П 2023 чистый долг не вырастет так же быстро, как в первом, но пока продолжаются запуски новых проектов, чистый долг будет постепенно расти.

Долговая нагрузка и денежный поток

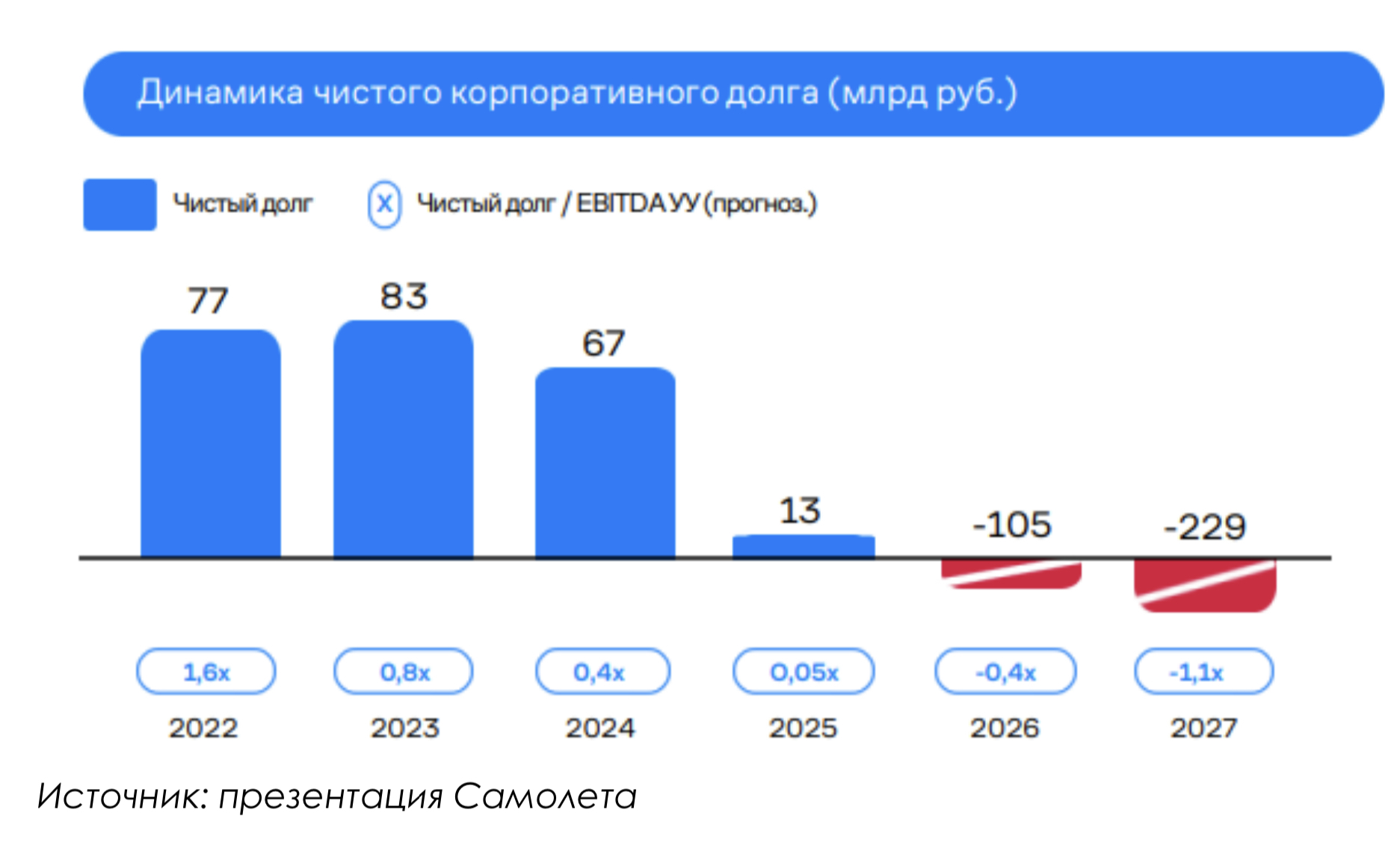

Эффект от увеличения чистого долга на оценку компании значительный - минус 900 руб. к целевой цене.

Рост запасов связан с быстрым ростом бизнеса Самолета: запускаются новые проекты, и объем строительства растет, соответственно, растут и издержки на строительство.

Компания ожидает стремительного сокращения чистого долга в 2025- 2027 годах за счет роста остатков на счетах эскроу быстрее, чем роста долга по проектному финансированию.

Финансовые результаты

Коммерческие и административные расходы растут медленнее наших ожиданий (+73% и +44% против наших ожиданий +171% и +85% г/г). Ранее мы закладывали ускоренный рост в виду дополнительных расходов на развитие экосистемы, однако мы видим, что фактически экосистема развивается, но SG&A как % от выручки не вернулись к высоким уровням 2020-2021 гг. Далее мы ждем, что за счет эффекта масштаба SG&A расходы продолжат падать как % от выручки (эффект на целевую цену около 200 руб./акцию).

В связи с пересмотром прогноза по SG&A в сторону понижения мы повысили прогнозы по EBITDA на 2023-24 гг.

Оценка

Мы повысили целевую цену с 4837 до 5245 руб. за акцию. Факторы, повлиявшие на цену:

- (-) вырос на 57 млрд руб фактический чистый долг компании;

- (+) повышен прогноз по EBITDA’23 с 76.1 до 83.4 млрд руб (+73% г/г);

- (+) повышен целевой мультипликатор с 4.2х до 4.9х.

Мы повысили целевой мультипликатор EV/EBITDA с 4.2х до 4.9х, т.к. приняли решение ориентироваться на более близкие сроки для оценки будущих темпов роста бизнеса. В силу постоянного появления новых проектов у компании, финрезультаты 2026+ годов труднопрогнозируемы, поэтому теперь мы ориентируемся на ожидаемые темпы роста EBITDA в 2023-2025 (ранее включали еще 2026 год, в котором рост заканчивался из-за неизвестности по будущим новым проектам). Средний темп роста EBITDA в 2023-2025 гг., по нашим ожиданиям, составляет 49% в год.

Целевая цена 5245 руб. Потенциал роста – 38%. «BUY»

Мы наблюдаем ряд качественных трендов, благодаря которым Самолет выигрывает конкуренцию за потребителя. Результаты – у Самолета выросла средняя цена реализации за кв.м. в 1П2023 при падающих ценах на первичном рынке в России и в Московском регионе и сохраняется сильный рост продаж.

Драйверы раскрытия стоимости – будущие отчеты с операционными и финансовыми результатами, презентации новых продуктов, байбек и дивиденды. BUY

Консенсус-прогноз SMLT

Доступ к данным ограничен

Повысьте тарифный план, чтобы получить доступ